Parte I – Arquitectura financeira e Globalização

Desde a criação do Federal Reserve dos Estados Unidos (Fed), há mais de um século, todas grandes crises dos mercados financeiros foram deliberadamente desencadeadas por motivos políticos pelo banco central. A situação actual não é diferente, pois claramente o Fed norte-americano está a usar a arma da taxa de juros para estourar aquela que é a maior bolha financeira especulativa da história da humanidade, uma bolha que ele próprio ajudou a criar. Os eventos de colapso global são invariavelmente iniciados na periferia, como o Creditanstalt austríaco de 1931 ou a quebra do Lehman Brothers, em Setembro de 2008. A decisão de impor o maior aumento de taxa em quase 30 anos, tomada em Junho de 2022 pelo Fed quando os mercados financeiros já estavam em queda, deverá ter assegurado uma depressão global ou ainda pior.

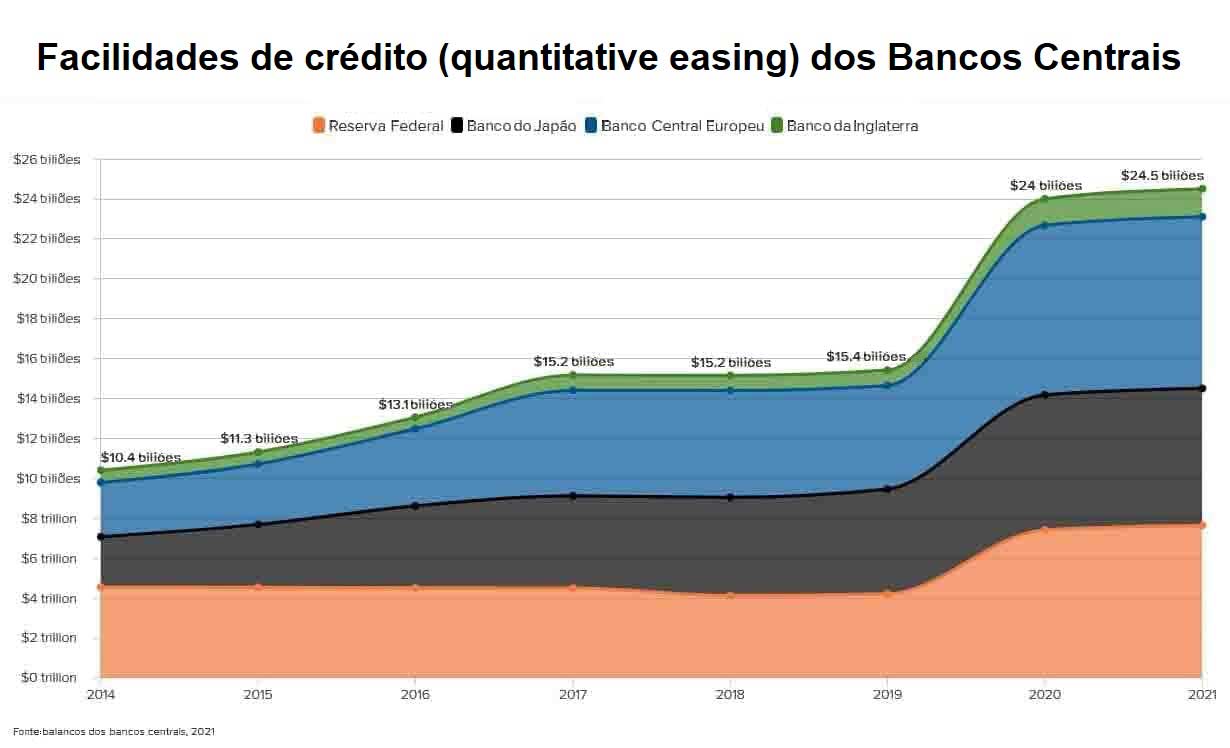

A extensão da bolha do “crédito barato” que bancos centrais, como o Fed, o BCE e o Banco do Japão, criaram com a compra de títulos e a inédita manutenção de taxas de juros próximas de zero ou mesmo negativas durante 14 anos, ultrapassou tudo o que se podia imaginar. A comunicação social financeira tem descrito a situação com absurdos relatórios diários, enquanto a economia mundial está a ser encaminhada, não para a chamada “estagflação” ou recessão, mas para algo pior. Graças à globalização e aos especialistas de Davos, o que se está a preparar, salvo uma dramática reversão da política monetária, poderá vir a revelar-se como a pior depressão económica de todos os tempos.

Para entendermos toda a envolvente desta realidade, lembremos que as pressões políticas por trás da globalização e a criação da Organização Mundial do Comércio, a partir das regras comerciais do GATT de Bretton Woods, com o Acordo de Marrakesh de 1994 garantiram que a avançada produção industrial do Ocidente, principalmente a dos EUA, se pudesse deslocalizar para realizar a produção em países com salários extremamente baixos e os resultados assim maximizados pudessem ser canalisados para os famigerados paraísos fiscais. Nesse capítulo, nenhum país ofereceu mais benefícios no final da década de 1990 do que a China, país que ingressou na OMS em 2001, data a partir da qual não pararam os impressionantes fluxos de capital para a produção chinesa oriundos do Ocidente, o mesmo acontecendo com o acumular de dívida em dólares pela China, mas isso estará a mudar, agora que a estrutura financeira mundial global baseada em níveis absurdos de dívida se começa a desmoronar.

Quando, em Setembro de 2008, Washington permitiu deliberadamente o colapso financeiro do Lehman Brothers, a liderança chinesa respondeu em consonância com os cânones neokeynesianos e criou facilidades de crédito sem precedentes aos governos locais para construir infraestruturas. Algumas delas foram parcialmente úteis, como a rede ferroviária de alta velocidade, mas outra parte foi claramente um desperdício, como a construção de “cidades fantasmas” vazias. Para o Ocidente, a procura sem precedentes da China por aço para construção, carvão, petróleo, cobre e outras matérias primas foi bem-vinda, porque ajudou a conter os receios de uma depressão de dimensão global, mas as ações do Fed e do BCE após 2008, e dos seus respectivos governos, pouco ou nada fizeram para lidar com o abuso financeiro sistémico dos principais bancos privados do mundo em Wall Street, na Europa ou em Hong Kong.

À decisão de Nixon, em agosto de 1971, de suspender o padrão dólar-ouro e declarar a inconvertibilidade da moeda norte-americana, abriu as comportas para os fluxos globais da moeda de reserva mundial, seguiu-se a emissão de leis cada vez mais permissivas e favoráveis à especulação financeira descontrolada nos EUA e no exterior, num processo iniciado com a revogação do Glass-Steagall Act (lei norte-americana que impunha uma clara separação entre a banca comercial e a de investimento) por Bill Clinton, em Novembro de 1999, que permitiu a criação de megabancos tão grandes que o governo os declarou “grandes demais para falirem”. Uma construção artificial, credibilizada pelo poder político que tempos depois culminou em resgates com um custo de centenas de milhares de milhões em dinheiro dos contribuintes.

Desde a crise de 2008 que o Fed e outros grandes bancos centrais globais criaram um sistema sem precedentes para resgatar as principais instituições financeiras – no caso do Fed, do Banco do Japão, do BCE e do Banco da Inglaterra, um total de 25 biliões de dólares terão sido injectados no sistema bancário por meio da compra de títulos de “quantitative easing” ou de activos duvidosos, como títulos hipotecários –, num processo onde a saúde da economia real nunca foi um objetivo ou sequer uma preocupação.