Parte III – A desalavancagem

Desde a criação do Federal Reserve dos Estados Unidos, há mais de um século, todas grandes crises dos mercados financeiros foram deliberadamente desencadeadas por motivos políticos pelo banco central. A situação actual não é diferente, pois claramente o Fed norte-americano está a usar a arma da taxa de juros para estourar aquela que é a maior bolha financeira especulativa da história da humanidade, uma bolha que ele próprio ajudou a criar. Os eventos de colapso global sempre começam na periferia, como o Creditanstalt austríaco de 1931 ou a quebra do Lehman Brothers, em Setembro de 2008. A decisão de impor o maior aumento de taxa em quase 30 anos, tomada em de Junho 2022 pelo Fed, quando os mercados financeiros já estavam em queda, deverá ter assegurado uma depressão global ou ainda pior.

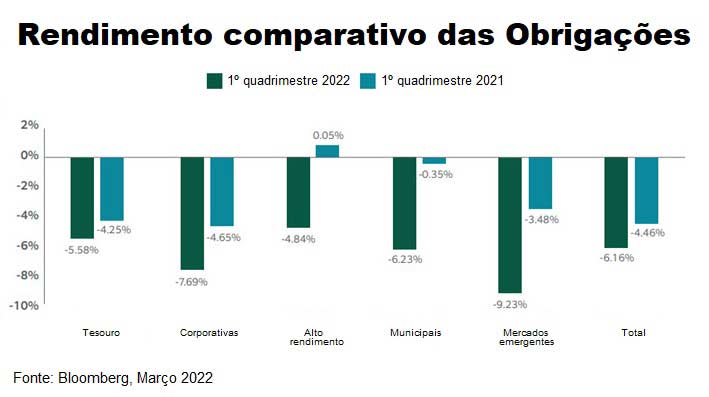

O aumento das taxas de juros após quase 15 anos de estabilidade significou o colapso do valor dos títulos, especialmente o das obrigações – que são o centro nevrálgico do sistema financeiro global – e levou à duplicação das taxas dos créditos hipotecários norte-americanos no curto espaço de 5 meses, fixando-as acima dos 6%, isto numa conjuntura em que o mercado imobiliário já estava em queda.

O maior aumento de taxas pelo Fed (a subida inicial de 0,75% foi a maior deste século), a manutenção de subidas regulares e o inevitável acompanhamento pelos principais bancos centrais, estará na base da degradação não apenas da bolha da dívida norte-americana, mas também de grande parte da dívida global que já ultrapassou os 300 biliões de dólares. Com o crédito às grandes e pequenas empresas a atingir novos recordes devido aos anos de taxas ultrabaixas e quase dois terços dele a ser classificado pouco acima do nível de “lixo”, com a subida dos juros grande número dessas empresas ver-se-á incapacitada de pagar ou de renovar a dívida antiga, pelo que o cenário do aumento das falências será uma garantia nos próximos tempos.

Também o altamente especulativo e desregulamentado mercado das criptomoedas, onde pontifica a Bitcoin, já dá sinais evidentes de entrar em colapso à medida que os investidores percebem que não haverá resgates e o seu valor já caiu mais de 50% desde Novembro do ano passado. A erosão do valor das criptomoedas já atingiu o sector bancário, como se viu no caso do encerramento do banco norte-americano Silvergate Bank, e poderá não se ficar pelos estragos já registados, pois se já antes do último aumento da taxa do Fed, o valor das ações dos megabancos americanos tinha caído, agora, a aumentarem as vendas de pânico no mercado de acções garantidas à medida que cresce o colapso económico global, outros bancos estarão já à beira de uma nova crise bancária nos próximos tempos.

A financeirização das economias e a proliferação de todo o tipo de produtos financeiros altamente especulativos criou toda uma infraestrutura baseada no estímulo ao crédito e no financiamento de projectos de duvidosa ou nula rentabilidade económica, levou à transferência desenfreada do risco para as economias mais periféricas e tornou os grandes financeiros de Wall Street, da City ou de Hong Kong particularmente explosivos, numa conjuntura em que os governos vão começar a sentir os efeitos do aumento dos encargos com a sua dívida, o que deverá limitar (e muito) a sua capacidade de intervenção. Por analogia recorde-se que ao contrário da Grande Depressão dos anos 1930, quando a dívida federal era quase nula, hoje os governos debatem-se com enormes volumes de dívida e cada vez mais dependentes do grupo dos países emergentes.

Com os bancos centrais a aumentarem as suas taxas de referência, a imporem medidas restritivas e a reduzirem a compra de activos, os mercados financeiros começaram a ser forçados a desalavancar e o primeiro sinal desse processo terá sido a falência do Silicon Valley Bank, incapaz de reagir à fuga de depósitos devido à enorme depreciação do valor da sua carteira obrigacionista (o valor das obrigações a taxa fixa varia inversamente com a taxa de juro) em consequência da subida das taxas pelo Fed.

Na Europa, vemos o Banco Nacional da Suíça, o Banco da Inglaterra e até o BCE forçados a seguir o aumento as taxas do Fed, num movimento que ameaça um processo de bola de neve global de insolvências e falências, no meio de um ciclo inflacionista onde os bancos centrais, com a manipulação das suas taxas directoras, não têm revelado senão a sua completa impotência para o controlar. Tudo isto quando as principais economias mundiais também dão sinais de fragilidade, com a China a apresentar crescimentos fracos e os EUA, o maior cliente da China, a crescer menos que Zona Euro, num acumular de indícios pessimistas para a economia mundial.

Parte I – Arquitectura financeira e Globalização