O declínio do Banco Montepio por má gestão, a delapidação de metade do capital social financiado com as poupanças dos associados, a falta de informação aos associados. E será verdade que apesar de tudo isto os administradores do banco vão receber um bónus milionário?

Neste estudo analiso, utilizando os dados divulgados pelo próprio conselho de administração do Banco Montepio, a evolução da situação do banco no período 2017/2023, e para tornar mais claro e mais entendível o seu declínio e os resultados da sua gestão comparo com a do Crédito Agrícola, um banco que até há poucos anos era mais pequeno que Banco Montepio, mas que agora o ultrapassou. No período 2018/2023, o Crédito Agrícola teve lucros que, somados, atingiram 930,3 milhões €, enquanto no mesmo período o Banco Montepio obteve apenas 31,1 milhões € de lucros , e não transferiu quaisquer dividendos para a Associação Mutualista, tendo ainda perdido 1210 milhões € do seu Capital Social, financiado com as poupanças que os associados colocaram na Associação Mutualista, o que significou um grave prejuízo para os 600000 associados do Montepio. No mesmo período o “ATIVO” do Banco Montepio, ou seja, tudo aquilo que possui e tem a haver, diminuiu em 2221 milhões €; o crédito concedido, que é o principal negócio do banco, diminuiu também (o credito bruto reduziu-se em 2329 milhões € e o credito liquido diminuiu em-1576 milhões €).

E apesar de tudo isto será que os administradores do Banco Montepio vão receber bónus milionários? É a pergunta colocada ao presidente da Associação Mutualista, que detém mais de 99% do capital do banco, portanto é quem última instancia decide, mas respondeu que não sabia apesar de ser ele quem aprovou a politica de remunerações dos administradores do Banco Montepio, o que não deixa de ser estranho. Apesar deste estudo/informação ser dirigido fundamentalmente aos cerca de 600000 associados do Montepio, a maior associação mutualista em Portugal ele interessa também, a meu ver, a todos os portugueses pois o que acontecer às poupanças de mais de 1,2 milhões de portugueses (associados e familiares) certamente terá impacto em todos os portugueses. É um alerta que aqui deixo dirigido fundamentalmente aos 600000 associados, mas não só a eles.

Estudo

O declínio do Banco Montepio por má gestão, a delapidação de metade do capital social financiado com as poupanças dos associados, a falta de informação aos associados. E será verdade que apesar de tudo isto os administradores do banco vão receber um bónus milionário?

Com a eliminação das assembleias gerais de associados para debater as contas da Associação Mutualista (MGAM) e das empresas do grupo Montepio, onde se inclui o Banco Montepio, os associados do MGAM ficaram impossibilitados de obter informação e debater a situação da Associação Mutualista e de todas as empresas do grupo e pedir esclarecimentos de uma forma direta ao conselho de administração (CA). Esse direito ficou limitada, por imposição do novo Estatutos, ao CA e aos membros da assembleia de representantes. Infelizmente, não o fazem de uma continua, clara, e entendível por todos os associados como era sua obrigação. Procuro mitigar essa falta de informação que os associados têm divulgando este estudo. É muito importante que os 601000 associados do Montepio conheçam a situação real das empresas onde estão aplicadas as suas poupanças, pois são elas que garantem, já que não existe nenhum fundo de garantia à semelhança do da banca, o reembolso dos 3700 milhões € poupanças que têm aplicadas na Associação Mutualista (“capital certo”, “poupança complementar, etc.”). O que está atualmente a suportar os reembolsos aos associados são os dinheiros das novas aplicações dos associados, quando estas forem inferiores aos reembolsos, a Associação Mutualista enfrentará problemas de liquidez. Uma das empresas onde estão a maior parte das poupanças é o Banco Montepio, no seu “capital social” , por isso é importante conhecer a sua situação real, não só deste, mas de todas e do MGAM. ESTE ESTUDO É UM ALERTA AOS ASSOCIADOS, MAS NÃO SÓ, PARA QUE NINGUEM MAIS TARDE POSSSA DIZER QUE NÃO FOI INFORMADO NEM SABIA.

A PERDA DE RELEVÂNCIA DO O BANCO MONTEPIO, E A SUA UTILIZAÇÃO INTENSIVA PARA CAPTAR FUNDOS PARA A ASSOCIAÇÃO MUTUALISTA PARA ESTA SOBREVIVER EM PREJUIZO DO AUMENTO DA CARTEIRA DE CRÉDITO, QUE É A BASE DO NEGÓCIO DO BANCO

Para os associados ficarem com uma ideia clara do declínio do Banco Montepio, onde foram aplicadas mais de 60% das suas poupanças, parte delas já desaparecidas devido a prejuízos por má gestão, vai-se comparar o Banco Montepio com o Crédito Agrícola, um banco que até há poucos anos era mais pequeno do que o do Montepio.

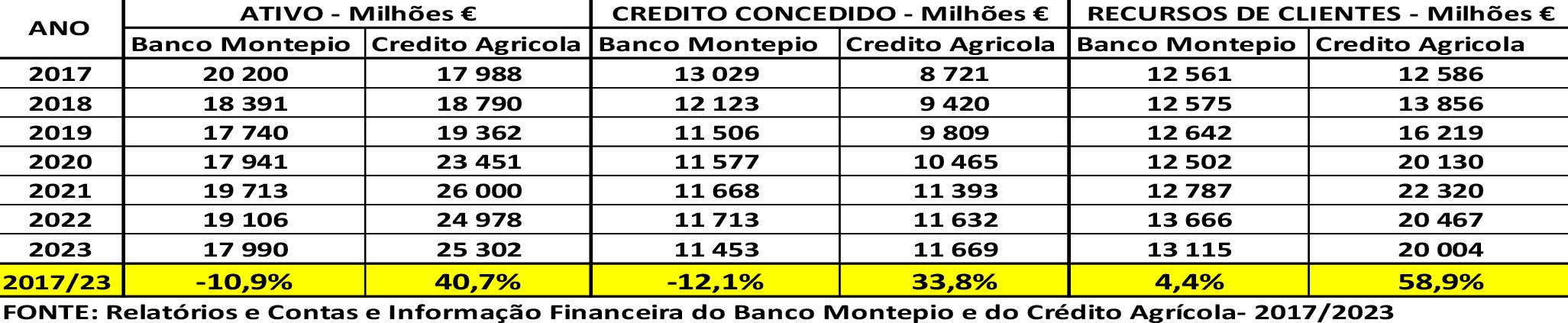

Quadro 1 – O “Ativo”, da “Carteira de crédito” dos “Recursos de clientes” do Banco Montepio e do Crédito Agrícola -2017/23

Em todos os indicadores selecionados- Ativo que dá uma ideia da dimensão do banco, Crédito concedido e Recursos obtidos – o Banco Montepio apresenta um desempenho muito inferior ao do Crédito Agrícola. Entre 2017 e 2023, o “Ativo”, do Banco diminuiu em 10,9%, enquanto o do Crédito Agrícola aumentou em 40,7%; A carteira de crédito, no mesmo período diminuiu -12,1% no Banco Montepio e aumentou 33,8% no Crédito Agrícola. Situação semelhante se verificou em relação aos “Recursos captados aos clientes”. Entre 2017 2 2023 aumentaram apenas 4,4% no Banco Montepio e 58,9% no Crédito Agrícola e uma parcela destes recursos são da Associação Mutualista Ou dito de outra forma. Em 2017, a carteira de crédito do Crédito Agrícola era inferior ao do Banco Montepio em – 2212 milhões€, mas em 2023 era já superior em 7312 milhões €, e a quota de mercado do Banco Montepio era igual ao do Crédito Agrícola em 2017 – 5,03% e 5,04% – mas em 2023 a quota do Banco Montepio diminuiu para 4,15% enquanto a do Crédito Agrícola aumentou para 6,33%. Em relação aos recursos captados, em 2017 o Banco Montepio tinha uma quota de mercado de 5,64% enquanto, em 2023, a sua quota diminuiu para 4,59%. No Crédito Agrícola verificou -se o contrário: em 2017 tinha uma quota de mercado de 3,78% e, em 2023, de 8,01%.

O que se está a verificar é que devido à situação difícil da Associação Mutualista (reembolsos de muitas centenas de milhões €) o banco está a ser utilizado fundamentalmente para captar poupanças para a Associação Mutualista em vendendo principalmente os seus produtos, em prejuízo do negócio bancário, a que se junta uma administração com reduzida capacidade para promover o aumento da carteira de crédito do banco e a venda de outros produtos bancários. Esta situação cria um risco adicional para o banco e para a Associação Mutualista. Se se verificar qualquer problema na Associação Mutualista (ex.: liquidez imediata insuficiente para garantir os reembolsos), os associados vão correr é para os balcões do banco pois foi este que lhes vendeu os produtos mutualistas. E um risco também grande para a Associação Mutualista, pois à medida que a sobrevivência desta dependa do aumento de captação de poupanças pelo “canal” banco, é o presidente do banco que manda no grupo Montepio, incluindo na Associação Mutualista, como é já cada vez mais visível. Só não vê isso quem está cego e surdo.

OS REDUZIDOS RESULTADOS OBTIDOS PELO BANCO MONTEPIO QUANDO COMPARADOS COM OS DO CRÉDITO QUE IMPEDE A TRANSFERENCIA DE DIVIDENDOS PARA A ASSOCIAÇÃO MUTUALISTA PREJUDICANDO OS ASSOCIADOS

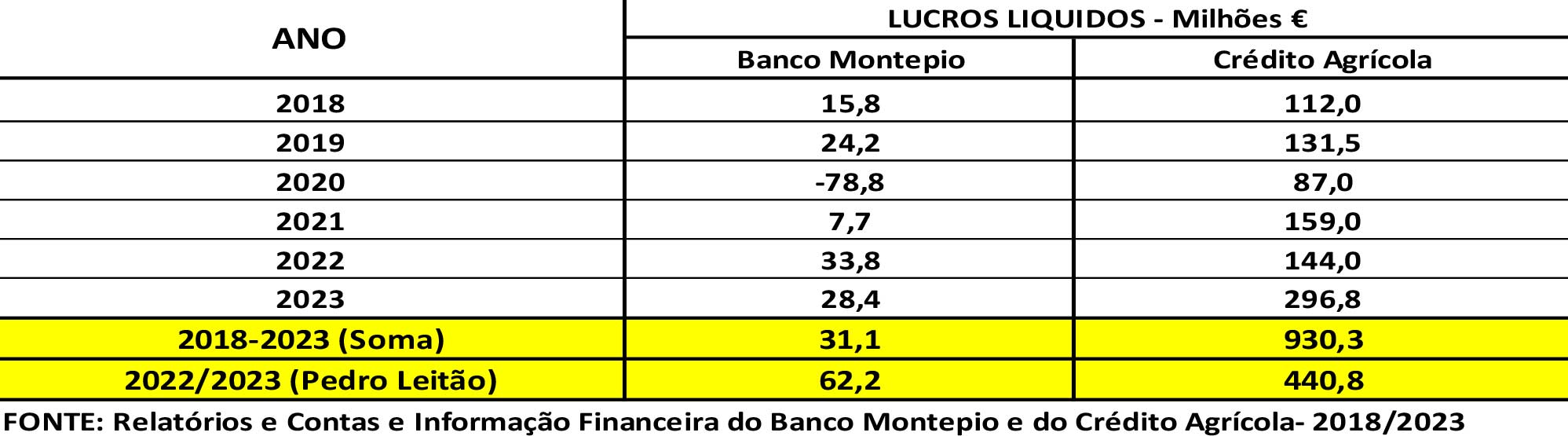

Os dados do quadro 2 mostram por que razão a Associação Mutualista não concede mais benefícios aos associados.

Quadro 2 – Resultados Líquidos do Banco Montepio/CEMG e do Crédito Agrícola no período 2018/2023

No período 2018/2023, com as administrações de Carlos Tavares e Pedro Leitão, os resultados líquidos do Crédito Agrícola (930,3M€) foram cerca de 30 vezes superiores ao do Banco Montepio (apenas 31,1M€). Nos últimos 2 anos, com Pedro Leitão a situação continuou a ser confrangedora e preocupante. Os resultados líquidos do Crédito Agrícola foram superiores aos do Banco Montepio em 378,6 milhões €, o que mostra de uma forma clara e quantificadas a deficiências graves de gestão no Banco Montepio, pois a diferença dos resultados entre estas duas entidades bancárias é abissal e inaceitável. Isso devia levar os associados a estarem atentos e a intervirem mais pois está em causa a segurança e rentabilidade das suas poupanças. Nos últimos 13 anos o Banco Montepio não transferiu quaisquer dividendos para a Associação Mutualista, o que acarretou um grave prejuízo aos associados.

ENTRE 2022 E 2023, OS JUROS COBRADOS PELO BANCO AUMENTARAM 98,3% APESAR DO CRÉDITO TER DIMINUIDO -2,2%

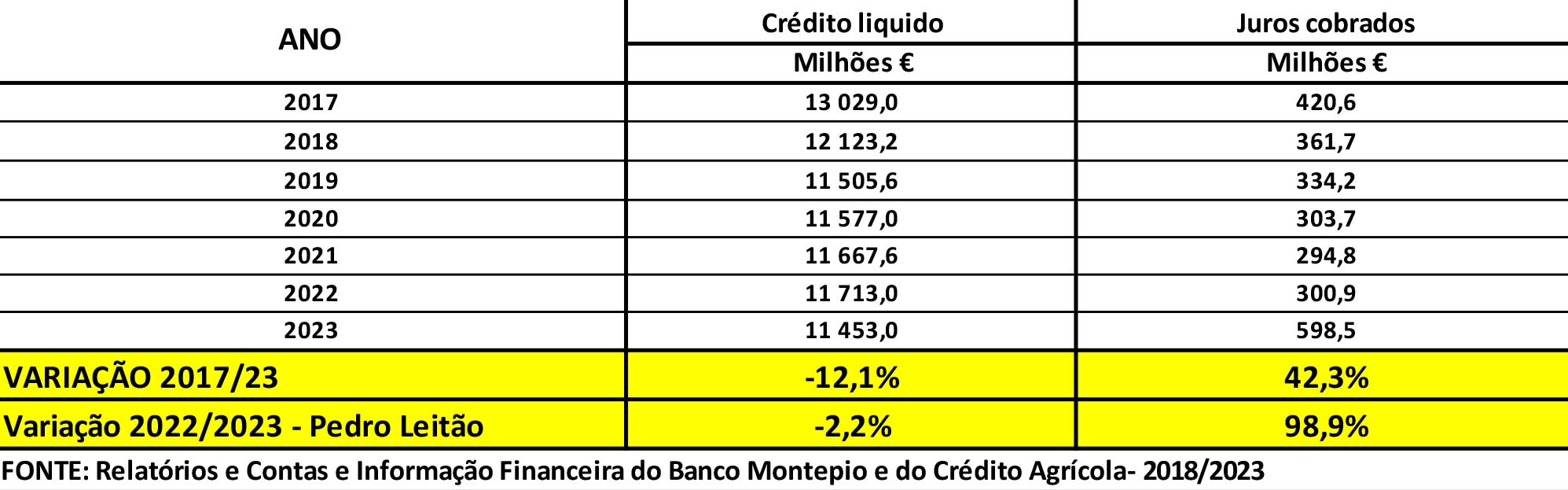

O negócio bancário, nomeadamente o crédito tem diminuído de uma forma continua desde 2017 como mostra o quadro.

Quadro 3 – Variação do crédito líquido concedido pela Banco Montepio e dos juros cobrados – 2017/2023

Entre 2017 e 2023, apesar do crédito líquido concedido pelo banco ter diminuído 12,1%, os juros cobrados aumentaram 42,3%. E entre 2022/23 o crédito líquido concedido pelo Banco Montepio diminuiu em -2,2%, mas os juros cobrados aumentaram em +98,9%, e resultados líquidos diminuíram em -16%. A administração Banco Montepio tem revelado uma grande incapacidade para aumentar o negócio bancário (carteira de crédito) sem o qual não é possível recuperar as poupanças delapidadas pelos elevados prejuízos acumulados ao longo dos anos.

OS RESULTADOS DA DEFICIENTE OU MÁ GESTÃO DO BANCO MONTEPIO SÃO TAMBÉM VISIVEIS NOS BALANÇOS DE 2017/23

Os balanços do Banco Montepio dão um retrato da sua verdadeira situação e permitem também tirar conclusões.

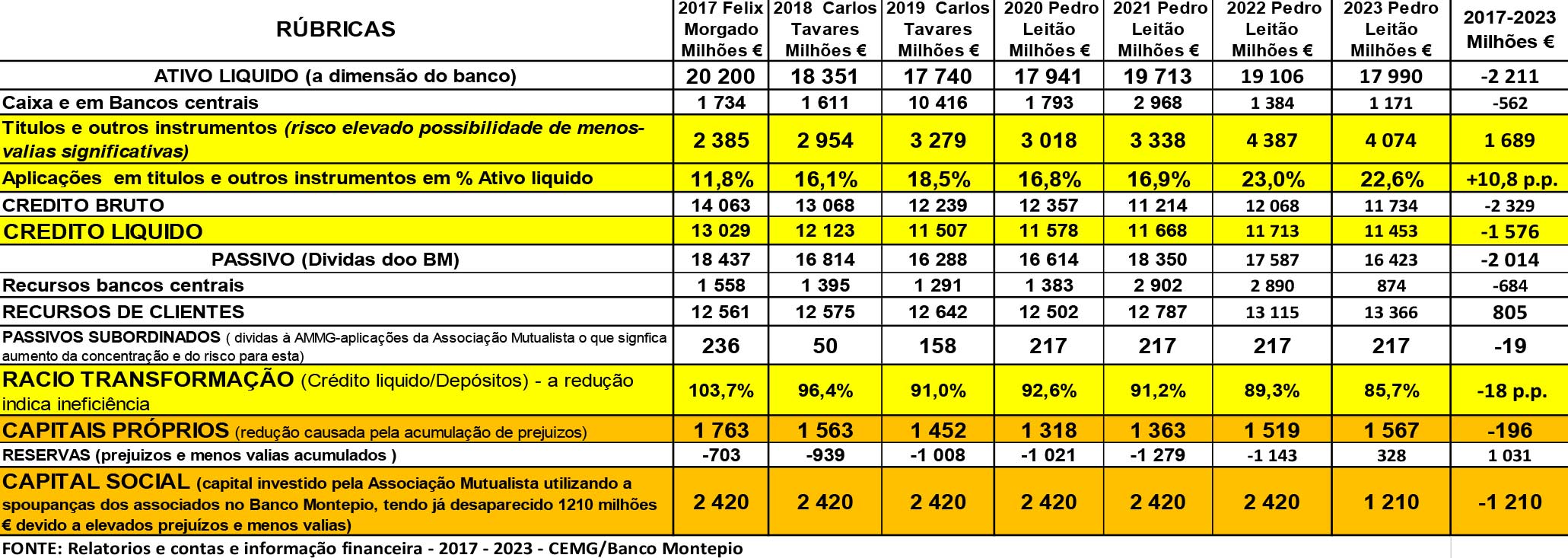

Quadro 4 – Variação das principais rúbricas do Balanço do Banco Montepio com Carlos Tavares e Pedro Leitão – 2017/2023

Como já referimos, entre 2017 e 2023, o “ATIVO” do banco, ou seja, tudo aquilo que possui e tem a haver, diminuiu em 2221 milhões €; o crédito concedido, que é o principal negócio do banco, diminuiu também (o credito bruto reduziu-se em 2329 milhões € e o credito liquido, o produtivo diminuiu também em-1576 milhões €). O que aumentou foram as aplicações financeiras em títulos, que envolve risco de prejuízos elevados (menos valias). Um banco de uma Associação Mutualista não devia apostar na especulação (ROF). Entre 2017 e 2023 as aplicações em títulos aumentaram de 11,8% do “Ativo” para 22,6%, praticamente o dobro. Para evitar as eventuais perdas já nos resultados foram transferidos para a rúbrica “Outros ativos financeiros ao custo amortizado” (3.878,8 milhões € em dez.2023 auferindo uma taxa de juro inferior ao do mercado, mais prejuízos para o banco).

Outro indicador que revela também gestão deficiente e incapacidade para recuperar o banco é a queda significativa do “rácio de transformação”, que dá a quantidade de euros que o banco concede de crédito aos seus clientes cobrando juros por cada 100€ de depósitos que obtém. Em 2017, por cada 100€ de depósitos o banco concedia crédito no montante de 103,7€, pois uma parte do crédito concedido continua a ser movimentado pelo banco. Em 2023, por cada 100€ de depósitos o Banco Montepio concedeu crédito de apenas 85,7€, menor rentabilidade.

Um aspeto grave é a redução do CAPITAL SOCIAL do banco que teve lugar em 2023. O Capital Social, que era 2420 milhões €, financiado quase totalmente com as poupanças dos associados, foi reduzido, em 2023, para metade o que significa que 1210 milhões € de poupanças dos associados investidas no banco desapareceram devido aos prejuízos acumulados ao longo dos anos causados por má gestão. O quadro 5, com as principais rubricas das Demonstrações de Resultados do Banco permite completar a analise.

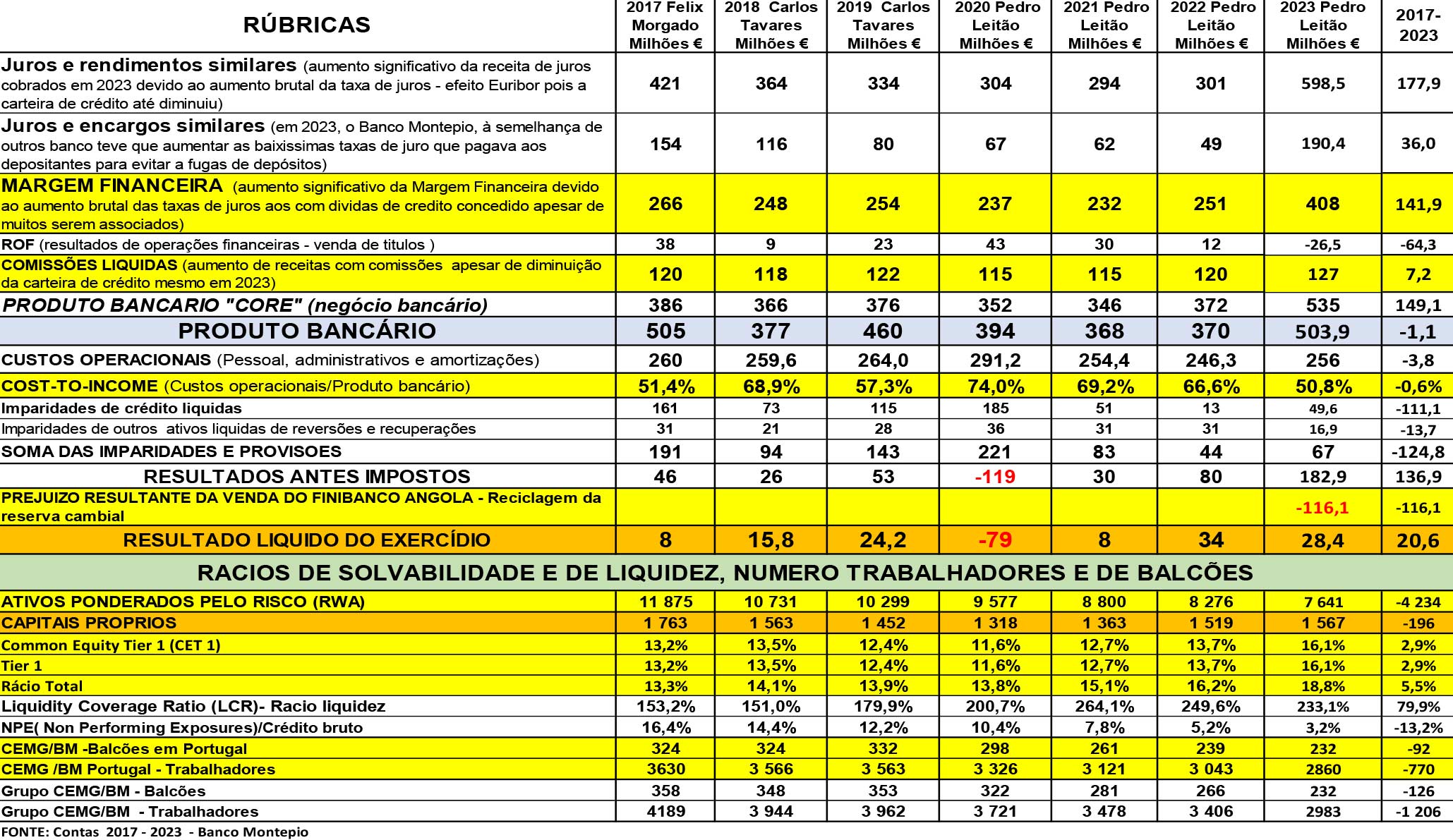

Quadro 5 – A evolução das rúbricas mais importantes das Demonstrações de Resultados do Banco e outros dados 2017/2023

A “Margem Financeira”, da atividade “core” do banco, até diminuiu entre 2017 e 2022, só aumentou muito em 2023, não por ter aumentado a carteira de crédito (esta até diminuiu em 2023) mas devido ao aumento brutal da taxa de juro do crédito à habitação e às PME por arrastamento da subida significativa da Euribor a que a taxa de crédito do banco está indexada. Quando o BCE baixar as taxas e, por arrastamento, a Euribor baixar, a Margem financeira cairá drasticamente até porque o Banco Montepio não tem conseguido aumentar a sua carteira de crédito.

Outro indicador importante e revelador da ineficiência da gestão é “cost-to-income” que se obtém dividindo os custos de estrutura (despesas com pessoal, administrativas e amortizações) pela Margem financeira, apesar da redução significativa do número de trabalhadores (770) e de balcões (92) em Portugal entre 2017/2023, que fragilizou e tornou cada vez mais irrelevante o Banco Montepio impedindo-o de enfrentar com êxito a forte concorrência no setor, entre 2017 e 2023, o “cost-to-income” praticamente não diminuiu, pois passou de 51,4% para 50,8%.

Outro aspeto importante que carateriza a gestão do banco, são as reduzidas imparidades criadas nos últimos 3 anos ( respetivamente 51M€, 13M€ e 49,6M€), o que deixa o banco sem uma rede de segurança para fazer face a incumprimentos futuros. Mas só assim conseguiu apresentar resultados positivos, embora diminutos.

A analise de rácios de capital revela uma enorme fragilidade apesar do aumento. Para concluir isso, basta ter presente que, entre 2017 e 2023, os Capitais Próprios do banco (diferença entre o ATIVO e PASSIVO, ou seja, entre o que possui e tem a haver e o que deve e tem de pagar), diminuíram, pois passaram de 1763 milhões € para 1567 milhões € (menos 196 milhões €).

Os rácios de capital aumentaram em 2,9 pontos percentuais mas devido a uma redução acentuada dos Ativos ponderados pelo risco” (RWA), que é o dominador da fração utilizada para calcular estes rácios Isso foi conseguido através da venda de carteiras de credito a um preço que não é conhecido, por meio do abate de créditos ao “Ativo” que os fez desaparecer do Balanço cujo montante também se desconhece, e fundamentalmente por meio de uma operação de pura engenharia financeira que consistiu em obter um seguro para uma parcela desses créditos, pagando um premio elevado o que permitiu que esse credito não entre no cálculo do RWA, reduzindo assim este A prova disso está no facto (pág. 307 do Relatório e Contas de 2022) “Em 21 de dez.2022 o Banco Montepio realizou uma operação que configura uma estrutura de securitização sintética, a qual tem por base um portfólio de crédito a particulares com garantia hipotecária. A data de maturidade da operação é 29 dez.2052 e o respetivo montante ascendia a 878.848 milhares de euros a 31 de dezembro de 2022”., embora o Banco Montepio continue responsável por esses créditos e paga um premio pelo seguro. A provar a fragilidade do Banco Montepio está a emissão em 2024 de 250 milhões € de obrigações subordinadas a uma taxa de juro de 8,5% (os “mercados” exigem esta taxa elevada porque consideram que o risco é ainda elevado do Banco Montepio apesar da administração afirmar o contrário. Qual é o associado que não ficaria contente por receber uma taxa de juro de 8,5% pelos depósitos que tem no banco ou pelas aplicações na MGAM?).

Um indicador ao mesmo tempo positivo e negativo é o rácio de liquidez (LCR). Entre 2017 e 2023 aumentou 79,9 pontos percentuais pois passou de 153,2% para 233,1%, muito acima do exigido pelo Banco de Portugal (100%), o que mostra que, sob ponto de vista de liquidez, o banco está confortável, mas revela a incapacidade da administração que tem meios para aumentar o crédito concedido, mas não tem sido capaz de o fazer.

SERÁ QUE OS ADMINISTRADORES DO BANCO VÃO AINDA RECEBER UM “BÓNUS” MILIONÁRIO APESAR DA SUA SITUAÇÃO?

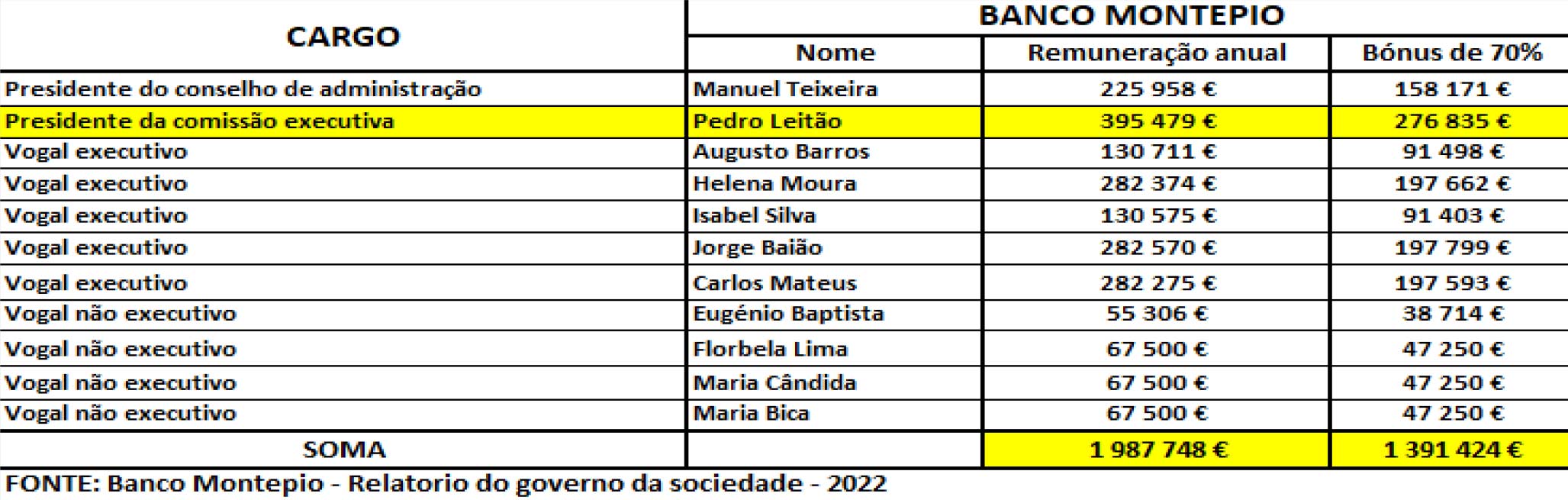

Será que os administradores do Banco Montepio vão receber um bónus milionário, por ex., correspondente a 70% da sua remuneração anual, é a pergunta que muitos já fazem? A ser verdade seria um autêntico escândalo face à situação difícil do grupo do Montepio e à delapidação das poupanças dos associados causada pela acumulação de prejuízos no banco que levaram à redução do seu capital social em 1210 milhões € em 2023 (o mesmo sucedeu na Lusitânia SA) ? É a pergunta que já fiz, por mais de uma vez, ao presidente da MGAM, e a outro administrador da Associação Mutualista, que me responderam que não sabiam, mas que não negaram. Virgílio Lima até prometeu que ia investigar, mas depois remeteu-se ao silêncio. E como é que Virgílio Lima diz que não sabe quando a política de remunerações do conselho de administração do Banco Montepio é aprovada pelo acionista na assembleia do banco e o acionista é representado nela pelo Virgílio Lima? A pergunta que imediatamente se coloca é esta: Para que servem e o que fazem os administradores da Associação Mutualista pagos principescamente com remunerações que variam entre 26000€ e 29600€ por mês. Para que os associados possam ficar com uma ideia de quanto custaria ao Montepio um bónus milionário, por ex. correspondente a 70% da remuneração anual dos administradores, fizemos contas e os resultados estão no quadro 6.

Quadro 6 – A remuneração anual dos administradores do Banco Montepio e o cálculo de um bónus, por ex. de 70%

É necessário que o conselho da administração da Associação Mutualista, que detém mais de 99% do capital do banco, esclareça com urgência os associados desta situação face às dificuldades enfrentadas pela maioria deles. O pagamento do bónus seria em 2 partes: 60% já e o restante depois. Paulo Macedo, presidente da comissão executiva da CGD , tem uma remuneração anual de 423000€, ou seja, apenas 7% superior à de Pedro Leitão presidente da comissão executiva do Banco Montepio. E a CGD é uma entidade 5 vezes maior do que o Banco Montepio e, em 2023, teve mais de 1100 milhões € de lucros, embora à custa de uma gestão que não se diferencia em nada da de um banco privado. O Banco Montepio continua sem transferir dividendos para a Associação Mutualista para esta poder remunerar as poupanças dos associados aplicadas no banco. Mas o desperdício é grande no banco. Em 2023, por ex., contratou chefias técnicas bem remuneradas (para diretor de informática e de análise de crédito), quando há trabalhadores internos que ocuparam já esses cargos, portanto com experiência e qualificação, que estão subutilizados ou sem atribuição de funções. O desperdício no Banco Montepio e a falta de valorização e dignificação dos seus trabalhadores continua a ser grande perante a passividade do acionista que é a Associação Mutualista.