Embora cientes do constante avolumar de custos e encargos, os governos continuam a recorrer ao crédito em lugar de simplesmente emitirem mais moeda e uma das explicações pode ser porque se tornou vox populi que o aumento da quantidade de moeda em circulação gera inflação.

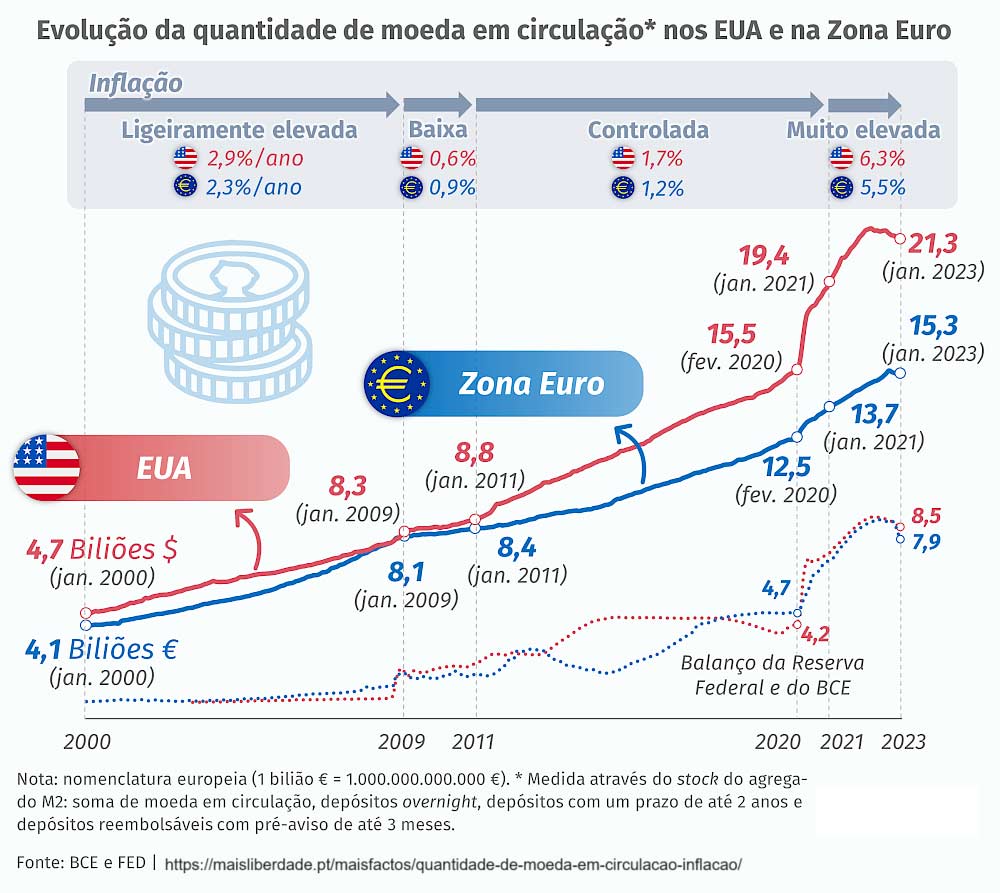

Muitos insistem em manter esta asserção, como se procura demonstrar neste gráfico:

que além de não explicar aquele dogma, mostra que num período de inflação controlada (inferior a 2%) a oferta de moeda foi maior que no período de inflação ligeiramente elevada (superior a 2%) e esconde a verdadeira origem da onda inflacionária de 2020/21, que foi a quebra na produção (maioritariamente com origem no continente asiático) e a ruptura nas cadeias de distribuição provocada pela Covid-19 que originou uma escassez na oferta e não um aumento na procura gerado pelo excesso de moeda, como nos querem fazer crer.

Mais, a inflação pelo excesso de liquidez (aumento da oferta de moeda) só ocorre quando a quantidade de moeda excede as necessidades das economias, não quando ela se mantém em valores aceitáveis e necessários.

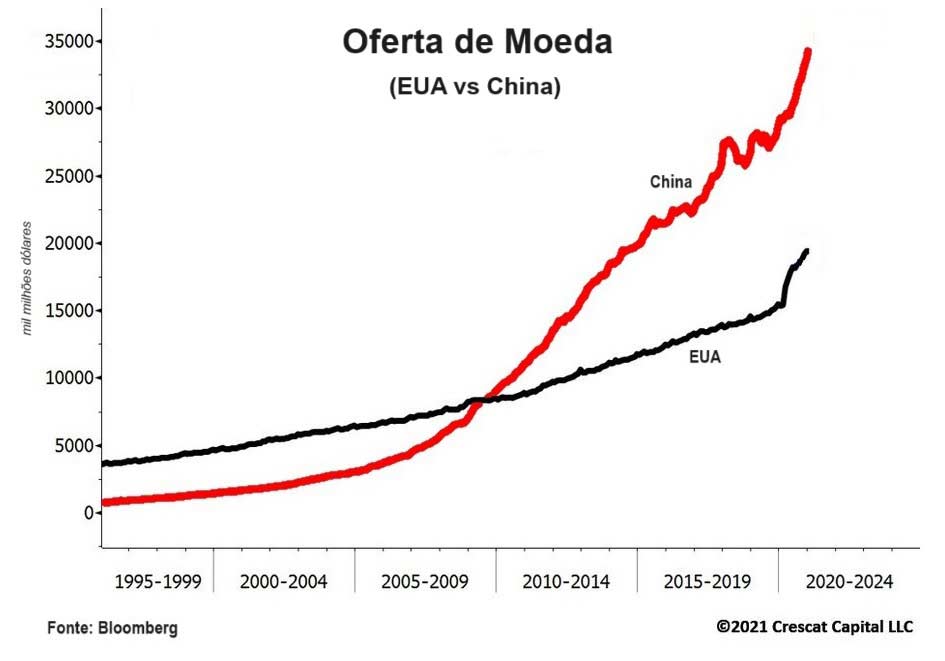

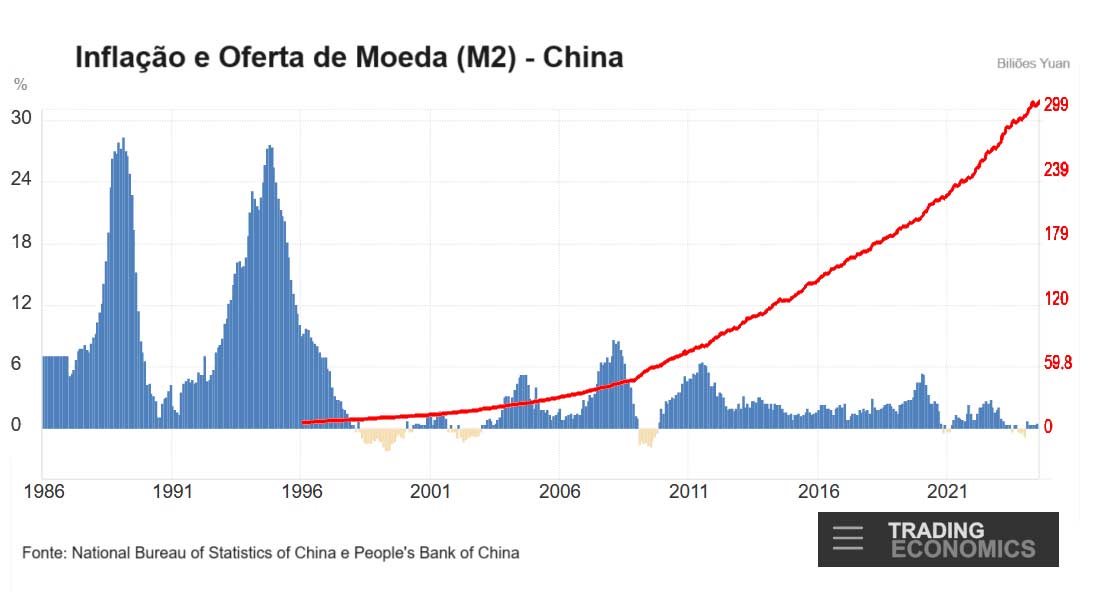

A inflação de preços resulta da conjugação do excesso de moeda com uma reduzida oferta de bens. Quando a moeda emitida é utilizada para criar novos bens e serviços, os preços mantêm-se estáveis, como ficou demonstrado no caso chinês, que entre 1996 e 2020 aumentou 18 vezes a oferta de moeda em circulação, mantendo a inflação e os preços controlados…

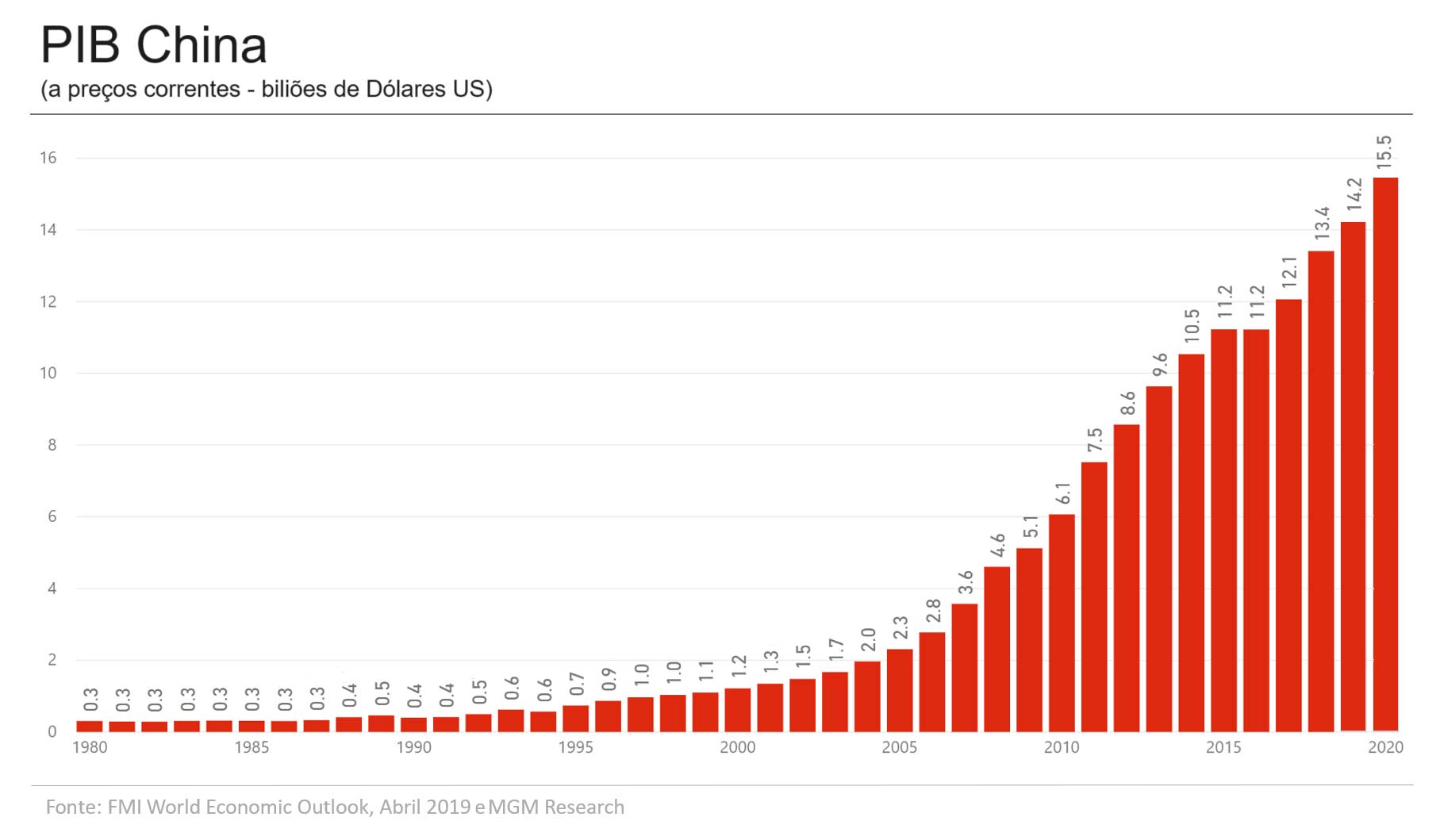

…porque essa nova moeda foi principalmente canalizada para o financiamento de infra-estruturas e para o aumento da produtividade, que se reflectiu no aumento do PIB.

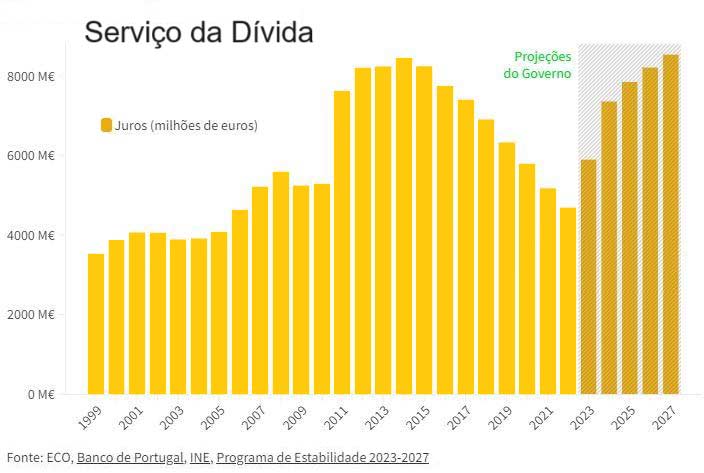

Mais, o recurso ao endividamento tem o mesmo efeito inflacionista do excesso de criação de moeda especialmente quando, como acontece na actualidade, não se reembolsa adequadamente a dívida e apenas se continua a renová-la, amortizando a dívida antiga à medida que esta se vence com dívida nova e, pior ainda, no actual cenário de subida das taxas de juro, que no caso português ameaça elevar os valores do serviço da dívida para valores iguais aos registados nos fatídicos anos da troika (2012/2015).

A opção pelo crédito é mais gravosa do que a da emissão de moeda, porque implica o pagamento de juros sobre a constante rotação da dívida. Provavelmente, a substituição do recurso ao crédito por uma política de emissão de moeda, teria sido menos inflacionário e o capital desviado para o investimento na dívida dos governos podia ter criado mais empregos e desenvolvimento.

Além da pouco falada hipótese de emissão de moeda (que no caso da Zona Euro tem sido liminarmente descartada sob o argumento das “regras do Euro” o proibirem especificamente, como se as regras fossem absolutas e imutáveis e não traduzissem escolhas ideológicas e políticas) têm sido discutidas outras opções para o financiamento público, quase todas de âmbito fiscal, onde se repete o confronto com o dogmatismo monetarista e neoliberal do malefício da intervenção pública na economia. Assim, ao longo do tempo e a coberto do eterno argumento que assim se incentivará o investimento (apesar de repetidas demonstrações em contrário, como recentemente o fez Eugénio Rosa) tem-se privilegiado uma política fiscal benéfica para o factor capital, optando-se invariavelmente por taxar o factor trabalho e as transacções comerciais, esquecendo que na realidade, temos duas economias – a economia material onde são transaccionados bens e serviços e a economia monetária que envolve a negociação de activos financeiros (acções, obrigações e divisas), onde basicamente se “ganha dinheiro” sem produzir novos bens ou serviços – e que deliberadamente se tem optado por taxar a economia real (a dos rendimentos e das transacções físicas) e isentar a financeira.

Desde a proposta de criação de um imposto de 0,1% sobre as transacções financeiras internacionais, sugerida por James Tobin (economista norte-americano, prémio Nobel em 1981 pelos seus trabalhos sobre os mercados financeiros) em 1972, que esta ideia tem sido debatida sem o menor resultado prático.

Se a ideia original de Tobin era a de canalizar as receitas do seu imposto para o financiamento da ONU ou na ajuda aos países em vias de desenvolvimento, Lula da Silva lançou agora no quadro do G20 a ideia de criar um imposto sobre os super-ricos para combater a fome, iniciativa que, como há meio século atrás, registará algum apoio mas deverá continuar por concretizar.

E porque não adaptar a proposta de Tobin ao actual cenário de elevado e generalizado endividamento em que vivemos, retomando-a e avaliando-a como uma alternativa necessária ao financiamento das contas públicas?

Serão estas propostas demasiado radicais? Certamente que não e se o forem, poder-se-á negar que o avolumar do problema e a sua dimensão global não exigem soluções radicais?