Numa ou outra ocasião todas as escolas de pensamento económico se debruçaram sobre a questão dos ciclos económicos e a ocorrência de crises e as de cariz neoliberal não fogem a esta regra.

Segundo alguns membros do pensamento neoliberal mais radical – conhecidos como economistas austríacos e grandes defensores da desregulamentação dos mercados e da actividade bancária, que no extremo defendem o free banking e a emissão privada de moeda –, perante o aumento desmesurado da criação de moeda e o imparável crescimento do peso da dívida, parece agora cada vez mais seguro que a próxima crise monetária será uma questão de “quando” e não de “se”, e de expectativa no comportamento dos chamados activos de reserva perante a situação.

Como observa Chris Marcus – o autor da página ARCADIA ECONOMICS – quando destaca o interessante facto de no caso dos metais preciosos, e salvo alguns fundos que investem em ouro ou prata, poucos serão os detentores do activo mesmo em períodos de subida das cotações, apesar de se saber que a formação de bolhas nos mercados ocorre quando se regista um excesso de procura por um activo específico.

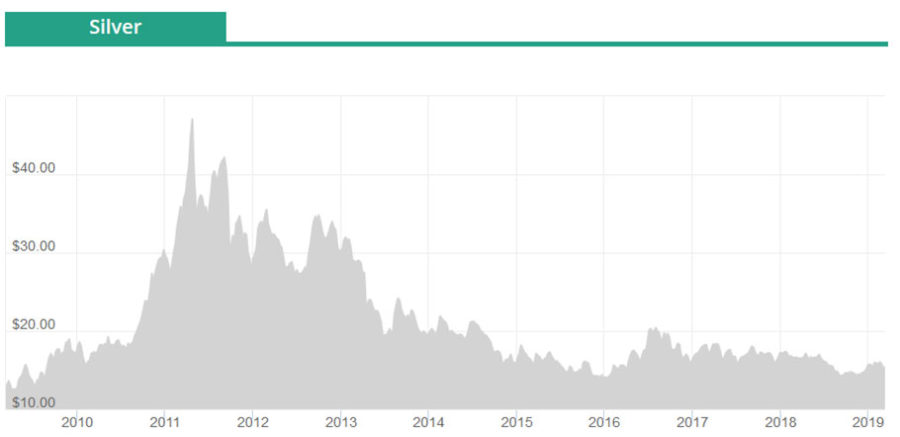

Num texto onde questiona aqueles efeitos sobre a procura de metais preciosos, observa que aquela que ainda é a economia motora mundial, os EUA, e que apresenta uma dívida superior a 22 biliões de dólares para um PIB que ainda não deverá ter alcançado os 20 biliões e uma oferta de moeda (M3, o agregado monetário que inclui a moeda em circulação, sob a forma de papel-moeda ou moeda metálica, os depósitos à vista ou a prazo, incluindo ainda os fundos de aplicação financeira e os de renda fixa de curto prazo e os títulos do governo não amortizados, e os depósitos de poupança) próxima dos 20 mil milhões de dólares, para concluir que se vive uma situação ainda mais preocupante que a de 2011 enquanto os governantes norte-americanos parecem pouco ou nada preocupados em enfrentar a questão dos défices, até que este atinja o limite dos 30 biliões de dólares e de novo se sinta a necessidade de elevar esse tecto…

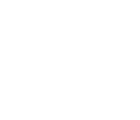

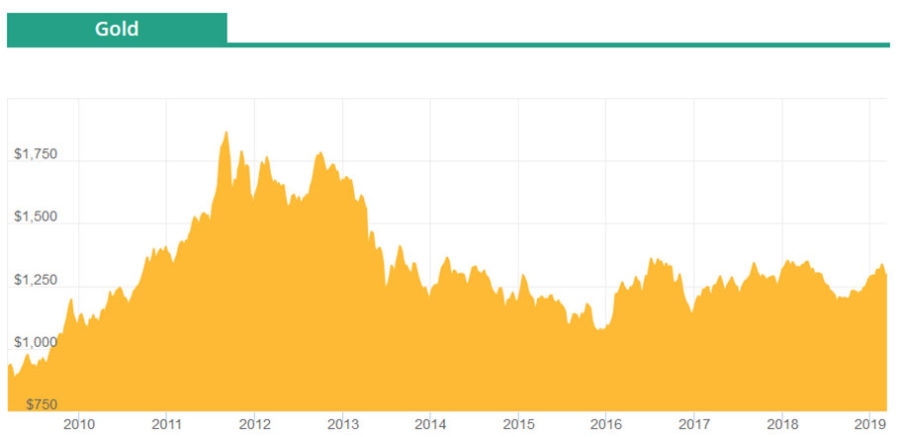

…e tudo isto enquanto a cotação do ouro e, especialmente, a da prata continuam francamente abaixo dos máximos da última década.

Isto contraria a lógica de funcionamento dos mercados que dita que em épocas de enfraquecimento da moeda (excesso de endividamento e de oferta de moeda) o valor dos activos de refúgio – sendo os metais preciosos os mais seguros – deveria subir, situação que aqueles economistas justificam com o facto das cotações serem formadas, principalmente, através de contratos – e numa proporção de 1 para 500 no caso do ouro e de 1 para 250 no caso da prata –, que não dão lugar a qualquer transacção física. Mas é esta disparidade e os casos de manipulação de mercado que de quando em vez vão sendo conhecidos e onde os intervenientes asseguram que o seu modo de actuação é a norma no sector financeiro (ver aqui nesta notícia), que os economistas austríacos querem ainda menos regulado.

A esta contradição tentam responder com o argumento que, historicamente, o ouro e a prata serviram como um barómetro nas moedas fiduciárias (aquelas cuja emissão não é suportada por qualquer valor de reserva, como acontece na actualidade e ao contrário do que sucedia no tempo do padrão ouro) e à medida que estas se desvalorizam, os preços dos metais preciosos aumentam. Mas como eles próprios admitem isto pode muitas vezes ter um efeito circular e quando o os preços do ouro e da prata aumentam, mais pessoas começam a perceber que algo estará a acontecer e aumentam a procura.

Refira-se ainda que os defensores da limitação da intervenção pública nos mercados reconhecem que o aumento dos preços do ouro e da prata representa uma grande ameaça para os governos que dependem da impressão de moeda e do endividamento, mas não levantam qualquer crítica ao sistema de reserva fraccionária (prática que permite aos bancos realizarem empréstimos ou investimentos em valor muito superior ao dos depósitos sob sua guarda, na expectativa que os depositantes não levantarão todo o seu dinheiro ao mesmo tempo, desde que mantenham como reserva uma determinada fracção do valor desses depósitos), apontando apenas o facto, evidente, deste não poder ser expandido até ao infinito.

No geral a escola austríaca vê a política de criação de moeda e o endividamento excessivo (um eufemismo para apelidar a criação descontrolada de moeda pelo sistema financeiro que vigora na actualidade) na origem dos processos inflacionista e uma explicação para os ciclos económicos, esquecendo que o endividamento é consequência da necessidade premente de fazer crescer o consumo e a economia em geral e uma fonte de lucro para os bancos e para os seus accionistas.