O BANCO MONTEPIO EM 2018: liquidez confortável mas negócio bancário em queda e sem indícios de recuperação e a urgência de afastar a administração de Tomás Correia da Associação Mutualista que está a contaminar todo o grupo

Neste estudo com o titulo “O BANCO MONTEPIO EM 2018: liquidez confortável mas negócio bancário em queda e sem indícios de recuperação e a urgência de afastar a administração de Tomás Correia da Associação Mutualista que está a contaminar todo o grupo” analiso a situação da Caixa Económica, agora designada por Banco Montepio, com base nos dados divulgados pela sua administração referentes às Contas de 2018. Mostro também que, embora possuindo uma liquidez confortável (o rácio de liquidez – LCR – até aumentou, entre 2017 e 2018, de 153,2% para 160,3%) o que dá segurança aos seus clientes reforçando a segurança dada pelo Fundo de Garantia de Depósitos, no entanto continua-se a verificar uma queda no negócio bancário (crédito concedido).

É fundamental inverter rapidamente tal tendência pois só assim será possível a recuperação do enorme valor destruído pela administração de Tomás Correia no período 2010/2015. A recuperação do Banco Montepio é muito importante para os 620.000 associados do Montepio, pois mais de dois terços de 3000 milhões € das poupanças que têm na Associação Mutualista estão aplicados no Banco Montepio. O Banco Montepio é o principal activo que garante as poupanças que os associados têm na Associação Mutualista.

A manutenção da administração de Tomás Correia na Associação Mutualista, após as pesadas coimas aplicadas pelo Banco de Portugal por gestão ruinosa, está a tornar mais difícil essa recuperação, pois a sua presença contamina todo o grupo Montepio, afectando a sua reputação e a confiança dos associados e dos portugueses.

É urgente que a ASF e o governo (Vieira da Silva), que têm conjuntamente a supervisão da Associação Mutualista, afastem rapidamente essa administração, criando condições para que se realizem rapidamente novas eleições com o objectivo de eleger uma administração de unidade e honesta que recupere a confiança dos associados e dos clientes, condição indispensável à recuperação não só da Associação Mutualista mas de todo o grupo Montepio.

Estudo

O BANCO MONTEPIO EM 2018: liquidez confortável mas negócio bancário em queda e sem indícios de recuperação e a urgência de afastar a administração de Tomás Correia da Associação Mutualista que está a contaminar todo o grupo e a dificultar a recuperação Numa altura em que a ASF está a avaliar a idoneidade de Tomás Correia e de todo o restante conselho de administração da Associação Mutualista Montepio Geral, e que a sua permanência está a contaminar todo o grupo Montepio e a afetar a sua reputação e confiança dos associados nele, é importante analisar a situação da CEMG, agora Banco Montepio, porque este é o principal ativo que garante as poupanças dos associados, já que mais de 2/3 estão aplicadas no banco, É o que se vai fazer com base na informação sintética divulgada pela administração do banco. Para tornar essa análise mais fácil e clara reuniram-se em dois quadros, que a seguir se apresentam, os indicadores (dados) mais importantes quer da Demonstração de Resultados quer do Balanço do ano de 2018 e, com o objectivo de avaliar a evolução verificada, juntaram-se, no mesmo quadros, os dados de 2015, 2016 e 2017.

Em 2018 verificou-se uma quebra na margem financeira, no produto bancário e nos resultados operacionais, mas o rácio de liquidez melhorou

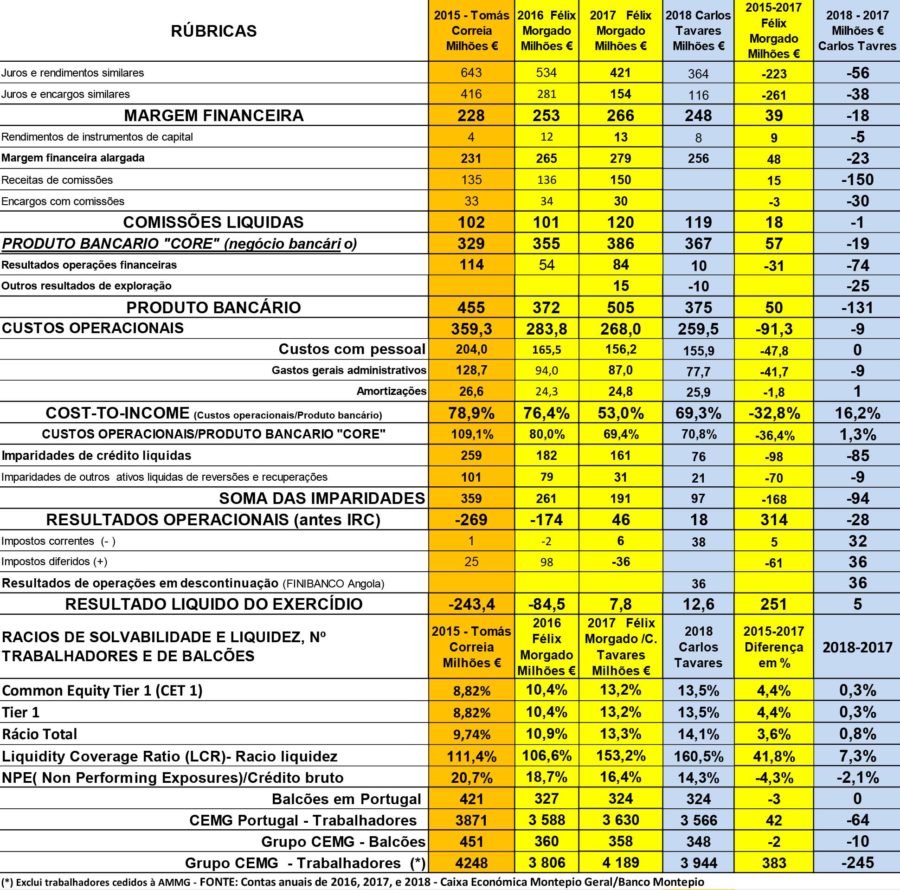

O quadro 1 foi construído com base nas contas apresentadas pelas administrações de Tomás Correia (2015), de José Félix Morgado (2016 e 2017) e de Carlos Tavares (2017 e 2018, que rectificou os valores de José Morgado e por 3 vezes os resultados de 2017).

Quadro 1- Demonstração de resultados consolidados da CEMG- Banco Montepio – 2015 /2018

(Administrações de Tomás Correia, José Morgado e Carlos Tavares)

Comecemos pela análise da Margem Financeira que resulta da atividade “core” do banco de intermediação financeira. A primeira conclusão que se tira dos dados do quadro 1 é que, entre 2015 e 2017, a Margem Financeira tinha aumentado em todos os anos (+25M€ e +18M€) enquanto, entre 2017 e 2018, diminuiu em 18 milhões €, o que é preocupante. A explicação que está na síntese divulgada pelo Banco Montepio para esta inversão é que, com a venda de uma carteira de títulos em 2017, se perdeu cerca de 20 milhões € de receita de juros, depois de deduzir os juros devolvidos pelo BCE referentes a anos anteriores. Mas mesmo que acrescentássemos este valor a 2018, a conclusão é que se tiraria é que a Margem Financeira tinha praticamente estagnado, apesar do custo do “funding” (depósitos) ter diminuído em 38 milhões € entre 2017 e 2018. E o efeito na redução da Margem Financeira da venda da divida pública (ROF´s) já se tinha feito sentir no 2º semestre de 2017, portanto já não se receberam neste semestre os juros que se teriam recebido se tal venda não tivesse sido feita.

Portanto, o grande problema que continua a enfrentar o Banco Montepio, que não se circunscreve apenas ao ano de 2018, pois também se verificou em anos anteriores, é a incapacidade para aumentar o negócio bancário numa conjuntura difícil, o que exigia por parte de quem é responsável da administração pela rede comercial grande experiência, competência, e uma capacidade para envolver e dinamizar os trabalhadores, fixando objectivos claros e utilizando incentivos adequados, o que ainda não se verificou no Banco Montepio.

Prevê-se que se venha a introduzir um modelo de rentabilidade por balcão, produto e cliente que, embora positivo, não é suficiente. E o ano de 2018, com a instabilidade criada na administração do banco por Tomás Correia, foi ainda mais grave para a instituição. É uma questão fundamental que continua, a nosso ver, por se resolver pois a nível da administração não se encontra nenhum membro com experiência de banca comercial e, nomeadamente, de direcção da rede comercial que seja capaz de fazer isso.

O segundo proveito (rédito) que decorre da actividade “core” do Banco são as comissões. E as “Comissões líquidas”, entre 2017 e 2018, praticamente estagnaram (-1 M€ em 2018), quando no ano anterior tinha aumentado 18 milhões € embora não à custa do aumento do negócio bancário, como era necessário. A explicação que se encontra no documento divulgado pela administração é que tal facto traduz “o efeito dos menores proveitos com comissões de crédito”.

Portanto, é o reconhecimento pela própria administração que o grande problema que enfrenta o Banco Montepio, que continua por resolver, é a falta de negócio bancário, ou melhor, é a queda acentuado e preocupante do negócio bancário como iremos mostrar. Como consequência da evolução negativa quer da Margem Financeira quer das Comissões líquidas, o “Produto bancário core”, que é a soma das duas e resulta da actividade “core” do banco, diminuiu em 19 milhões € entre 2017 e 2018, quando no anterior tinha aumentado 31 milhões €.

Mesmo se somasse os 20 milhões € de juros perdidos devido à venda da divida pública em 2017, a situação continuaria preocupante pois continuar-se-ia a verificar uma redução do “Produto bancário core” embora de menor dimensão. Também o “Produto bancário”, que é um dos indicadores mais utilizados para avaliar os resultados da actividade no sector bancário, sofreu no Banco Montepio uma forte redução pois, entre 2017 e 2018, diminuiu em 131 milhões €, passando de 505 milhões € para apenas 375 milhões €.

Mesmo se deduzirmos o efeito dos resultados das operações financeiras (ROF´s) a evolução verificada, entre 2017 e 2018, não deixaria de ser preocupante pois, mesmo assim, a redução seria de 77,3 milhões €. Os Custos operacionais entre 2017 e 2018 reduziram-se em cerca 9 milhões € (8,5M€), pois diminuíram de 268 milhões € para 259,5 milhões € resultante da redução dos Gastos gerais administrativos consequência de menor atividade do banco e de corte em algumas despesas. Como consequência destas evoluções, o “Cost-To-income”, que é o rácio mais utilizado na banca para avaliar a eficiência da gestão, teve, em 2018, uma evolução também negativa.

Calculado com base no Produto bancário (Custos operacionais / Produto bancário) aumentou, entre 2017 e 2018, de 53% para 69,3%, o que significa que uma percentagem maior do Produto bancário teve que ser utilizada para cobrir os custos operacionais do banco (apesar de diminuírem), ficando menos para o resto do que o verificado em 2017.

Esta evolução preocupante não tem como causa o aumento dos custos como se mostrou, mas sim a diminuição do negócio bancário. E o calculado com base no “Produto bancário core” subiu de 69,4% para 70,8%, valores muito elevados que revela bem as dificuldades que o Banco Montepio enfrenta. Entre 2017 e 2018, as imparidades totais registam uma quebra importante (- 95 M€), embora continuem ainda elevadas (97 M€ em 2018).

No entanto, esta importante redução das imparidades não pode ser dissociada da existência ainda de elevado montante de crédito não produtivo (NPL) que, apesar da redução registada em 2018, poderá pôr em causa a tendência da redução das imparidades (taxa de NPL no Banco Montepio 14,3%, quando a média no setor é de 11,7%) Como consequência, os Resultados operacionais foram, em 2018, inferiores aos de 2017 em 28 milhões €, e o Resultado liquido de 12,6 milhões € em 2018, embora superior em 6 milhões € ao de 2017 (depois de Carlos Tavares ter diminuídos os apresentados por Félix Morgado de 30M€ para 6,4M€) não permite mais uma vez fazer qualquer transferência de lucros para a Associação Mutualista, o que significa que os associados sofrerão as consequências de mais de 2000 milhões de poupanças que estão aplicadas no banco não gerarem qualquer rendimento, portanto a distribuição de benefícios pela AMMG será afectada.

A nível de rácios, interessa referir os rácios de capital que, apesar do grande esforço feito pela administração para diminuir o Activo ponderado pelo risco (RWA) através da venda de uma carteira de crédito de 209 milhões € (em 2018, os “write-off”, créditos abatidos ao Activo por se consideraram perdidos, atingiram 150 milhões €), e da emissão de divida subordinada a uma taxa de 8,5% no montante de 50 milhões € adquirida pela AMMG, os rácios (CET1, TIER1, e rácio Total) registaram apenas um aumento de 3 pontos base, ficando com valores muito próximos dos mínimos exigidos pelo Banco de Portugal. E a situação vai-se agravar em 2019 devido às exigências do supervisor em obrigar o Banco Montepio a constituir dois “buffers” de Capital a juntar à afetação de 15% das imparidades resultantes da IFRS9 e à eliminação gradual dos efeitos dos Ativos por impostos diferidos a nível de Capital.

Tal situação já levou, em 2019, a uma nova emissão divida subordinada (100M€, a uma taxa de 10,5% – uma taxa que é indicador de uma grande desvalorização do Banco Montepio pelo mercado, que por não se ter encontrado comprador para toda ela, a Associação Mutualista teve de adquirir 76 milhões €, ficando mais descapitalizada). E isto para que rácio de Capital Total cumpra o valor exigido pelo Banco de Portugal. Um aspecto positivo a realçar é o rácio de liquidez (LCR) que em 2018 atingiu 160,5%, muito acima do exigido pelo supervisor, que é 100%, o que dá estabilidade ao banco e gera confiança, mas é também um indicador de falta de eficiência (liquidez que não é aproveitada para crédito).

A redução significativa do activo do Banco Montepio e a queda continuada do negócio bancário que a actual administração tem sido incapaz de inverter

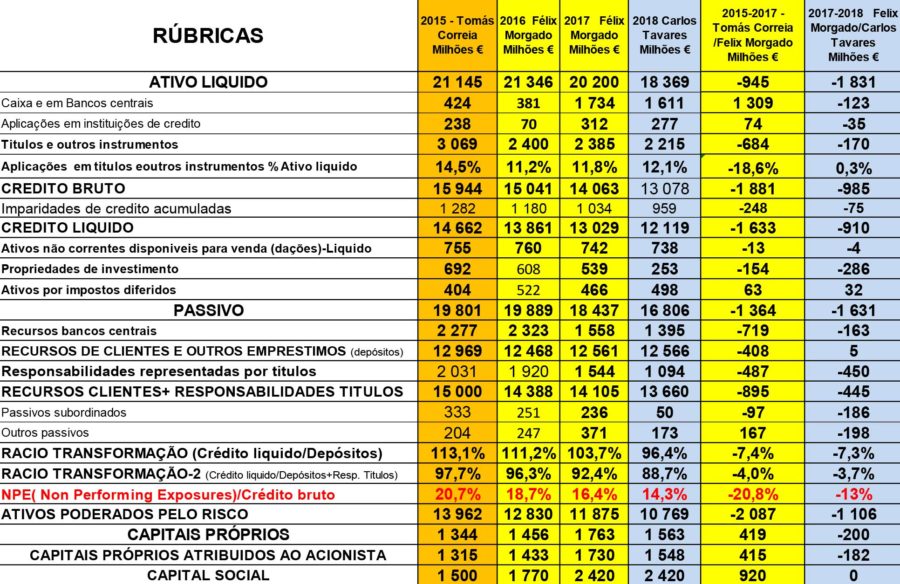

A análise do Balanço do banco em anos sucessivos permite tirar conclusões importantes.

Quadro 2- Balanço consolidado da CEMG/Banco Montepio – 2015/2018

A primeira conclusão importante que se tirar dos dados do quadro 2, é a redução significativa do valor do Activo líquido em 2018 quando se compara com 2017 – menos 1.841 milhões € em 2018 – que é praticamente o dobro da verificada em dois anos de administração de Félix Morgado.

A continuar a este ritmo, o Banco Montepio passará a ser um banco minúsculo. Um aspecto também importante a salientar é a permanência de elevadas aplicações no BCE e em outras instituições de crédito – 2.046 milhões € em 2017 e 1.888 milhões € em 2018 – o que revela que o Banco Montepio tem capacidade para conceder mais crédito do que actualmente concede (se o não faz, é porque não consegue ter a dinâmica necessária).

Essa conclusão é reforçada pelas enormes aplicações em títulos – 2.215 milhões € em 2018 – que corresponde a 12,1% do Activo líquido total, portanto numa área que não faz parte do seu “core business”, e que envolve sempre risco porque está associada normalmente a actividade especulativa.

Mas o que é preocupante é a continuação da queda do negócio bancário traduzida na redução significativa, entre 2017 e 2018, do credito bruto (-985 milhões €) e do crédito liquido (-910 milhões €). Isto significa que o novo crédito não está a ser suficiente para compensar o crédito abatido (write-off), o crédito vendido, e o crédito amortizado e liquidado. E o aumento do negócio bancário é fundamental para que o Banco Montepio recupere a enorme destruição de valor causada pela administração de Tomás Correia. E a actual administração também não está a conseguir inverter a redução de quota de mercado que detinha o banco.

Um aspecto que pode ser considerado numa primeira análise positivo é captação de depósitos aos clientes que não diminuiu entre 2017 e 2018, tendo até se verificado um reduzido aumento de 5 milhões €. No entanto, se somarmos os depósitos de clientes às “Responsabilidades representadas por títulos”, que também são recursos de clientes com os quais o banco financia o seu activo, então conclui-se que se verificou, entre 2017 e 2018, uma diminuição de 445 milhões €, pois passaram de 14.105 milhões € para 13.660 milhões €, embora no fim de 2017 tenham entrada 400 milhões € de depósitos de “institucionais” que pouco depois saíram, portanto não eram depósitos consistentes.

O “rácio de transformação”, que se obtém dividindo o crédito líquido pelos recursos de clientes, que pode servir para avaliar a eficiência de uma administração, diminuiu, entre 2017 e 2018, de 103,7% para 96,4%. E se este rácio for calculado, tendo como denominador não apenas os depósitos mas também as ”responsabilidades representadas por títulos”, o rácio diminuiu de 92,4% para apenas 88,7%. No documento distribuído pela administração esse facto é considerado como uma “evolução mais favorável”. No entanto, uma análise mais objectiva e equilibrada aponta no sentido contrário. E isto porque, em 2017, por cada 100€ de recursos que o Banco Montepio obtinha dos clientes emprestava 92,4€; e, em 2018, por cada 100 € que obtinha o banco só conseguia emprestar à economia e às famílias 88,7€. Portanto, uma parcela maior de recursos obtidos não eram rentabilizados pelo Banco Montepio através da concessão de crédito.

Um aspecto a salientar é a redução importante dos Activos ponderados pelo risco (RWA) que são o denominador da fracção utilizada para calcular os rácios de capital. Devidos às dificuldades existentes na recapitalização do Banco Montepio face às crescentes exigências do supervisor, a administração do banco desenvolveu esforços para reduzir o valor dos RWA. Entre 2017 e 2018, os Activos ponderados pelo risco (RWA) diminuíram em 1.106 milhões €, pois passaram de 11.875 milhões € para 10.769 milhões €, o que é positivo. Mas isso foi conseguido fundamentalmente através da venda de uma carteira de crédito no montante de 209 milhões € e outras medidas mas não da concessão de novo crédito.

A este propósito interessa recordar os montantes de crédito abatidos ao activo (write-offs), por se terem considerados praticamente perdidos e impossíveis de serem recuperados, a esmagadora maioria deles concedidos pela administração de Tomás Correia sem qualquer avaliação do risco pelos serviços competentes do banco. Recordar esse facto é importante já que esse “senhor”, utilizando a mentira, ataca o Banco de Portugal pelas coimas que lhe aplicou devido à gestão ruinosa da Caixa Económica Montepio Geral, delapidando os seus capitais, e obrigando os associados em recapitalizá-la com as suas poupanças.

Créditos abatidos ao Activo (write-offs) por se terem considerados praticamente perdidos – 2012/2018

Estes 1.681,8 milhões € de créditos abatidos ao Activo (write-offs), totalmente provisionados por se terem considerado irrecuperáveis, passaram para uma conta fora do Balanço (classe 9), e desaparecem do Balanço. É uma forma de limpar o Balanço. No período 2011/2018, como consequência desta concessão ruinosa de credito, a maioria dele sem qualquer análise séria de risco (uma auditoria semelhante à que foi feita na CGD confirmaria isso, e permitiria identificar responsáveis, mas os supervisores têm revelado que não possuem a coragem de mandar fazer essa auditoria que era necessário para apurar a verdade e as responsabilidades).

No período 2011/2018, como consequência da perdas a nível do credito concedido fundamentalmente pela administração de Tomás Correia, praticamente sem análise de risco, a Associação Mutualista foi obrigada a recapitalizar a Caixa Económica, agora Banco Montepio, com 1.620 milhões € de poupanças dos associados (Tomás Correia ainda teve a desfaçatez de se gabar na ultima assembleia geral da AMMG de 28/3/2019 que não teve de recorrer ao Estado como aconteceu com outros bancos, mas só isso sucedeu porque utilizou as poupanças dos 620.000 associados para cobrir as enormes perdas causadas pela sua administração), a que se junta, já em 2019, mais 76 milhões €, que praticamente não tem rendido nada nos últimos anos à Associação Mutualista, portanto aos associados, devido aos baixíssimos resultados obtidos pelo Banco Montepio como se verificou também em 2018.

A venda da carteira de crédito assim como os “Write-off” feitos em 2018 contribuíram para reduzir os créditos não produtivos – NPE – cuja taxa, calculada em percentagem do crédito bruto, entre 2017 e 2018, de 16,4% para 14,3% (no sector era, em Junho de 2018, 11,7% segundo o Relatório de Estabilidade Financeira de 2018 do Banco de Portugal, pág. 14, mas se se retirar o Novo Banco esta taxa deve-se reduzir no sector para cerca de 10%); repetindo, um rácio de NPE de 14,3% é ainda muito elevado pois corresponde a 1.870 milhões €, o que mostra também, de uma forma clara, as consequências da gestão da administração de Tomás Correia, pois este elevadíssimo montantes de NPE é ainda na sua quase totalidade herança de crédito concedido por essa administração que agora procura fugir às responsabilidades.

Um aspecto preocupante revelado pelos dados do quadro 2, é a redução em 200 milhões € dos Capitais Próprios que, entre 2017 e 2018, diminuíram de 1.730 milhões € para apenas 1.548 milhões €. Tal redução resulta, em parte, da aplicação da IFRS9, que introduziu uma nova formula de calculo das imparidades (não apenas as incorridas, mas as referentes a toda a vida do crédito), com impacto desfavorável de mais 97,3 milhões € de imparidades, que não foram registadas na conta Resultados, e por isso não estão reflectidas no resultado liquido do exercício de 2018 (se tivesse, este seria negativo e de elevado montante), mas foi directamente à conta de Capital, o que contribui para cerca de metade da redução registada nos Capitais Próprios do Banco Montepio em 2018. Para além disso, como foi divulgado no documento da administração, registaram-se reservas cambiais negativas (-33M€), desvios negativos atuariais no Fundo de Pensões (-35M€) e uma na reserva de justo valor (-37M€).

Esta situação, associada a um previsível aumento da pressão do supervisor para que o Banco Montepio reforce os seus rácios de capital, poderá colocar a AMMG perante a situação difícil de não conseguirá responder devido à fragilização causada pela gestão ruinosa da administração de Tomás Correia, perante a passividade para não dizer mesmo a conivência dos supervisores. E então abre-se a porta a uma eventual privatização do Banco Montepio.

Esta situação associada ao “Plano de transformação” da administração de Carlos Tavares que tem como objectivo principal a criação de um Banco de Empresas Montepio, em que parte do crédito que actualmente é concedido pela CEMG/Banco Montepio será desviado para o novo banco (BEM), poderá levar à desnatação do Banco Montepio, à concentração neste dos custos, à criação de trabalhadores excedentários com as consequências que daí resultam, e à rápida privatização (entrada de capitais privados), impelida pelas necessidades de reforços capital a que a Associação Mutualista não tem capacidade para ocorrer. Este é outro cenário também possível que interessa reflectir para não se ser surpreendido. É o resultado da gestão ruinosa da administração de Tomás Correia e da contaminação que a sua permanência está a causar, perante a passividade dos supervisores, que tardam em tomar uma decisão.

A manutenção de Tomás poderá vir a afectar a liquidez do Banco Montepio

Há ainda outro risco que poderá afectar a estabilidade do Banco Montepio e que interessa estar atento, e evitar, mas se os supervisores (Banco de Portugal, ASF e o ministro Vieira da Silva) avisados atempadamente não actuarem poderá ocorrer, e criar problemas não só à Associação Mutualista mas também ao Banco Montepio. Actualmente o rácio liquidez (LCR=160%) do Banco Montepio é elevado, portanto o banco tem uma situação confortável de liquidez.

No entanto, se Tomás Correia continuar na administração da AMMG, apesar da sua falta de idoneidade para ocupar tal cargo após a condenação pelo Banco de Portugal, e se a ASF e o governo não tomarem rapidamente medidas para por cobro a tal situação, certamente a reputação e a confiança na AMMG será gravemente afectada, o que poderá provocar uma crise de liquidez, que certamente contaminaria o Banco Montepio, até porque foi nos seus balcões que foram vendidos os produtos da Associação Mutualista. E os associados que adquiriram esses produtos não diferenciam o banco da associação.

O risco de reputação paira no horizonte tanto para a Associação Mutualista como para o Banco Montepio, se a situação na AMMG se continuar a degradar, devido à não resolução do grave problema existente nela (o problema da idoneidade de Tomás Correia e de outros membros).

Quem viveu, como nós no CGS, a crise de reputação associada a uma crise de liquidez em 2017 tanto da Associação Mutualista como na CEMG, por idênticos motivos (afectação da reputação do Montepio devido ao ataque de Tomás Correia à administração de Félix Morgado) sabe bem que quando a AMMG é afectada na sua reputação os seus efeitos transmitem-se imediatamente ao banco, reflectindo-se imediatamente na redução da liquidez das duas instituições. E o risco de perda de reputação associado ao risco de liquidez são os riscos mais graves que pode enfrentar uma instituição financeira. E uma administração responsável não poderá deixar de pensar atempadamente no problema e tomar medidas adequadas para defender a instituição.

A substituição da anterior administração não determinou valor acrescentado para o Banco Montepio e a responsabilidade do Banco de Portugal

Uma outra conclusão que já se pode agora tirar também quer da experiência deste ano de nova administração quer da situação em que enfrenta o Banco Montepio quer de toda a análise realizada neste estudo referente aos anos 2015/2018 é a seguinte: a substituição da administração de José Félix Morgado pela administração de Carlos Tavares, embora este tenha maior notoriedade pelas funções que ocupou e controla Tomás Correia, tornando-o submisso (apesar da importância da notoriedade de Carlos Tavares para impedir a turbulência causada por Tomás Correia e restabelecer a tranquilidade no banco que é importante, no entanto a actual da administração tem menos experiência de banca comercial do que a anterior, pois nenhum dos restantes elementos tem), assim como a alteração do modelo de governo (passagem de um sistema dualista para um sistema monista) não trouxeram valor acrescentado ao Banco Montepio como mostram os resultados obtidos que se analisaram.

E isto porque os problemas mais importantes que existiam – falta de negócio bancária e falta de liderança na rede comercial – não foram resolvidos existindo uma grande indefinição nomeadamente na área do negócio bancário (rede comercial) com efeitos negativos na motivação dos trabalhadores, o elemento mais importante em qualquer organização, e nos resultados da instituição.

O Banco de Portugal e o governo (Ministério do Trabalho, da Solidariedade e da Segurança Social, como supervisor da Associação Mutualista) que permitiram o “golpe de Estado de Tomás Correia” são também responsáveis pela actual situação e não podem, nem devem ficar indiferentes e passivos perante ela, se não quiserem serem mais tarde responsabilizados quer pelos associados quer pela opinião pública por tudo vier a acontecer ao grupo Montepio.

A permanência da administração de Tomás Correia na Associação Mutualista contamina todo o grupo Montepio e é um obstáculo à recuperação do Montepio, incluindo do Banco Montepio. É urgente que a ASF tome uma decisão e que se realizem novas eleições para que os associados possam eleger uma administração de unidade alargada, credível e honesta, que recupere a confiança dos associados e dos clientes, que motive os trabalhadores, condições indispensáveis para recuperar o Grupo Montepio da enorme destruição de valor e de reputação causada pela administração de Tomás Correia.

O BANCO MONTEPIO EM 2018:

Receba a nossa newsletter

Contorne o cinzentismo dominante subscrevendo a Newsletter do Jornal Tornado. Oferecemos-lhe ângulos de visão e análise que não encontrará disponíveis na imprensa mainstream.