Depois de termos concluído na primeira parte deste texto que talvez a questão mais importante nem seja saber se estamos ou não muito próximo de mais uma recessão mas sim a de saber o que fazer quando ela surgir.

Depois de termos concluído na primeira parte deste texto que talvez a questão mais importante nem seja saber se estamos ou não muito próximo de mais uma recessão – há muito que as teorias dos ciclos económicos nos dizem que as crises são parte destes e características das economias de mercado – mas sim a de saber o que fazer quando ela surgir, será agora o momento de lembrar que para contrariar as crises tem-se recorrido principalmente à injecção de mais dinheiro no sistema financeiro com a esperança de assim manter os níveis de investimento das empresas e os gastos das famílias. O procedimento habitual tem sido o dos bancos centrais das principais economias cortarem as suas taxas de juro, induzindo assim a sua queda e reduzindo o custo dos empréstimos, mas a experiência da recente crise do subprime mostrou que isso não funcionou; o investimento permaneceu baixo em relação ao PIB, os salários estagnaram e o crescimento económico foi fraco.

Esta situação levou os bancos centrais a recorreram a uma forma de “política monetária não convencional”, na qual estes compraram milhares de milhões de títulos públicos e privados (até mesmo acções de empresas) aos bancos comerciais, num processo conhecido como flexibilização quantitativa (ou quantitative easing, na terminologia anglo-saxónica) que levou a um enorme aumento nas reservas bancárias, pois os bancos que deveriam emprestar esse dinheiro para as empresas investirem não o fizeram. Fosse por excessivo rigor na avaliação do risco desses créditos, fosse porque os bancos necessitavam dessa liquidez para cobrir as suas próprias fraquezas no que respeita a créditos em incumprimento ou porque as empresas não precisavam de recorrer ao crédito, o certo é que todo esse dinheiro acabou desviado para aplicações meramente especulativas, investido em acções e títulos, que levou os mercados financeiros a disparar enquanto a economia “real” continuava estagnada.

O fracasso da política monetária, seja a convencional ou a não convencional, está a deixar os bancos centrais sem ideias; os investidores sabem-no e será por isso que os rendimentos (yields) dos títulos são negativos e, em alguns países, a curva de rendimento se apresenta invertida.

Os mais perspicazes entre os economistas convencionais já reconhecem que a flexibilização quantitativa não tem funcionado e até alguns keynesianos que antes a defendiam já admitem o seu fracasso, dando novo alento aos grupos monetaristas mais radicais que defendem alguma subalternização do sistema bancário e a emissão de dinheiro para distribuição directa para as famílias gastarem.

A teoria e a evidência é de que a acumulação e a produção capitalistas avançam numa sucessão de booms e crashes, de magnitudes e durações variáveis culminando regularmente num colapso dos lucros, que destrói investimento, emprego, rendimentos e consumo.

Os keynesianos consideram que as economias capitalistas podem ser retiradas das recessões por governos que contraiam mais empréstimos do que recebem em receitas fiscais (aumentando os défices orçamentais), ou seja endividam-se quando as instituições financeiras compram os seus títulos, e os pós-keynesianos e os mais radicais defensores da moderna teoria monetária, concordam em que a “flexibilização fiscal” é a resposta para restaurar o crescimento, o investimento, o emprego e os rendimentos numa economia capitalista e acham que nem mesmo é necessário emitir títulos para esse fim, pois os governos podem simplesmente imprimir o dinheiro e depois gastá-lo em projectos úteis. Recuperado o crescimento e alcançado o pleno emprego e num período com rendimentos crescentes, qualquer serviço da dívida pode ser financiado e pode então reduzir-se a oferta de dinheiro pelo governo e moderar qualquer possível inflação se a economia estiver a sobreaquecer.

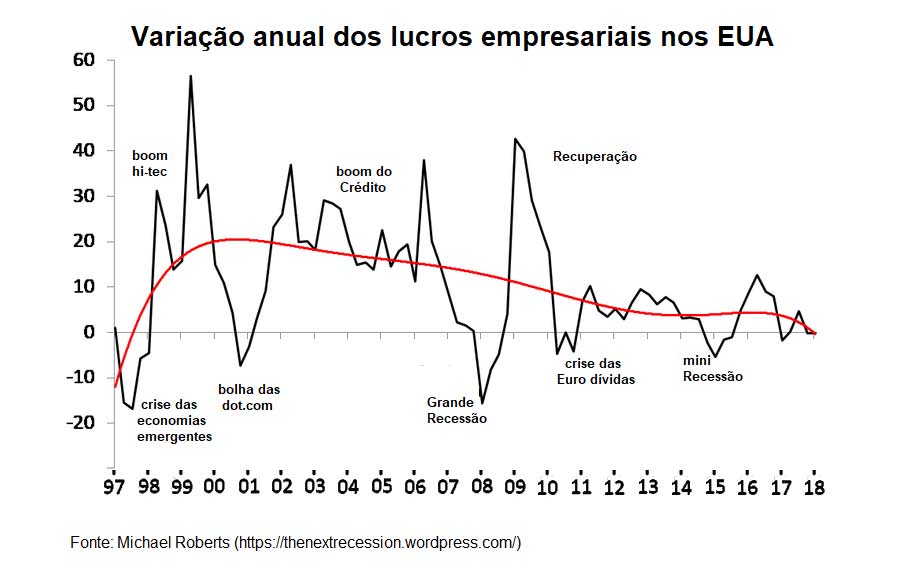

Contrariando um pouco toda esta lógica uma moderna corrente marxista defende que o que impulsiona as economias capitalistas e a acumulação de capital são os lucros; para eles o crescimento económico numa economia capitalista é impulsionado não pelo consumo, mas pelo investimento empresarial. Por outras palavras, este investimento é impulsionado sobretudo pelos lucros ou pela perspectiva de lucros e não pelas taxas de juros, pela confiança ou pela procura dos consumidores. É essa explicação simples, óbvia e empiricamente confirmada de booms e recessões regulares e recorrentes que é ignorada ou negada pela economia convencional (incluindo keynesiana) e heterodoxa pós-keynesiana, que esquecem que vivemos numa economia capitalista onde as decisões de investimento que impulsionam qualquer economia são feitas por empresas capitalistas, que só investem se estiverem confiantes em obter bons lucros, ou seja, se a rentabilidade do investimento for alta e crescente. Assim, se o investimento e o crescimento dependem das decisões das empresas capitalistas só conheceremos outra realidade se os governos tomarem as decisões de investimento por si próprios e substituírem o sector capitalista através de opções estatais, como sucede actualmente na China.

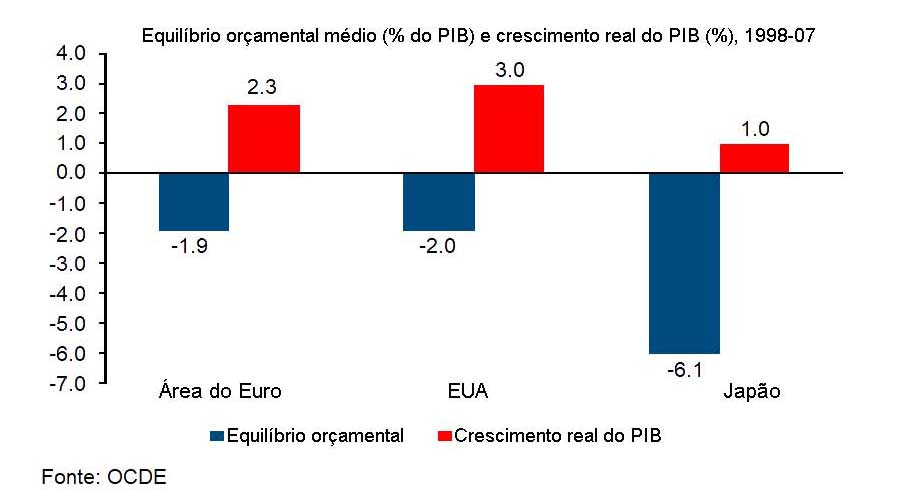

Esta argumentação sustenta ainda que são várias as evidências empíricas que justificam a ideia que os gastos públicos têm pouco ou nenhum efeito na promoção do crescimento económico ou do investimento, como o demonstra o exemplo do Japão, país que vem gerando défices há quase duas décadas sem fomentar taxas de crescimento relevantes.

A mesma lógica chama a atenção para a situação nos EUA onde os cortes nos impostos aplicados pela administração Trump aumentaram o défice orçamental dos EUA nos últimos anos e, no entanto, a economia está a desacelerar rapidamente, facto mais que confirmado pela variação anual dos lucros empresariais do que pela inversão na curva de rendimentos.

Será então de concluir que soluções monetárias e orçamentais para as recessões que preservem um sistema capitalista meramente produtor de lucro não funcionarão. A flexibilização monetária voltou a falhar, tal como aconteceu com a flexibilização orçamental, pois o sistema capitalista necessita das recessões para se revitalizar através da eliminação dos mais fracos e para conseguir uma redução dos custos de produção, o aumento dos lucros e o incentivo ao investimento. Este permanente ciclo de recessões deixa antever que outra estará a caminho… e que só uma clara inversão no paradigma organizacional do sistema capitalista baseado no lucro poderá interromper esse ciclo.

Receba a nossa newsletter

Contorne o cinzentismo dominante subscrevendo a Newsletter do Jornal Tornado. Oferecemos-lhe ângulos de visão e análise que não encontrará disponíveis na imprensa mainstream.