- Porque os governos não reduzem a dívida

A adequada percepção da origem e do papel da dívida pública obriga a concentrar a análise nos próprios fundamentos da ordem financeira capitalista e a perceber porque os governos não reduzem a dívida.

A resposta dos governos europeus à crise originada pela Covid-19 fez explodir a dívida pública a uma velocidade e para níveis nunca vistos. Será, como vão afirmando políticos, economistas e comentaristas tradicionais, motivo para todos ficarmos alarmados?

A adequada percepção da origem e do papel da dívida pública obriga a concentrar a análise nos próprios fundamentos da ordem financeira capitalista e a perceber porque os governos não reduzem a dívida.

A manutenção da dívida pública em níveis elevados tem servido de argumento ao serviço de um discurso que tem como objectivo tornar aceitáveis as privatizações e o desmantelamento dos serviços públicos, teorizado pelas correntes liberais e preconizado pela Comissão Europeia.

Há muito tempo que a acumulação de déficits públicos tem ajudado o crescimento sustentado do endividamento e a regular emissão de nova dívida pública, num ciclo vicioso que proporciona ao capitalismo financeiro novas oportunidades de chantagear os estados artificialmente mantidos à beira da falência e obrigados a negociar com os banqueiros em condições cada vez mais desfavoráveis.

Uma dívida pública elevada constitui um excelente pretexto para convencer os cidadãos da necessidade de proceder a privatizações, apresentadas como indispensáveis e inevitáveis para cobrir o reembolso de parte da dívida. A perversidade do conceito é tal que nunca se equaciona a hipótese de a alienação do património público e social eliminar a dívida, pois o capital precisa expandir constantemente o seu poder para não se extinguir e a mercantilização da coisa pública, seja pelo processo de venda seja pelo sistema da concessão, sempre se tem revelado uma excelente via para o conseguir.

Ficaram tristemente célebres, entre nós, os contractos de concessões monopolistas nos últimos tempos da monarquia, do mesmo modo que hoje se procuram vulgarizar as famigeradas PPP (parcerias público-privadas) que não são afinal mais que processos rentistas de grande retorno para os parceiros privados.

Vendida a parte do sector financeiro (seguradoras e bancos) nacionalizada depois de 1974, grandes empresas como a Galp, a Cimpor, a Portugal Telecom (resultante da fusão das empresas de comunicação TLP e Marconi), a EDP e os estaleiros de Viana do Castelo, passou-se a vender as impensáveis REN (rede de nacional de distribuição eléctrica), CTT (serviço postal nacional) e ANA (empresa gestora dos aeroportos nacionais), enquanto se mantém sob mira os grandes negócios das águas e uma Segurança Social grandemente apetecida pelo sector financeiro (que como aqui refere Alexandre Abreu sobre a experiência dos trinta países que nos últimos quarenta anos privatizaram os seus sistemas de Segurança Social, com resultados tão negativos que dezoito desses trinta já reverteram a decisão) ou como fonte directa de canalização das poupanças para o financiamento de uma economia perpetuamente carente de capitais, pouco importando se por uma via ou pela outra for completamente hipotecado o futuro das reformas dos trabalhadores.

A ideia da liberalização dos aforros acumulados na Segurança Social pode ainda ser detectada quando as mais recentes reformas vão no sentido de reduzir as contribuições suportadas pelos empregadores, por efeito das políticas de isenção de contribuições sociais, precisamente quando o aumento natural das necessidades de financiamento para os principais riscos (doença e velhice) exigiria, em nome da mais sã política de equilíbrio financeiro, o seu aumento.

Entre nós, como um pouco por toda essa Europa, os principais objectos de desejo dos detentores de capital continuam a ser os investimentos seguros, como os imóveis ou a dívida pública, garantes de renda convenientes e sem incorrer em riscos desproporcionais.

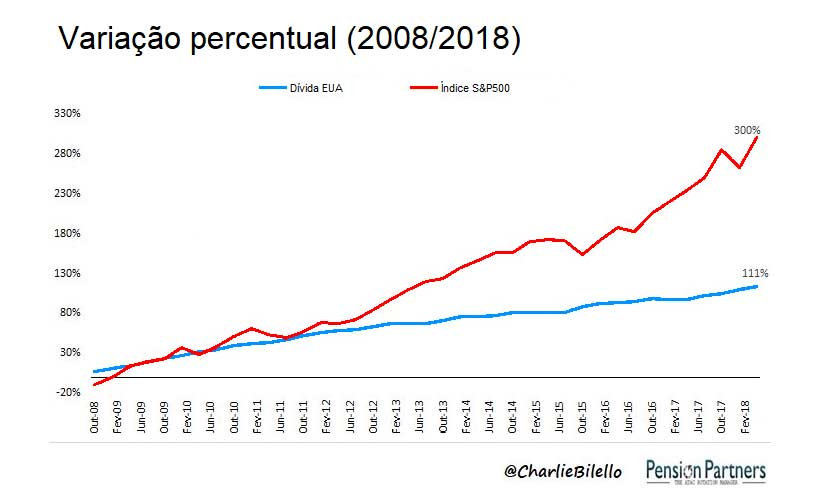

A segunda razão, menos conhecida mas igualmente importante, pela qual os sucessivos governos nunca pretenderam reduzir a dívida pública é que esta é indispensável ao funcionamento dos mercados financeiro e monetário, pois os elevados montantes desses títulos de dívida são essenciais para o seu funcionamento e sobrevivência – mercados cuja liberalização, iniciada na década de 1960 e acelerada na de 1980, originou a transferência da capacidade de financiar as despesas dos estados, foi pensada como um meio de apoiar a sua modernização, a sua expansão e para os tornar mais competitivos na corrida que os centros financeiros então travaram no contexto das desordens monetárias e excesso de liquidez em circulação após as crises do petróleo, mas principalmente a de um poder até então quase reservado aos decisores políticos –, como bem o demonstra a avidez sempre revelada pelos seus principais intervenientes (fundos de pensões, investidores institucionais, seguradoras, bancos, fundos soberanos) e que ajuda explicar a manutenção das baixas taxas na actual conjuntura.

Quando as taxas de juros estão tão baixas ou mesmo negativas, a explicação para os credores, que todos sabemos não serem filantropos, estarem dispostos a pagar para emprestar dinheiro aos governos resulta de, na prática, os títulos de dívida pública, por serem considerados mais seguros (porque há menor risco de incumprimento dos estados) são combinados com acções e outras obrigações de maior risco (obrigações de dívida privada, emitidas por empresas), servirem para optimizar a relação risco/remuneração dos investidores; depois, a emissão de dívida pública a taxas de juro negativas, não significa que os estados se estejam a endividar a taxas negativas, porque na realidade a nova dívida é emitida segundo linhas pré-estabelecidas e vencem juros à taxa antiga, pagando o credor a diferença (o chamado “prémio”) no momento da emissão, mas recebendo o juro nominal da emissão e, por fim, em cada nova emissão os títulos de dívida pública são adquiridos por intermediários (os chamados Operadores Especializados de Valores do Tesouro, que no caso português apenas inclui três instituições financeiras nacionais – Santander, Caixa Banco de Investimento e Novo Banco – entre as dezassete reconhecidas) que os revendem a investidores a uma taxa ligeiramente superior, para serem em seguida trocados várias vezes no chamado mercado de bolsa ou secundário.

Veja-se, ainda, que na actual conjuntura de baixas taxas de juro seria expectável, e obviamente mais vantajoso para os estados, o recurso a emissões de dívida de curto prazo (maturidades iguais ou inferiores a um ano) mas o que na realidade se assiste é à emissão de dívida a longo prazo (dez anos ou mais) que é aquela que melhor se adequa à criação de produtos estruturados (a já referida combinação com acções e outras obrigações de maior risco) e às necessidades do sistema financeiro e dos credores.

Receba a nossa newsletter

Contorne o cinzentismo dominante subscrevendo a Newsletter do Jornal Tornado. Oferecemos-lhe ângulos de visão e análise que não encontrará disponíveis na imprensa mainstream.