Um alerta aos associados do Montepio: A Associação Mutualista em previsíveis dificuldades devido à concorrência dos certificados de aforro e também porque as empresas do Montepio continuam a não transferir dividendos, a eliminação de enormes prejuízos nas empresas com as poupanças dos associados. Assédio moral no Banco Montepio?

Neste estudo analiso a situação da Associação Mutualista Montepio Geral (AMMG) mostrando que é de prever que enfrente dificuldades devido à perda de atratividade dos seus produtos face aos cerificados de aforro e mesmo a taxas de juro que alguns bancos estão já a oferecer para não perder mais depósitos. Mostro que a AMMG não tem capacidade para aumentar as taxas de rendimento dos seus produtos (2,1% ; certificados de aforro dão 3,5%) porque as empresas (Banco Montepio e seguradoras) onde estão as poupanças dos associados não transferem para a AMMG dividendos há vários anos e explico as razões. E termino colocando uma questão muito sensível: HÁ CESSO MORAL NO BANCO MONTEPIO? Forneço dados para os leitores poderem tirar as suas conclusões.

Estudo

Um alerta aos associados do Montepio: A Associação Mutualista em previsíveis dificuldades devido à concorrência dos certificados de aforro e também porque as empresas do Montepio continuam a não transferir dividendos, a eliminação de enormes prejuízos nas empresas com as poupanças dos associados

UM ALERTA AOS ASSOCIADOS DO MONTEPIO – Nº 1-2023

A ASSOCIAÇÃO MUTUALISTA EM PREVISIVEIS DIFICULDADES DEVIDO Á CONCORRENCIA DOS CERTIFICADOS DE AFORRO E ÀS EMPRESAS DO GRUPO NÃO TRANSFERIREM DIVIDENDOS. A ELIMINAÇÃO DE ENORMES PREJUIZOS NAS EMPRESAS À CUSTA DAS POUPANÇAS DOS ASSOCIADOS. ASSÉDIO MORAL NO BANCO MONTEPIO? :18 trabalhadores em casa sem funções, 3 ex-diretores alguns há anos na mesma situação e a Autoridade das Condições de Trabalho, o Ministério do Trabalho e a AMMG nada fazem para pôr cobro à situação

Uma análise objetiva do Relatório e Contas da Associação Mutualista Montepio Geral (AMMG) de 2022, permite, a quem esteja interessado em conhecer a situação do grupo Montepio e nomeadamente aos mais de 600000 associados que têm nele 3362 milhões € de poupanças, ficarem a saber a verdadeira situação do Montepio, as dificuldades crescentes que enfrenta e, em particular, a segurança das suas poupanças e dos benefícios (rendimentos) prometidos. Durante mais de 10 anos alertei e opus-me à gestão ruinosa das administrações de Tomás Correia que destruiu mais de 1000 milhões € de poupanças dos associados, muitos mantiveram-se surdos e cegos aos meus alertas, e outros criticaram-me, mas hoje as consequências daquela gestão já são compreendidas e visíveis para todos. Espero que agora os meus alertas não caiam novamente em “saco roto”.

A REDUÇÃO SIGNIFICATIVA DA MARGEM ASSOCIATIVA E DA LIQUIDEZ DA AMMG EM 2022, A PERDA DE ATRATIVIDADE DOS SEUS PRODUTOS DEVIDO À SUBIDA DAS TAXAS DE JURO NA BANCA E DOS CERTIFICADOS DE AFORRO

Entre 2021 e 2022, embora as aplicações das poupanças dos associados no Montepio tenham aumentado de 680 milhões € para 845,5 milhões €, ou seja, em +165,5 milhões €, no entanto, os reembolsos e os levantamentos de poupanças pelos associados subiram muito mais, pois passaram de 553,6 milhões € para 762,7 milhões €, ou seja, em +209,1 milhões €. Como consequência a diferença entre entradas e saídas de dinheiro, que tem a designação de “Margem Associativa”, diminuiu, entre 2021 e 2022, de 126,4 milhões € para 82,8 milhões €, ou seja, registou uma quebra de -35%, o que é preocupante.

Esta quebra acentuada da “Margem Associativa”, se continuar, criará graves dificuldades à Associação Mutualista. E isto porque esta tem financiado os levantamentos e reembolsos aos associados em cada ano, com as poupanças que os associados aplicam na Associação Mutualista nesse mesmo ano. E isto porque a esmagadora maioria das poupanças dos associados estão aplicadas nas empresas do grupo que são investimentos de longa duração. Repetindo, a “solução” atual só funciona enquanto as entradas de dinheiro forem suficientes para pagar as saídas de dinheiro. A situação é preocupante por duas razões.

Em primeiro lugar, porque a esmagadora maioria dos 3362 milhões € de poupanças que os associados têm depositados na Associação Mutualista estão aplicadas no capital social das empresas do grupo Montepio e são investimentos a longo prazo que não podem ser transformados rapidamente em dinheiro (se as empresas fossem vendidas para obter dinheiro para reembolsar as poupanças dos associados, nesta venda à pressa perder-se-ia muito dinheiro e não se obteria os meios necessários para reembolsar as poupanças dos associados). E mesmo uma parte das poupanças dos associados aplicadas nas empresas do grupo já desapareceram devidos aos prejuízos acumulados nelas causados por má gestão. No fim de 2022, dos 2795 milhões € que a Associação Mutualista aplicou nos capitais sociais das empresas só restavam 1749 milhões €, tendo desaparecido 1046,7 milhões € devido aos prejuízos acumulados no Banco Montepio (-875,46 milhões €), na Lusitânia SA (-163,28 milhões €) e na Futuro (-7,9 milhões €) -pág. 160 do Relatório e contas da AMMG de 2022.

Em segundo lugar, porque a liquidez imediata e mediata da Associação Mutualista para fazer face a levantamentos e reembolsos dos aos associados era, no fim de 2022, apenas 102,5 milhões € em dinheiro mais cerca de 354 milhões € em títulos que podiam ser rapidamente vendidos para obter liquidez o que somado dá pouco mais 556 milhões € o que representa apenas 16,5% do total das poupanças que os associados têm depositado na Associação Mutualista (ainda existem cerca de 200 milhões € aplicados em divida subordinada do Banco Montepio que não podem ser utilizados pois criaria problemas no rácio total de capital do banco).

Esta situação é preocupante no contexto atual. Os produtos de capitalização da Associação Mutualista (Poupança Net; Poupança Capital Certo 5.1, etc.) – que podem ser levantados a qualquer momento pelos associados (em 2017, num único ano foram levantado pelos associados 1000 milhões €) representam mais de 75% das entradas de dinheiro na Associação Mutualista, com taxas anuais brutas que variam entre 2,15% (1º ano) e 2,45% (5º ano), eram atrativos devido ao facto dos depósitos a prazo estarem a ser remunerados pelos bancos com taxas próximas de 0% . Atualmente com o aumento das taxas de juro da banca para valores iguais ou superiores a 2% (e mesmo assim os clientes já retiraram da banca cerca de 38000 milhões €), e com a taxa de 3,5% dos Certificados de aforro, os produtos da Associação Mutualista deixaram de ser atrativos e perderam a competitividade que tinham. Portanto, existe o risco real da Margem Associativa continuar a diminuir e ser mesmo negativa, o que colocaria em risco a continuidade da própria AMMG.

Para além disso, os depósitos na banca têm a segurança dada pelo Fundo de Garantia dos Depósitos, e os Certificados de Aforro têm a garantia dada pelo Estado, mas os produtos da Associação Mutualista não têm fundo de garantia nem tem a garantia do Estado. A única segurança que têm é o património que AMMG possui, que pode não ser suficiente, que inclui as empresas onde estão aplicadas a quase totalidade das poupanças dos associados, sendo investimentos a longo prazo não podem ser convertidos de um dia para outro em dinheiro sob pena de elevadas prejuízos, que dificultariam ainda mais os reembolsos aos associados. E a Associação Mutualista não tem qualquer possibilidade de melhorar os benefícios que concede aos associados, aumentando nomeadamente as taxas de juro que paga, pois, as transferências dos resultados das empresas do grupo para a AMMG têm sido desde 20113 nulas ou irrisórias como consequência de má gestão, que causou elevados prejuízos, como iremos mostrar.

Para além disto, a Associação Mutualista apenas tem CAPITAIS PROPRIOS positivos (ATIVO, ou seja, o que possui, SUPERIOR ao PASSIVO , o que deve) em 365,7 milhões €, pelo facto de considerar incluído no ATIVO os Ativos por Impostos Diferidos (AID) que somam já 912,7 milhões €, que não são ativos reais e não podem ser utilizados para pagar os reembolsos aos associados. Se os AID forem retirados os CAPITAIS PRÓPRIOS passam ser negativos. Os AID são diferenças temporárias que são deduzidas quando se reembolsam os beneficiários para não se ter de pagar impostos por esses valores. E a PwC, que é a empresa auditora, tem posto reservas às contas da AMMG com a seguinte justificação: “ … a entidade não demonstra, na nossa opinião, capacidade para gerar resultados tributáveis suficientes que permitam recuperar parte substancial dos AID registados. …Desta forma, os AID, os Capitais Próprios, os resultados líquidos” de 2022 “ encontram-se sobreavaliados por um montante materialmente relevante…”

A RENTABILIDADE PRATICAMENTE NULA DAS POUPANÇAS DOS ASSOCIADOS APLICADAS NAS EMPRESAS DO GRUPO MONTEPIO QUE NÃO TRANSFEREM QUAISQUER DIVIDENDOS, OS ENORMES PREJUÍZOS ACUMULADOS DEVIDO À MÁ GESTÃO, E A “SOLUÇÃO MILAGROSA” AGORA ADOTADA PARA ELIMINAR ESSES PREJUÍZOS À CUSTA DAS POUPANÇAS

No período 2012/2020 (9 anos) apenas 5 empresas do grupo Montepio transferiram dividendos para a Associação Mutualista Montepio Geral (AMMG), e o Banco Montepio onde estão investidos 2470 milhões € da AMMG, desde 2013 que não transfere qualquer dividendo, mas acumulou 875,46 milhões € de prejuízos que delapidaram uma parte importante das poupanças dos associados investido nele.

Mesmo as empresas que transferiram dividendos para a Associação Mutualista os valores foram irrisórios.

Assim, dos 9 anos a que se refere o período 2012/2020, a Montepio Gestão de Ativos só transferiu em 8 anos e uma média de apenas 711,5 mil euros/ano; a Nova Câmbios apenas 5 anos e, em média, somente 81,6 mil euros/ano; a SAGIES apenas 3 anos e 50,7 mil euros /ano; finalmente a SILVIP durante os 9 anos, só transferiu 127,9 mil euros/ano. E em 2021 e 2022, os dividendos transferidos pelas empresas do grupo para a Associação Mutualista foram apenas 441 mil euros em 2021 e , em 2022, 1,241 milhões € em 2022, não tendo novamente o Banco Montepio e as seguradoras transferido qualquer dividendo para a Associação Mutualista. Estes resultados irrisórios associados aos enormes prejuízos acumulados em 3 delas – Banco Montepio, Lusitânia SA e Futuro – são indicadores de má gestão que interessaria investigar e responsabilizar e impede que a Associação Mutualista possa remunerar adequadamente os 3361 milhões € de poupanças que os associados têm depositado na Associação Mutualista.

A “solução criativa e milagrosa” “inventada” em 2023 pelos atuais conselhos de administração das empresas que tinham acumulado enormes prejuízos, com o beneplácito da administração da AMMG, para fazer “desaparecer” os enormes prejuízos acumulados no Banco Montepio e na Lusitânia SA por anos de má gestão, foi eliminar esses prejuízos utilizando uma parte significativa do capital social ou de instrumentos de capital dessas empresas que tinham sido financiados pela Associação Mutualista com as poupanças dos associados. No Banco Montepio o capital social de 2420 milhões €, financiado na quase totalidade com as poupanças dos associados, foi reduzido apenas para 1210 milhões €, e assim desapareceram, como por artes mágicas, os 946 milhões € de prejuízos que estavam registados em 31.12.2022 nas contas do banco; e na Lusitânia SA (não vida) com 10 anos de prejuízos acumulados no fim de 2022 no montante de -150 milhões €, para fazer os fazer desaparecer deduziram-se aqueles prejuízos no valor das poupanças que a Associação Mutualista tinha investido no capital social desta empresa (12,5 milhões €) e nos instrumentos de capital (185,6 milhões €). Através deste “milagre” os conselhos de administração destas duas empresas e da Associação Mutualista fizeram desaparecer, como por artes de mágicas, 1096 milhões € de prejuízos utilizando para isso poupanças dos associados e, embora, eles tenham deixado de ser visíveis, no entanto a Associação Mutualista ficou um “ enorme buraco” nas poupanças associados. A justificação para que fosse feito isto é que, a partir desta data, os reguladores permitirão que estas empresas distribuirão dividendos à Associação Mutualista. Mas ainda não é certo que isso aconteça e, para poder distribuir, é necessário existirem lucros suficientes.

COMO FORAM OBTIDOS OS 50,2 MILHÕES € DE LUCROS DA ASSOCIAÇÃO MUTUALISTA EM 2022

O conselho de administração da Associação Mutualista gaba-se ter obtido um “lucro” de 50,2 milhões € em 2022. Mas “esquece-se” de explicar como este resultado foi obtido. É o que vamos esclarecer.

Deste total de 50,2 milhões €, cerca de 20 milhões € tem como origem empréstimos feitos ao Banco Montepio (divida subordinada), “com taxas de remuneração acima das obtidas noutros tipos de ativos financeiros” (pág. 87), ou seja, cobrando ao banco taxas de juro entre 8,5% e 10% , portanto uma simples transferência de rendimentos entre empresas do grupo; 10,6 milhões € resultam de simples valorização dos imóveis já existentes, e 15,6 milhões € são de rendas sendo 8,5 milhões € pagas principalmente por empresas do próprio grupo Monteio (nota 15, pág. 153 do relatório). Em resumo, 39,1 milhões €, ou seja, 78% do resultado líquido tem esta origem no grupo. Fácil e sem qualquer trabalho para uma administração que foi aumentada de 5 para 7 membros pagos a “peso de outro”, como iremos mostrar.

UM BANCO QUE NÃO CONSEGUE AUMENTAR O NEGÓCIO BANCÁRIO, QUE ABANDONA A SUA PRINCIPAL MISSÃO QUE É O CRÉDITO ÀS FAMILIAS, ÀS PME E AO SETOR SOCIAL, UM BANCO DE RETALHO QUE PREFER INVESTIR EM ATIVOS FINANCEIROS EM VEZ DE NA CONCESSÃO CRÉDITO DEVIDO À INCAPACIDADE DA SUA ADMINISTRAÇÃO

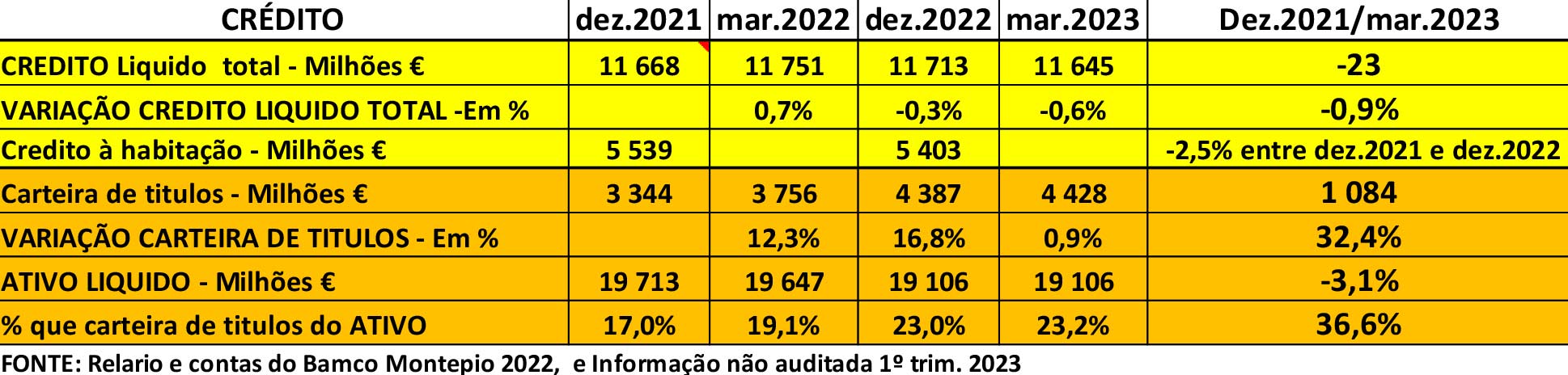

O quadro 1 com dados divulgados pelo próprio Banco Montepio revela o que está a acontecer no banco.

Quadro 1 – Variação do crédito concedido e das aplicações em títulos entre dez.2021 e mar.2023 do Banco Montepio

Os dados do quadro 1 mostram que o valor do crédito concedido tem diminuído, o que significa que a administração do banco nem tem conseguido compensar o crédito que é amortizado e abatido com novo crédito. É uma espécie de “morte lenta” do banco que se está a assistir. Numa tentativa de iludir esta incapacidade, o atual conselho administração optou por investir maciçamente em ativos financeiros (títulos) que vai contra o “ADN” do próprio banco. Entre dez.2021 e mar.2023, a carteira de títulos aumentou em 32,4%, enquanto crédito líquido diminuiu em -0,9%. Em mar.2023 carteira de títulos já representava 23,2% do Ativo líquido total do banco, o valor mais elevado em toda a banca comercial.

Para além desta gestão de aumentar o risco, é também fonte de elevados prejuízos para o banco. A carteira de títulos é constituída fundamentalmente por divida pública nacional e estrangeira (pág. 254 do RC-2022). Segundo o próprio Relatório e Contas do Banco Montepio de 2022 (pág. 81), a taxa média de juros da carteira de títulos é apenas de 0,4%: Em 2023, a taxa de juros da divida portuguesa no mercado secundário já ultrapassou os 3%. Isto significa que atualmente com uma divida publica de 590 milhões € a uma taxa de 3% obtém-se o mesmo montante de juros que se obtém 4428 milhões € de divida que o banco possui a uma taxa de 0,4%. Se o Banco Montepio vendesse ou fosse obrigado a vender, para obter liquidez, a carteira de títulos que tinha no fim do 1º trim.2023 (4428 milhões €) teria um prejuízo de 3838 milhões €. Para evitar que esse prejuízo seja registado agora nas suas contas , a administração do banco registou 4128 milhões € na conta “Outros ativos financeiros ao custo amortizado” o que significa que vai manter esses títulos imobilizados naquela conta até ao seu vencimento para garantir pelo menos o capital investido neles. Mesmo assim isso determinará para o Banco elevados prejuízos. Para concluir isso basta fazer umas contas simples. 4128 milhões € a uma taxa de 0,4% ao ano dá um rendimento de apenas 16,5 milhões €/ano. Se esses 4128 milhões € fossem utilizados para adquirir divida com uma taxa de juro de 3% ou para financiar crédito concedido, que seria mais correto pois estava de acordo com a missão do banco, a uma taxa de juro de 3%, que até não é muito elevada, o rendimento anual obtido seria 123,8 milhões €. Com esta opção de investir em ativos financeiros o banco tem uma perda anual estimada em 107,3 milhões €. É certamente um ato de mé gestão no Banco Montepio. A justificação é que tinha excesso de liquidez, mas tinha porque não concedia crédito. Que diz o acionista? O conselho de administração da Associação Mutualista mudo, cego e surdo, parece conivente com tal gestão, embora a não transferência de dividendos do Banco Montepio para a AMMG desde 2013 lesa os associados.

COMO O BANCO MONTEPIO OBTEVE LUCROS LIQUIDOS DE 35 MILHÕES € NO 1º TRIM.2023

Entre mar.2022 e mar.2023, segundo a informação não auditada do Banco Montepio (BM) referente ao 1ºtrim2023, o crédito líquido, aquele gera rendimento e que é o negócio por excelência de um banco de retalho como é o BM, diminuiu de 11751 milhões € para 11645 milhões €, ou seja, reduziu-se em 106 milhões €. No entanto a “Margem financeira” que é a diferença entre juros cobrados e juros pagos pelo banco aumentou de 53 milhões € para 90,2 milhões €, ou seja, em +70,4%. Como é foi conseguido este “milagre” de aumento significativo da Margem Financeira de que se gaba a administração apesar de diminuição do negócio bancário? Foi fundamentalmente conseguido por meio de um enorme aumento dos juros cobrados aos clientes que no 1º trim.2023 foram superiores aos do 1º trim.2022 em 75,5%, pois aumentaram de 67,2 milhões € em 2022 para 118 milhões € em 2023 (Informação não auditada, 1º trim.2023).

E quem são estes clientes que suportaram este aumento enorme de juros? E isto é importante para saber quem está a pagar para compensar a incapacidade da administração em aumentar o crédito Em primeiro lugar, no fim de 2022, 83% do crédito concedido era crédito com taxa variável indexada a Euribor (esta taxa é determinada pela média das taxas de juros praticadas em empréstimos interbancários em euros por um painel constituído por 52 grandes instituições bancária europeias, e há casos conhecidos em que foi manipulada pelos próprios bancos); apenas 17% é crédito a taxa fixa (pág. 240, RC-2022). Em segundo lugar, dos 11713 milhões € de crédito concedido 6296 milhões € era a “particulares” (famílias) e (5402,6 milhões € era crédito à habitação) e o restante a empresas, nomeadamente PME (pág. 73 do RC-2022). Perante estes dados conclui-se, com fundamento, que os atingidos pelo enorme aumento de juros foram as famílias com créditos à habitação (a sua esmagadora maioria associados do Montepio) e PME, cujas prestações aumentaram 76% Outro razão importante do aumento significativo da Margem Financeira foram as taxas de juro pagas aos depositantes muito deles associados do Montepio. Em 2021 apenas 0,1% e, em 2022, também 0,1% (pág. 81), o que associado a uma elevada taxa de inflação, determinou uma perda elevada do poder de compra dos depósitos. E este esmagamento dos depositantes resultou também do facto que, em 2002, 6636,9 milhões € (50,6% do total) dos depósitos não eram remunerados (pág. 271 do RC-2022). Entre dez.2022 e mar.2023, perdeu 437 milhões € de depósitos (de 13115M€ para 12678M€) terá de aumentar as taxas juro se quiser estancar a saída de recursos dos clientes, portanto este meio não ser mais utilizado.

Para ficar mais clara a forma como foram obtidos aqueles lucros interessa referir que, em 2022, apenas foram constituídas 13,3 milhões € de imparidades de crédito, um valor baixo, mas no 1º trim.2023 foram revertidas (anuladas) 14,4 milhões € de imparidades de crédito que tinham sido constituídas anteriormente empolando assim os lucros, mas reduzindo a segurança do banco para enfrentar um aumento provável dos incumprimentos (famílias e PME) devido ao enorme aumento das taxas de juros.

Uma situação semelhante se verificou a nível dos rácios de capital. Estes aumentaram devido a redução significativa dos RWA (Ativos ponderados pelo risco) que é utilizado como numerador para calcular os rácios de capital que, entre 2021 e 2022, registou uma redução 524 milhões €, passando de 8800 milhões € para 8276 milhões €, não através da venda de NPL (ativos improdutivos) mas por peio da sua titularização, continuando na responsabilidade do banco, mas sem serem considerados no cálculo dos rácios de capital.

Entre 2021 e 2022, segundo o Balanço os Capitais Próprios do Banco Montepio aumentaram de 1350 milhões € para 1508 milhões € (+ 158 milhões €). Isso foi conseguido através de 33,8 milhões € de lucros obtidos da forma como foi explicada anteriormente e também devido a um desvio atuarial de 119 milhões € (redução dos ativos do fundo de pensões que garantem o pagamento das pensões dos trabalhadores) determinado pelo aumento da taxa de desconto de 1,4% para 4,1% cuja evolução futura é imprevisível.

ASSÉDIO MORAL NO BANCO MONTEPIO? :18 trabalhadores em casa por não terem sido atribuídas funções e 3 ex-diretores também sem funções, alguns deles há vários anos, e a Autoridade das Condições de Trabalho, o Ministério do Trabalho, e o acionista (AMMG) nada fizeram nem investigaram para pôr cobro a tal situação Segundo o nº1 do art.º 24º do Código de Trabalho “constitui discriminação o assédio a candidato a emprego e a trabalhador”; e de acordo com o nº2 do mesmo art.º 24 “entende-se por assédio todo o comportamento indesejado ………… no próprio emprego , trabalho, ou formação profissional , com o objetivo ou efeito de afetar a dignidade da pessoa ou criar um ambiente intimidativo, hostil, degradante, humilhante ou desestabilizador”. Quando sob a ameaça de despedimento, e perante a recusa do trabalhador em aceitar o despedimento, se mete o trabalhador numa sala ou se manda para casa o trabalhador sem atribuir funções, o que se pretende e quais as consequências? É evidente que se pretende humilhá-lo, dizer que ele é descartável e desnecessário, atingi-lo na sua dignidade de trabalhador. Confrontando os responsáveis da AMMG e do banco com esta situação que, a meu ver, viola a lei e os princípios do mutualismo de respeito pela pessoa humana e sua dignidade (e o Banco Montepio pertence a um grupo mutualista, sendo financiado com as poupanças dos associados e deve respeitar a dignidade das pessoas), a resposta que se obtém é que não há despedimentos e que o trabalhador continua a receber a sua remuneração (a base porque as variáveis naturalmente desaparecem), o que se pode considerar positivo. Mas o problema não é só esse. O que alguns não compreendem ou não querem compreender é que se está a “fritar o trabalhador em lume brando”, a atingir a sua dignidade (só quem não acredita que o trabalhador tem dignidade é que pensa o contrário) a destruí-lo psicologicamente e também a sua saúde (alguns apanham ou agravam doenças devido ao stress e incerteza da situação) para os obrigar a aceitarem o despedimento. Utiliza-se a desculpa que não há lugares disponíveis para dar ocupação a esses trabalhadores, mas isso não é verdade, pois continua-se a contratar diretores e outros responsáveis em bancos privados (o último foi este mês para a direção do crédito quando havia entre os ex-diretores sem funções um que podia ocupar esse cargo; tenho uma lista com 30 nomes que enviei ao presidente da Associação Mutualista).

E desde 2018, o pessoal-chave do banco aumentou em 55 através de novas e onerosas contratações. E os trabalhadores da rede comercial que estão em casa sem funções podiam e deviam ser utilizados para reforçar esta área critica do Banco Montepio (o seu calcanhar de Aquiles), que está anémica e incapaz de aumentar o negócio bancário, como prova a redução continuada do stock de crédito que provamos com números. Como dizia Costa Leal, não há trabalhadores a mais, o que há é negócios a menos. A política da atual administração, com a conivência do acionista, de apresentar lucros a curto prazo cortando principalmente nas despesas com pessoal, está a fragilizar o banco e a torná-lo irrelevante no setor. Para que não haja dúvidas sobre a minha posição informo os associados que antes de tornar publica esta violação da lei e dos princípios mutualista que afeta a reputação do Montepio tentei resolver esta situação internamente. Para isso pedi e tive uma reunião com o presidente da Associação Mutualista em que foi analisada a situação do grupo e a quem solicitei a resolução desta situação que considero inaceitável e desacredita o Montepio. Tive também uma outra reunião com um administrador do Banco Montepio sobre a mesma questão. Foram reuniões corretas e francas, mas não adiantaram nada de concreto.

Portanto fica claro que tentei antes de a trazer para o espaço público resolvê-la internamente. Foi devido às hesitações, a promessas vagas, e mesmo a insensibilidades, com que fui confrontado por parte destes responsáveis do Montepio que fui obrigado a denunciar publicamente esta situação, mas avisei previamente que iria fazer. E não vou parar por aqui. Ficaria de mal com a minha consciência se não fizesse, se ficasse calado, e isso não suporto.

Perguntas para os associados refletirem: Que faz o conselho de administração da Associação Mutualista, praticamente o único acionista do BM, que devia fazer cumprir os princípios mutualistas de respeito pela dignidade das pessoas em todas as empresas do grupo? Que faz a Autoridade das Condições de Trabalhado para investigar esta situação que, a meu ver, viola a lei? Que faz o Ministério do trabalho cuja ministra fala tanto de “trabalho digno”? Que fazem os sindicatos, a comissão de trabalhadores e a assembleia de representantes para pôr cobro a esta situação inaceitável que afeta a reputação do Montepio já tão abalada pelas administrações de Tomás Correia?

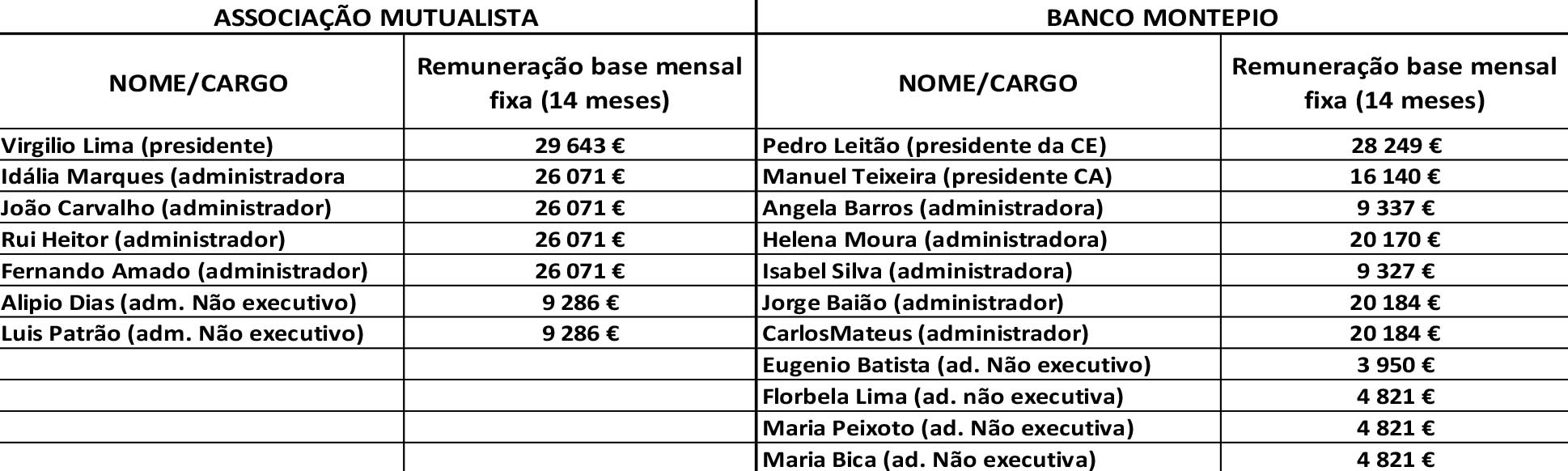

AS REMUNERAÇÕES MENSAIS DOS ADMINISTRADORES EXECUTIVOS E NÃO EXECUTIVOS DA AMMG E DO BANCO

O quadro seguinte (informação dos relatórios)revela de uma forma objetiva uma realidade que os associados do Montepio devem e tem interesse em conhecer até para comparar com resultados alcançados pela gestão

Quadro 2 – Remunerações fixas mensais dos administradores da Associação Mutualista e do Banco Montepio

Em 2022, o número de administradores da Associação Mutualista que era cinco foi aumentado para 7 o que aumentou a despesa. É importante que os associados conheçam estes valores para sua reflexão comparando estas remunerações elevadas com os resultados e a situação do Montepio que analisamos neste estudo e também com as remunerações dos administradores da CGD, um banco 5 vezes maior que o Banco Montepio, disponíveis na pág. 593 do Relatório e Contas da CGD de 2022 que está no site da CGD.

Eugénio Rosa, economista e associado do Montepio (concorreu nas últimas eleições integrado na Lista C)