Focar no relacionamento. Vencer no posicionamento.Apesar dos sinais de recuperação que se verificam na economia mundial, ainda há que retomar o consumo privado, de forma a estabilizar a recuperação e sustentar o crescimento económico. Nesta conjuntura, as empresas enfrentam um desafio fundamental: a quebra de confiança dos consumidores levou as vendas aos níveis mais baixos de sempre e os custos fixos pressionam fortemente as margens do negócio. A resposta para estas tendências tem sido o reforço do valor acrescentado na venda de produtos e serviços ao cliente, adicionando serviços como pós-venda, clubes de consumidores, acções de marketing de diferenciação e outros na mesma categoria.

Para a banca de retalho o grande objectivo é reduzir a sua dívida e absorver prejuízos registados no imobiliário e nas transacções em bolsa. O sucesso desta tarefa é a medida da sua própria sobrevivência. Os níveis crescentes de desemprego levaram a poupança a níveis muito baixos, reduzindo o funding via captação. Ao comprarem mais fundos nos mercados interbancários, os bancos têm no aumento da satisfação dos clientes uma alavanca para gerar lucros de forma duradoura, mantendo a sua carteira fidelizada e com baixa volatilidade.

Esta é uma estratégia que a banca de retalho pode utilizar na conjuntura actual. Utilizando a terminologia de Jan Carlzon[1], os “momentos da verdade” poderão tornar-se a principal tónica dos bancos de retalho para os próximos anos. Esta estratégia, baseada num acréscimo contínuo de valor para os clientes, com enfoque na maximização dos contactos de venda satisfatórios, é o vector de transformação da oferta ao nível dos serviços.

Flatters e Willmott[2] verificaram que os consumidores estão mais preocupados em controlar o seu orçamento que na complexidade dos produtos e serviços ou nas questões políticas e sociais em torno dos bens que adquirem, manifestando significativa volatilidade na transferência para uma melhor oferta. Preocupam-se com os seus direitos, mas acreditam que uma atitude ética nos negócios é uma obrigação de cada marca.

Este é o cenário actual que se depara à banca de retalho. O valor da marca não é reconhecido como uma vantagem pelo consumidor. Caso não se sinta satisfeito, este limita-se a consultar o banco seguinte. Neste contexto, apesar do esforço de marketing desenvolvido, os momentos da verdade são aqueles em que o banco e os seus clientes se encontram, nos quais o empregado de primeira linha personifica o banco para o cliente que tem na sua frente.

A forma como o empregado conduz o encontro com o cliente e o conclui é uma medida crucial para o nível futuro de fidelização deste. Se as questões ficarem cabalmente esclarecidas e se a oferta corresponder à avaliação que o cliente faz de si próprio como cliente do banco, então o momento é bem-sucedido, a venda é fechada e a fidelização aumenta. De outra forma, o cliente permanece com o banco, mas na próxima oportunidade vai transferir-se para um concorrente.

O papel dos departamentos centrais (ou de suporte, numa lógica de cadeia de valor) consiste na disponibilização de condições aos empregados de primeira linha para obterem momentos da verdade positivos, mas também para apoiarem os gestores das diversas unidades de negócio a implementarem estratégias locais de posicionamento. Estes dois pontos são importantes para o sucesso da unidade de negócio, em comparação com os seus competidores locais.

Conforme o tipo de cliente segmentado surgem vários perfis para gestores de clientes. Existem definições organizacionais e processo de negócio específicos para cada tipologia de gestor, mas mais que uma sequência de tarefas o seu trabalho é incrementar em cada momento os níveis de satisfação e de fidelização dos seus clientes, mantendo em níveis de crescimento sustentado a rendibilidade da unidade de negócio.

Estes empregados são os geradores de momentos da verdade, que estão a todo o momento frente aos clientes, tentando mantê-los satisfeitos e leais ao banco. Este objectivo é atingido se o gestor adicionar valor para os clientes e ao mesmo tempo aumentar a rendibilidade do banco.

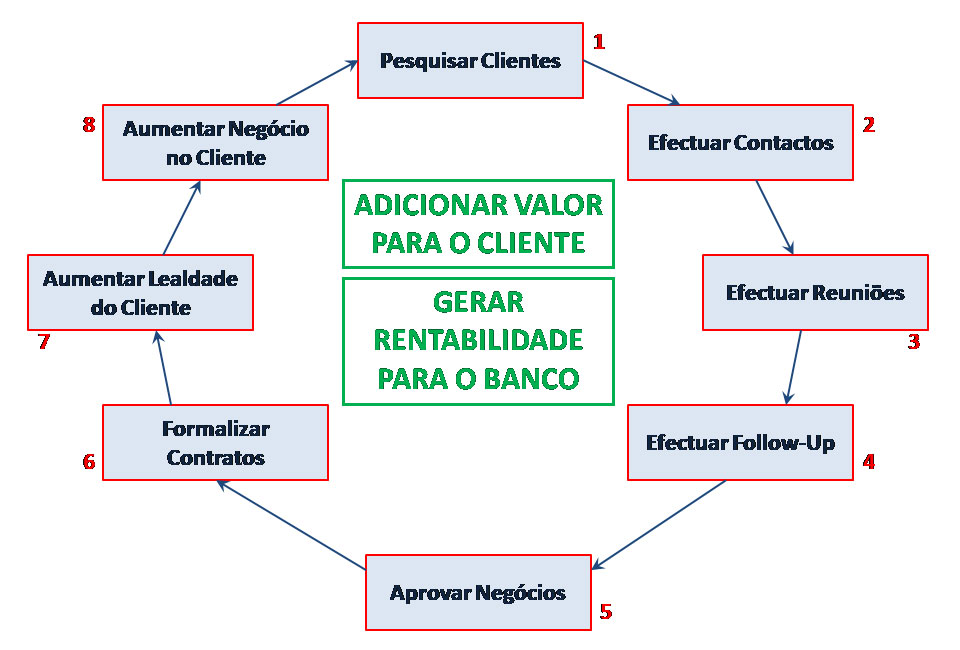

Existe um conjunto de actividades principais que o gestor desenvolve com este objectivo. Estas actividades são fundamentais no esforço comercial, induzindo uma atitude market-driven e optimizando o posicionamento estratégico. A sua implementação é efectuada em ciclo, cujas etapas são as seguintes:

- Pesquisa de Clientes: A base para o crescimento da carteira, em número de clientes e em volume de negócios. É mais eficaz se baseada na proximidade (local/regional) ou na informação proveniente das bases de dados do banco (data mining).

- Desenvolvimento de Contactos: Um vector essencial da actividade do gestor é o sistemático agendamento de reuniões com clientes actuais/potenciais, tanto nos primeiros contactos como no follow-up de contactos anteriores.

- Reuniões com Clientes: Visam potenciar a venda de produtos/serviços, aumentar sinergias entre o banco e os seus clientes (incrementando os seus níveis de fidelização), potenciar o crescimento sustentado da carteira e atrair novos clientes, com potencial e níveis de risco interessantes para o banco.

- Follow-Up: Tentar fechar o negócio em condições que propiciem níveis de satisfação para o cliente e de rendibilidade para o banco, procurando situações “win-win” que assegurem a fidelização do cliente.

- Aprovação: O gestor de cliente faz a ligação com os “stakeholders” do processo de decisão (departamentos de análise de risco, middle-offices, outros departamentos do banco).

- Formalização dos Contratos: O gestor de cliente faz a ligação com os “stakeholders” do processo de contratação (clientes, middle/back-offices, outros departamentos do banco).

- Incremento da Fidelização do Cliente: Os principais vectores para incrementar a fidelização são o follow-up pós-venda (aferindo o comportamento do cliente nesta fase e aumentando níveis de satisfação e de fidelização) e o incremento do número de interacções de negócio entre cliente e banco (quer sejam na unidade de negócio ou por via remota, aumentando o nível de relacionamento/satisfação).

- Aumentar Negócio no Cliente: A principal estratégia para fidelizar clientes e minimizar a sua volatilidade é incrementar o número de produtos e serviços que estes mantêm com o banco. Por outro lado, importa aumentar o nível de relacionamento com clientes residuais ou de envolvimento muito baixo da carteira, sempre que interesse recuperar níveis de fidelização.

O gráfico que representa este processo é o que abaixo se apresenta:

[1] CARLZON, Jan, “Moments of Truth”, 1989, New York, Harper Collins Publishers.

[2] FLATTERS, Paul, and WILLMOTT, Michael, “Understanding the Post Recession Consumer”, in Harvard Business Review, July – August 2009, Special Issue “Customers in the New World”, pp. 106 – 110.