Os bancos financiam 77% do seu passivo (dividas) gratuitamente com recursos dos clientes (155393 milhões € de depósitos não remunerados), multiplicam comissões apropriando-se de parte desses recursos, agora sobem muito as taxas de juro so crédito à “boleia” da Euribor, e pretendem continuar a não remunerar os depósitos.

Neste estudo analiso a atuação da banca que pretende continuar a penalizar os depositantes não remunerando os seus depósitos que financiam em média 77% do Passivo dos bancos apesar da escalada de preços que está a reduzir o poder de compra das poupanças, e aumenta vertiginosamente as taxas de juro de crédito à boleia da Euribor agravando as condições de vida das famílias e criando dificuldades às empresas, e até à aplicação dos fundos comunitários. Desta forma a banca impede a recuperação económica e o desenvolvimento do país, mas obtém enormes lucros como se tem gabado. E perante esta situação, o governo, o Banco de Portugal e a própria Assembleia da República não atuam e mantêm uma passividade conivente.

Estudo

Os bancos financiam 77% do seu passivo (dividas) gratuitamente com recursos dos clientes (155393 milhões € de depósitos não remunerados), multiplicam comissões apropriando-se de parte desses recursos, agora sobem muito as taxas de juro so crédito à “boleia” da Euribor, e pretendem continuar a não remunerar os depósitos

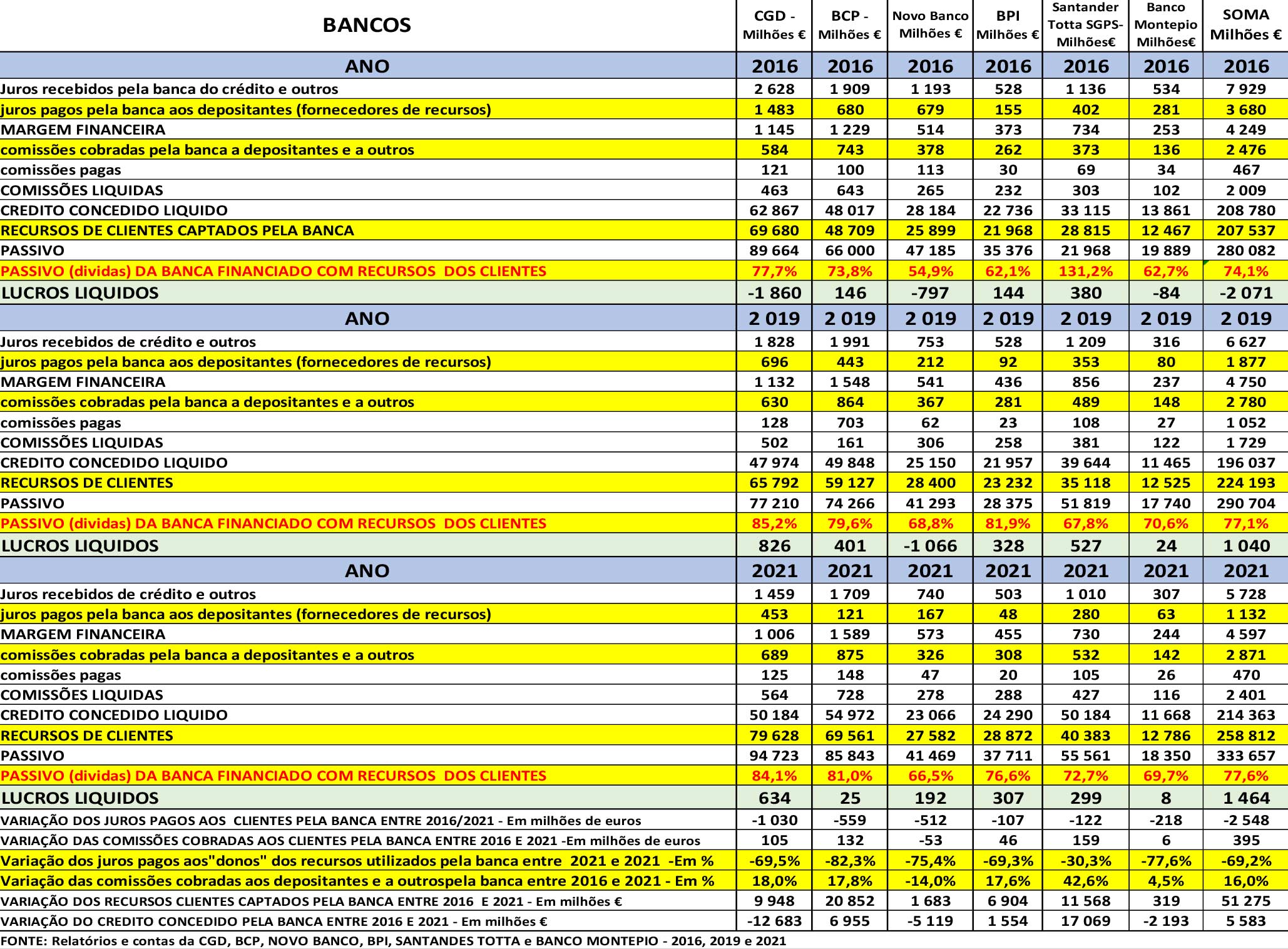

Para tornar clara a forma como a banca atua em Portugal e, nomeadamente, como tem espoliado os depositantes perante a passividade do governo e do Banco de Portugal e, agora, com o aumento vertiginosos das taxas de juro que cobra quer no crédito concedido no passado quer no futuro, às famílias e empresas, construímos o quadro 1 com dados dos relatórios e contas dos 6 principais bancos dos anos de 2016, 2019 e 2021 (2021 é o último que foi já divulgados).

Quadro 1 – Dados das Demonstrações de Resultados e dos Balanços dos 6 principais bancos em 2016, 2019, e 2021

AUMENTO DO FINANCIAMENTO DOS BANCOS PELOS CLIENTES E REDUÇÃO ENORME DOS JUROS PAGOS PELA BANCA

Como revelam os dados do quadro 1, entre 2016 e 2021, os recursos captados pelos 6 maiores bancos aos seus clientes, fundamentalmente depósitos, aumentaram de 207537 milhões € para 258812 milhões €, ou seja, em 51275 milhões € (+24,7%). No mesmo período os juros pagos pela banca aos “donos” destes recursos diminuíram de 3680 milhões € para apenas 1132 milhões €, ou seja, sofreram uma redução de 2548 milhões € (-69,2%). Portanto, a esmagadora maioria dos depósitos na banca passaram a não ser remunerados. E isto apesar de ter aumentado, entre 2016 e 2021, de 74,1% para 77,6% o PASSIVO da banca, ou seja, as dividas destes 6 bancos, financiado com “Recursos de clientes”(em cada 100€ de Passivo da banca, em 2021, 77,6€ são financiados com recursos de clientes e não pelos acionistas).

A CGD é campeã deste financiamento gratuito ou quase gratuito pelos seus clientes. Em 2021, 84,1% do PASSIVO (dividas) da CGD era financiado com os recursos captados aos seus clientes. A espoliação dos clientes pela CGD é excessiva (está acima da banca privada) e o acionista Estado, ou seja, o governo mantém-se surdo, cego e mudo.

Nos relatórios e contas dos bancos de 2021 aparecem os seguintes montantes de depósitos não remunerados: CGD: 42960 milhões €; BCP: 49141 milhões €; BPI: 20311 milhões €; Novo Banco: 12859 milhões €; Santander Totta: 23715 milhões €; Banco Montepio: 6407 milhões €. Estes 6 bancos, em dez.2021, tinham em sua posse, 155393 milhões € dos depositantes a quem não pagavam qualquer juro, ou sejam, eram financiados gratuitamente pelos depositantes. E a banca pretende manter esta situação de privilégio apesar da escalada de preços que está a devorar as poupanças. E a CGD deu o mau exemplo quando recentemente aprovou uma taxa de juro de 1,1% apenas aos depositantes que tivessem mais de 100000€ e se comprometessem a não mexer no depósito durante um ano. Para Paulo Macedo, a CGD deve-se transformar num banco para ricos desprezando milhões de depositantes.

O AUMENTO REDUZIDO DO CRÉDITO CONCEDIDO E, PARA COMPENSAR A FALTA DE RECEITAS QUE RESULTARIAM DO AUMENTO DO CRÉDITO, A BANCA ESPOLIA OS DEPOSITANTES A QUEM NÃO PAGA JUROS

Entre 2016 e 2021, o crédito concedido por estes 6 bancos aumentou de 208780 milhões € para 214363 milhões €, ou seja, apenas em 2,7% (+ 5583 milhões €) em 5 anos. Neste período, o crédito concedido pela CGD diminuiu em12683 milhões € , no Novo Banco a redução foi de -5119 milhões € e no Banco Montepio a queda foi de -2193 milhões €. Como consequência os juros recebidos pelos 6 bancos por operações ativas (ex. concessão de crédito) diminuíram, entre 2016 e 2021, de 7929 milhões € para 5728 milhões €, ou seja, -27,6% (-2201 milhões €) Para compensar esta queda de rendimentos causada também pela incapacidade da banca em aumentar o crédito concedido e promover o desenvolvimento do país, os bancos optaram pela solução mais fácil: multiplicar as comissões sobre os clientes, nomeadamente depositantes. E isto para além do enorme montante de depósitos não remunerados como iremos mostrar. Entre 2016 e 2021, as receitas com origem em comissões, muitas delas novas comissões, cobradas aos clientes aumentaram em 395 milhões € como revela o quadro 1.

FOI FUNDAMENTALMENTE ESPOLIANDO OS DEPOSITANTES QUE OS BANCOS CONSEGUIRAM OBTER ELEVADOS LUCROS NO PERIODO DE GRAVE ECONÓMICA E SOCIAL APESAR DA DIMINUIÇÃO DO NEGÓCIO BANCÁRIO

Apesar da redução do crédito concedido às famílias e às empresas e das baixas taxas de juro cobradas pela banca pelo credito concedido, devido à queda da Euribor, os bancos, mesmo durante a grave crise económica e social causada, primeiro, pela pandemia e, agora, pela guerra na Ucrânia e pelas sanções, conseguiram, utilizando os dois procedimentos anteriores – redução praticamente a zero dos juros pagos aos depositantes e multiplicações de comissões sobre estes – aumentar muito os seus lucros. Em 2016, a soma dos resultados líquidos destes 6 bancos foi negativa em -2701 milhões € causados por prejuízos da CGD (-1860 milhões €), do Novo Banco (-797 milhões € ) e do Banco Montepio (-84 milhões €). Em 2019, os resultados líquidos já foram positivos em todos os bancos, com exceção do Novo Banco (-1066 milhões €), somando apesar disso lucros no montante de 1044 milhões €. E, em 2021, os 6 bancos já tiveram todos eles lucros somando +1464 milhões €, destacando-se a CGD (só ela apresentou, em 2021, lucros de 634 milhões €). Pode-se dizer com propriedade, baseado nos dados dos relatórios e contas dos próprios bancos, e utilizando a linguagem popular para tornar a conclusão mais clara e chocante, que estes 6 bancos conseguiram, mesmo em período de grave crise económica e social, obter lucros elevados esmifrando fundamentalmente os depositantes já que o não puderam fazer a nível das taxas de crédito por estarem indexadas à Euribor.

OS LUCROS DA BANCA DISPARARAM EM 2022 E VÃO AUMENTAR AINDA MAIS EM 2023 SE A ESPOLIAÇÃO DOS CLIENTES (depositantes e devedores) CONTINUAR PERANTE A PASSIVIIDADE DO GOVERNO, DO BANCO DE PORTUGAL E DA PROPRIA ASSEMBLEIA DA REPÚBLICA QUE NÃO ATUAM PARA PROTEGER DEPOSITANTES E DEVEDORES

O quadro 2 mostra a variação dos resultados líquidos dos 6 bancos de acordo com a informação já divulgada pelos bancos.

Quadro 2 – Variação dos resultados líquidos dos 6 bancos entre 2021 e 2022

Entre 2021 e 2022, O aumento da soma dos lucros obtidos até ao 3º trimestre é enorme, já que a soma sobe de 968 milhões € em 2021 para 1863 milhões € em 2022, um aumento de 92,5% (+ 895 milhões €). Mas em 2023, se os bancos continuarem a política de não remuneração dos depósitos ( em dez.2022, a taxa paga pelos bancos em depósitos mesmo a prazo era apenas 0,35%) associada à política de subida das taxas de juro à boleia da Euribor (em set.2022, segundo o Banco de Portugal, os empréstimos à habitação com taxa fixa representavam apenas 4% do total, os 96% restantes estavam indexados à Euribor e em fev.2023 a taxa Euribor a 6 meses era 3,1%; a taxa do credito à habitação aumentou, entre jun.2022 e dez.2022 de 1,47% para 3,24%,e cada aumento de 1pp (1%) representa um aumento de encargos de 1000 milhões € por ano para as famílias, a taxa de empréstimos a empresas subiu de 1,9% para 4,45%).

Este disparar das taxas de juro a nível de particulares e de empresas agravará as condições de vida das famílias cujas prestações de casa vão aumentar muito em 2023 pois o efeito dos últimos meses só se sentirão plenamente em 2023 e as taxas vão continuar a aumentar, e tornarão o crédito para as empresas muito mais caro, aumentando o risco de sobrevivência e dificultando o investimento, e a própria utilização dos fundos comunitários do PRR e do Portugal 2030. Assim a recuperação económica e o desenvolvimento do país serão muito mais difíceis. Mas os bancos obterão lucros enormes mesmo obscenos (recorde-se o caso da CGD que é um banco público). A evolução futura vai depender da atitude do governo, do Banco de Portugal e da própria Assembleia da República se continua a passividade conivente como tem acontecido ou se atuarão para pôr cobro a esta política dos bancos que agrava ainda mais as condições de vida das famílias e cria graves problemas às empresas dificultando a recuperação económica e impedindo o desenvolvimento do país.