O inesperado colapso no final de Maio do Baoshang Bank, um pequeno banco chinês da Mongólia Interior, centrou novas atenções na fragilidade do que muitos observadores classificam como o maior e mais obscuro sistema bancário do mundo: o da República Popular da China.

E isto não podia ter acontecido em pior altura, já que o país enfrenta uma acentuada desaceleração da sua economia interna, e uma combinação do aumento da inflação dos bens alimentares com as incertezas da guerra comercial com os EUA.

Pela primeira vez em três décadas, o Banco Popular da China (BPC) e os reguladores bancários do Estado intervencionaram um banco insolvente e fizeram-no publicamente e de forma a enviarem uma clara mensagem aos outros bancos para controlarem os seus riscos de crédito, mas podem ter detonado o colapso de um dos maiores e mais obscuros sistemas bancários do mundo: os mal regulamentados bancos regionais e locais chineses, também chamados de bancos-sombra. Para melhor entendermos a rápida intervenção das autoridades chinesas para resolver o problema do Baoshang Bank – problema que atribuem a desvios de fundos pelo seu principal accionista, o magnata Xiao Jianhua, dono do Tomorrow Group e alvo de outras acusações de fraude e desfalque – recorde-se a estimativa de que que os activos totais dos pequenos e médios bancos da China sejam aproximadamente iguais aos dos quatro grandes bancos estatais regulados, de modo que uma crise que aqui se espalha aqui pode ganhar contornos de muito maior dimensão.

Mas esta ligação a um conglomerado de sociedades de duvidosa actividade é apenas uma das vertentes dos problemas de um banco que parecia saudável – embora não apresentasse contas desde 2017, ano em que apresentou um lucro de 600 milhões de dólares, com activos da ordem dos 61 mil milhões de dólares, 25 mil milhões de dólares em depósitos e menos de 2% de crédito em situação incumprimento – mas cuja intervenção já levou o banco central chinês a injectar 125 mil milhões de dólares em liquidez e a emitir uma garantia de todos os depósitos bancários para conter os receios de uma crise bancária sistémica de maiores dimensões, deixando a ideia de que a crise poderá estar longe de terminar e trazendo à superfície aquele que pode ser o verdadeiro problema de fundo: o modelo de financiamento do enorme esforço de construção e modernização do país.

A China construiu, nos últimos trinta anos, como nenhuma outra nação na história, cidades inteiras, dezenas de milhares de quilómetros de via férrea de alta velocidade, portos de contentores fortemente automatizados, esforço que foi essencialmente financiado por dívida cujo serviço (pagamento de juros e amortizações) depende de uma economia com lucros continuamente crescentes, pelo que bastará surgir uma contracção para as consequências se tornarem incalculáveis. Com a agravante de parte significativa dessa dívida estar denominada em dólares, numa conjuntura em que as receitas das exportações, liquidadas nessa moeda, estão (seja por razões naturais, seja em resultado da guerra comercial iniciada pela administração norte-americana) também em queda.

Quando a desaceleração da economia chinesa parece um cenário cada vez mais real (há mesmo quem fale em recessão) o banco central estará a tentar evitar o aumento da oferta de moeda (com o consequente aumento das tensões inflacionistas) que a debilitará ainda mais e poderá contribuir para a formação de uma bolha financeira. A este cenário junta-se ainda a necessidade dos diversos credores reavaliarem os riscos dos novos empréstimos, face à forte probabilidade dos arriscados investimentos realizados caminharem para a insolvência, tanto mais que vários sectores industriais, incluindo o importante sector da construção automóvel, apresentam já evidentes sinais de retracção e quando o país se debate com uma grave epidemia de peste suína africana que está originar uma inflação nos bens alimentares da ordem dos 8%.

Analisada sob a perspectiva do modelo de reserva fraccionária em vigor no Ocidente – que é, em última análise, um jogo onde a confiança de credores e depositantes na solvência dos bancos é o bastante para sustentar todo o sistema, mas como o confirma a história, se a confiança for quebrada começa o pânico bancário, as corridas aos depósitos e o colapso em dominó de todo o sistema financeiro – o centralismo do modelo chinês, onde o controlo da emissão de moeda não depende de bancos centrais independentes, como nos EUA ou no BCE na EU, mas sim do BPC (propriedade exclusiva do Estado), implica o risco da multiplicação dos erros devido a esse mesmo modelo de centralização. Esquece-se, porém, que o controlo público da emissão de moeda pode ser o garante da melhor e mais adequada alocação de fundos e terá sido o principal responsável pela rápida intervenção sobre o Baoshang Bank agora decidida, mesmo que a grande dependência chinesa dos mercados internacionais do dólar não lhe permita aquela que poderia ser a forma mais fácil e rápida de lidar com o problema: a simples eliminação dos empréstimos insolventes e a reorganização do seu sector bancário.

A China, que tem financiado um volume impressionante de projectos de construção para modernizar aquela que há poucas décadas era uma das nações mais pobres do mundo e acrescentou recentemente a ambiciosa Belt Road Iniciative (sobre esta iniciativa ver o artigo «Sabem o que é o BREXIT! E o BRI?») à longa lista de gastos, em parte para sustentar o ritmo de crescimento dos seus sectores de produção de aço e de infra-estruturas, viu crescer a sua oferta de moeda na ordem dos 20 biliões de dólares (a oferta de moeda terá quadruplicado desde 2009) para um crescimento do PIB de apenas 8,4 biliões, numa proporção de difícil sustentabilidade e que agrava a suspeita de que o caso do Baoshang Bank possa ser apenas a ponta visível do iceberg.

E o irónico é que o que mais contribuirá para esta ideia nem são os eventuais problemas com a centralização e o controle da emissão de moeda, antes a pouca transparência do sistema financeiro chinês (até para os padrões ocidentais) e o peso desconhecido dos pequenos e médios bancos, de dimensão local ou regional, que deixa fortes dúvidas sobre a efectiva capacidade pública para corrigir a explosão descontrolada de empréstimos “fora do balanço” ou de bancos-sombra no conjunto da economia, podendo agora estes mal controlados agentes financeiros ter que enfrentar incumprimentos generalizados e falências de empréstimos de alto risco que fizeram.

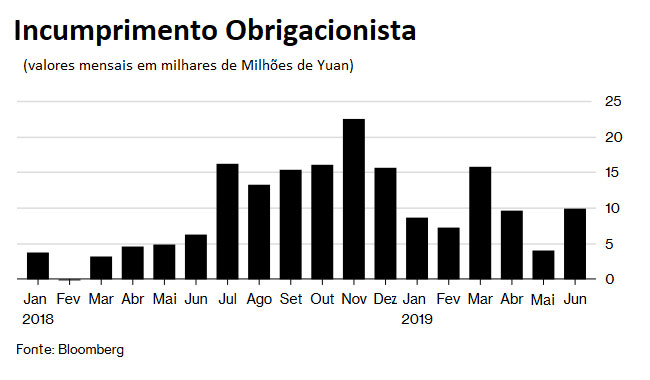

O problema com estes empréstimos é que os créditos emitidos pelos pequenos e médios bancos, pouco regulados e que não fazem parte do sistema financeiro estatal (os tais bancos-sombra) são mal controlados e enfrentam agora incumprimentos generalizados e falências dos empréstimos de alto risco que contrataram e o colapso do Baoshang Bank está agora a atrair toda a atenção para esses riscos, algo que nem as garantias do BPC de que aquele foi um caso isolado são susceptíveis de tranquilizar, especialmente quando os mais recentes dados apontam para a triplicação da taxa de incumprimento das obrigações entre 2018 e 2019.

Perante este cenário de intranquilidade os grandes bancos poderão começar a hesitar em continuar a financiar os pequenos bancos através do mercado interbancário, forçando as taxas de empréstimo a subir e as autoridades chinesas poderão querer reduzir os empréstimos de risco no balanço dos bancos-sombra para controlar a situação, mas essas restrições arriscam-se a provocar uma onda de falências numa economia já em desaceleração.

Este será o grande teste para o sistema financeiro da moeda que melhores perspectivas apresenta para poder contrariar o papel hegemónico que o dólar norte-americano assumiu desde a segunda metade do século passado; a capacidade para gerir os indispensáveis equilíbrios entre o controle monetário e a abertura ao Ocidente dos mercados financeiros chineses, será talvez o maior desafio que se apresenta ao aparente vencedor do modelo de globalização: o Império do Meio.

Receba regularmente a nossa newsletter

Contorne a censura subscrevendo a Newsletter do Jornal Tornado. Oferecemos-lhe ângulos de visão e análise que não encontrará disponíveis na imprensa mainstream.