A propósito da crise financeira que ameaça estender-se e repetir a desestabilização sistémica global que em 2008, um ano depois de ter rebentado a bolha do subprime norte-americano, varreu o sistema financeiro mundial, importa recordar que é cada vez maior o número de economistas que apontam a necessidade de novas formas de abordagem para o conhecido ciclo expansão – recessão – expansão que as economias mais desenvolvidas se habituaram a registar nos últimos anos.

Se as economias se sustentam em mercados de capitais cada vez mais fortes – ainda que sem o correspondente suporte na respectiva componente produtiva – enquanto se revelam crescentemente vulneráveis às suas convulsões internas, já deveriam ter originado novas abordagens práticas, mas isso é o que de modo algum interessa aos promotores do actual modelo de financeirização porque significará uma inevitável perca de poder e de rendimentos.

Confirmado que, ao contrário do que pretendem os defensores do modelo sustentado na escassez de liquidez financeira, aquela crise foi muito mais que um mero problema de liquidez, lembre-se a extensão do contágio da crise imobiliária ao conjunto da esfera financeira e ao consumo das famílias, originando graves consequências nos resultados de muitos sectores económicos e nas respectivas moedas, efeito que foi grandemente ampliado pela interpenetração entre as economias mais avançadas e a excessiva dependência de muitas moedas em relação ao dólar norte-americano e de onde resultaram grandes estragos na economia mundial.

Tudo isto foi uma realidade que tornou mais pertinente a interrogação sobre a estratégia que os responsáveis mundiais (e os americanos em particular) seguiram para contrariar, ou pelo menos minimizar. Mas, espanto dos espantos, perante a crise originada pelo aumento da taxa de insolvência no mercado de crédito imobiliário dos EUA, os então governadores dos principais bancos centrais (o americano Ben Bernanke, do FED, e o francês Jean Claude Trichet, do BCE) limitaram-se a injectar sucessivas doses de moeda no sistema bancário como se tudo se resumisse a uma mera situação conjuntural de falta de liquidez no mercado; seguidores fiéis das tradições e dogmas monetaristas, Bernanke e Trichet limitaram-se a fazer o que tinham visto fazer os seus antecessores… e tudo poderia continuar pelo melhor não fora esta prática derivar de duas concepções erróneas. A primeira é a de que não estavam a lidar com uma mera crise de confiança nos mercados de capitais; a segunda é que a moeda injectada nos bancos resulta de um mero artifício contabilístico (logo não vai resolver qualquer problema de falta de liquidez originada nos baixos rendimentos das famílias) gerador de mais juros a pagar ou, pior, resulta da impressão de papel-moeda numa mera operação de produção legal de moeda, que se realizada em excesso produzirá o efeito particularmente perverso de contribuir para o aumento da inflação (o tal Monstro aterrorizador de banqueiros) e para uma ainda maior desvalorização a prazo das moedas, seguida de uma maior necessidade de subir as taxas de juro por forma a manter a atractividade dos seus activos junto dos investidores.

Seja qual for a extensão e a profundidade da crise que está em formação (pela sua dimensão e pelas suas ramificações a crise financeira que está a afectar a economia norte-americana facilmente se generalizará, tanto mais quanto as principais economias apresentam indubitáveis de fragilidade em resultado da Covid-19 e agora da guerra na Ucrânia) é cada vez maior o número de economistas que apontam a necessidade de novas formas de abordagem para contrariar os ciclos económicos que temos conhecido.

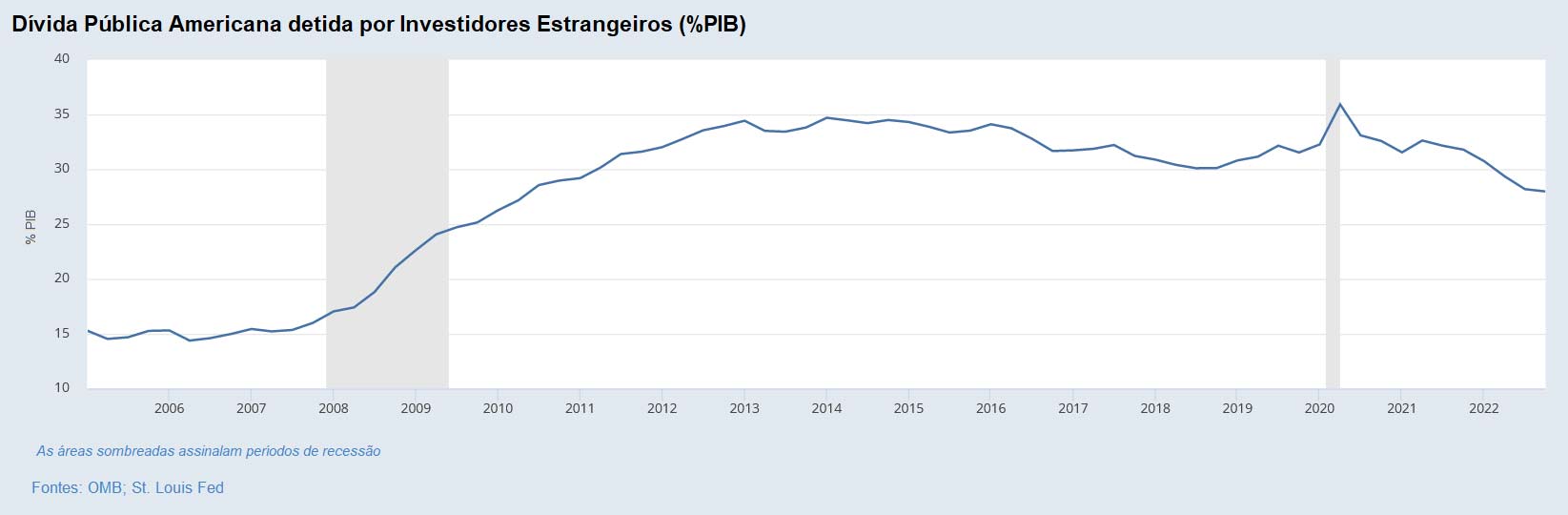

Por isso, contrariar os habituais optimistas e falar de crise a propósito da actual conjuntura terá que ser muito mais que clamar que o rei vai nu! Muitos sabemos isso há demasiado tempo, mas não basta afirmar o que achamos evidente. Assim, a fim de se ter uma ideia da dimensão que pode atingir uma nova crise do dólar, atente-se na evolução do volume dos activos financeiros denominados nesta moeda detidos por estrangeiros, que nos últimos quinze anos passou dos 17% detidos em finais de 2007 (antes da crise global de 2008) para quase 28% actuais, atingindo assim uma proporção que não poderá deixar de produzir uma onda de choque imparável se a moeda americana mantiver a tendência de desvalorização que tem vindo a registar.

A interpenetração entre as economias mais avançadas e a forte dependência de muitas moedas em relação ao dólar norte-americano tem potencial suficiente para produzir grandes estragos na economia mundial e, como veremos a seguir, as medidas até agora ensaiadas pouco lograram para resolver o problema.