De um lado e do outro do Atlântico, o Fed e o BCE (bancos centrais do dólar e do euro, respectivamente) parecem querer travar a subida das taxas de juro com que pretenderam limitar o aumento generalizado dos preços.

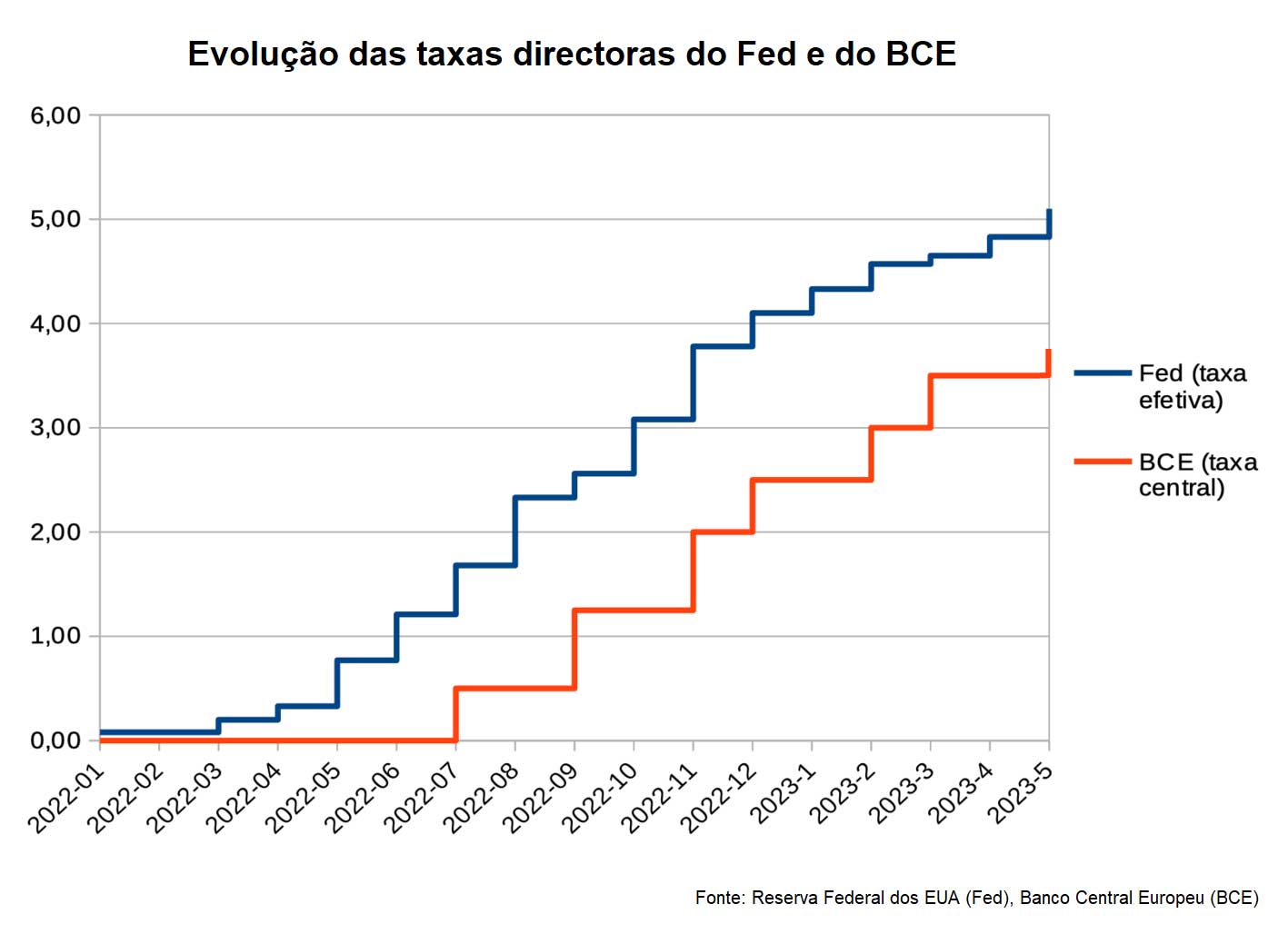

Com o disparar da inflação – partindo de quase zero no início de 2022, a taxa básica dos EUA acaba de ultrapassar a marca dos 5% com o aumento de um quarto de ponto anunciado no início deste mês, enquanto na UE, com o último aumento de 0,25%, a Europa passou de zero no início do verão de 2022 para os actuais 3,75% – os dois bancos centrais procederam a fortes e muito rápidas subidas das respectivas taxas de juro directoras (a taxa a que emprestam dinheiro aos bancos) com o objectivo de aumentar o custo do crédito para as respectivas economias e assim travar o consumo.

Dados recentes confirmam que é o aumento das margens que está a fomentar as subidas injustificadas dos preços – especialmente no sector alimentar – e que as subidas das taxas de juro começam a pesar na concessão do crédito; segundo dados do Banco Central Europeu (BCE), durante o primeiro trimestre de 2023, o ritmo da redução do crédito bancário a empresas e famílias foi tão rápido como em 2011, durante a crise das dívidas soberanas da zona euro.

Em resumo, as subidas das taxas de juro, decididas para contrariar as tensões inflacionistas, estão a ter um impacto recessivo nas economias ocidentais, ainda que a inflação pareça dever-se em grande medida a um comportamento de pura ganância por parte das empresas.

Com os bancos centrais das duas maiores economias ocidentais claramente apostados numa política restritiva do crédito (e na redução da dimensão dos seus balanços bastante inflacionados pela política de compra de títulos da dívida pública praticada nos últimos anos), e apesar dos primeiros sinais de uma possível alteração das políticas monetárias (o Fed já indiciou que o aumento dos juros em maio pode ser o último e se para o BCE ainda não se registam os mesmos sinais, os analistas estão a apostar em pequenos aumentos adicionais de 25 pontos-base até ao Verão) estes deverão continuar a contribuir para uma desaceleração, no cenário mais optimista; no mais pessimista, caminha-se já para uma deterioração da actividade, se não para uma possível recessão, pois mesmo que os aumentos das taxas de juros parem nos próximos meses, os seus efeitos permanecem e o nível continuará elevado, havendo até quem, nos EUA, já anteveja os primeiros cortes de juros até o final do ano. Efeito que deverá demorar mais a fazer-se sentir na Europa.

A crer nas mais recentes perspectivas económicas do FMI poderá estar para breve o regresso a níveis relativamente baixos das taxas de juro, o que podendo ser uma boa notícia e constituir até algum alívio para as finanças públicas, que assim verão o custo da suas dívida reduzido, deixa em aberto questões como a de não reconhecer o tremendo erro na determinação das origens das tensões inflacionistas, nem assegurar a sua repetição no futuro, nem assegurar a menor tentativa para recuperar o agravamento das desigualdades no processo de distribuição da riqueza.

Os preços artificialmente inflacionados permanecerão altos, mesmo que deixem de subir à velocidade que o vêm fazendo, e o poder de compra perdido pela generalidade das populações não será recuperável com a mera desaceleração das taxas de juro. Esta “crise”, tal como a das dívidas soberanas, em 2011, servirá apenas para agravar ainda mais o já muito desequilibrado modelo de distribuição da riqueza, constituindo assim mais passo para a concentração da riqueza e o consequente empobrecimento da grande maioria.