O aumento do crédito ao sector público, a redução do crédito ao sector privado e aos particulares, e os lucros num sector em crise e cada vez mais dominado pela banca estrangeira

Para se compreender a importância do sector bancário numa economia é comum dizer, que ele está para a economia como o sistema circulatório está para o corpo humano pois a banca, para além de permitir as transacções correntes do dia a dia, é ainda, através dela, que se canaliza a poupança acumulada para o investimento, sem o qual não há crescimento económico nem desenvolvimento sustentado.

Quando a banca é sujeita à má gestão e mesmo à gestão danosa e irresponsável, como aconteceu recentemente, e entra em disrupção é toda a economia e a sociedade que sofrem, os países mergulham em recessões e depressões, com consequências dramáticas quer económicas (retrocesso económico e depois leva-se muitos anos para alcançar a situação de desenvolvimento que existia antes da crise), quer sociais (desemprego, miséria, corte nos salários e pensões) como sucedeu em Portugal.

O governo e os seus defensores enchem a boca com o crescimento económico em Portugal dizendo que ele é superior à média da União Europeia embora seja num ridículo 0,1% (U.E. 2%; Portugal: 2,1% em 2018), mas o que deviam fazer é olhar para a situação do sistema financeiro português pois, através dele, poderiam conhecer melhor a situação real da economia e se o pais tem capacidade, como ele se encontra, de se desenvolver de uma forma sustentada e independente. É isso, que se vai analisar neste estudo com dados do Banco de Portugal e dos 6 maiores bancos.

O crédito à economia e às famílias não tem aumentado, e a subida residual do crédito é devida ao crescente endividamento das Administrações Públicas

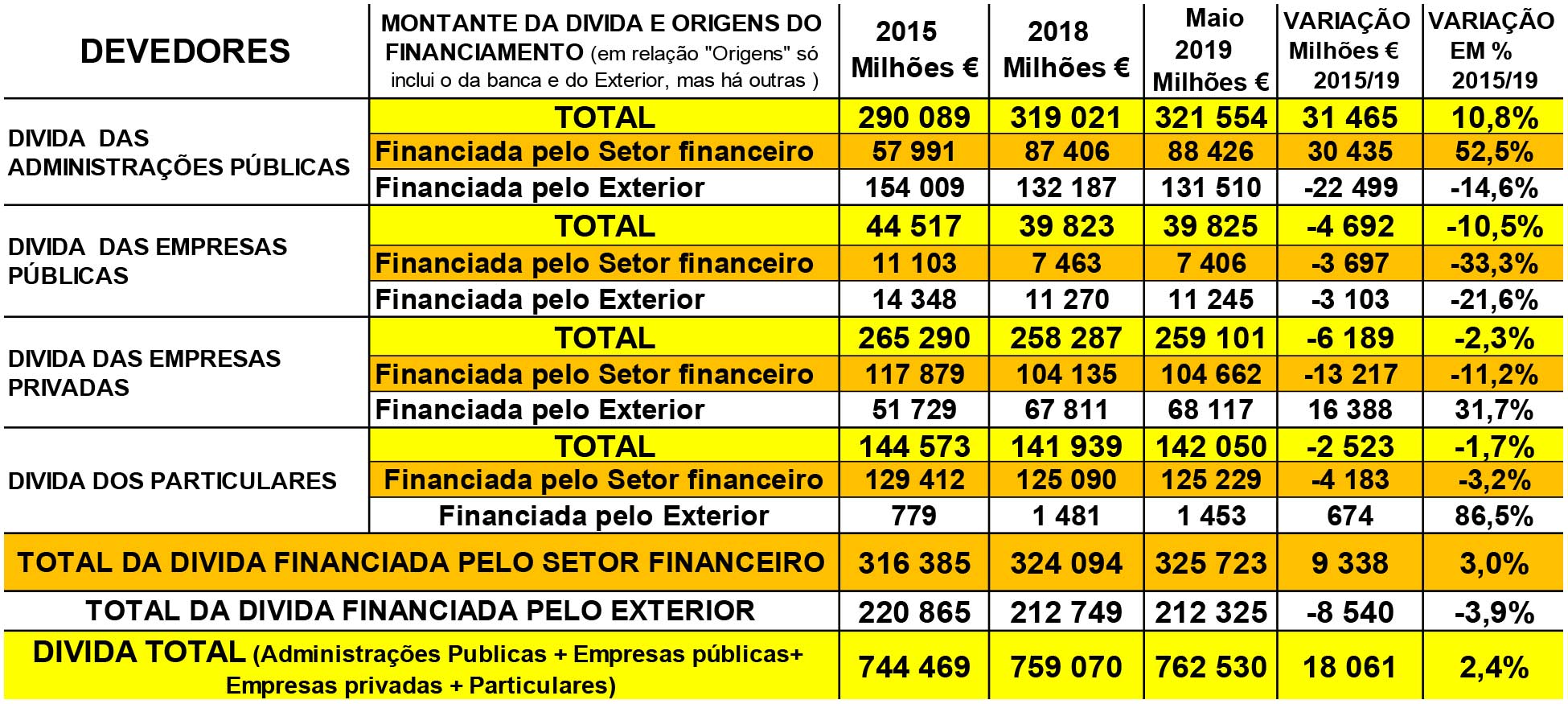

O quadro 1, com dados do Boletim Estatístico do Banco de Portugal de Agosto de 2019, permite ficar com uma ideia clara da evolução do crédito no país no período 2015/2019, com este governo.

Quadro 1 – A evolução do endividamento do sector não financeiro no período 2015/2019

Segundo o Banco de Portugal, o endividamento do sector não financeiro, que inclui as Administrações Públicas, as empresas públicas, as empresas privadas e os particulares (famílias), entre 2015 e maio de 2019, aumentou apenas 2,4% (18.061 milhões €). No entanto esse aumento foi devido apenas à subida da divida das Administrações Públicas que cresceu, nesse período, 10,8% (+ 31.465 milhões €), pois nos restantes subsectores da economia até diminuiu (Empresas públicas: – 14,6%; Empresas privadas: – 2,3%; Particulares: -1,7%). Para muitos que não conhecem a forma como funciona a economia, até lhes pode parecer que a contenção que se verifica no endividamento do sector não financeiro até é boa. No entanto, esquecem-se de que para haver crescimento económico e desenvolvimento é necessário que haja investimento e este é feito recorrendo principalmente ao crédito, e o crédito à economia diminuiu entre 2015/19.

Se a análise for feita por subsectores – Administrações Públicas, Empresas públicas, Empresas privadas e Particulares – e por fontes do financiamento conclui-se, por um lado, que a parcela deste endividamento financiada pelo “sector financeiro”, ou seja, pela banca, representa menos de metade (em maio de 2019, dos 726.539 milhões € de divida total do “sector não financeiro”, apenas 325.723 milhões €, ou seja, 44,8%, era financiado pelo sector financeiro), tendo crescido, entre 2015 e 2019, apenas 3% (+9.338 milhões €); e, por outro lado, que este aumento foi determinado exclusivamente pelas Administrações Públicas, cujo financiamento pelo “sector financeiro” aumentou 52,5% (+30.425 milhões €) pois, entre 2015/2019,o financiamento pelo “sector financeiro” das Empresas públicas diminuiu 33,3% (-3.697 milhões €); o das Empresas privadas reduziu-se em 11,2% (-13.217 milhões €); e o a Particulares caiu 3,2% (-4.183 milhões €).

O aumento de 52,5% que se verificou no financiamento das Administrações Públicas pelo “sector financeiro” não foi devido a um aumento significativo do investimento público; pelo contrário, no período 2015/2019 o investimento público foi muito sacrificado devido à obsessão em reduzir rapidamente o défice orçamental para zero, e assim obter os elogios de Bruxelas e da direita, o que causou uma grande degradação dos equipamentos públicos (transportes, SNS, educação, etc.).

Outro aspecto importante que revelam os dados do Banco constantes do quadro 1 é o significativo endividamento do “sector não financeiro” ao estrangeiro (212.325 milhões €), o que determina uma forte dependência do nosso país ao estrangeiro, o que torna mais difícil qualquer política independente. A pequena redução que se verificou entre 2015/2019 – 8.540 milhões € – teve como causa a substituição de divida externa do Estado por divida à banca que, neste período, cresceu 30.435 milhões € (52,5%) o que incorporou mais risco na banca.

A perda de quota de mercado pela Banca Portuguesa (CGD e Montepio) e o aumento do domínio da Banca Estrangeira torna o país dependente de centros de decisão no exterior

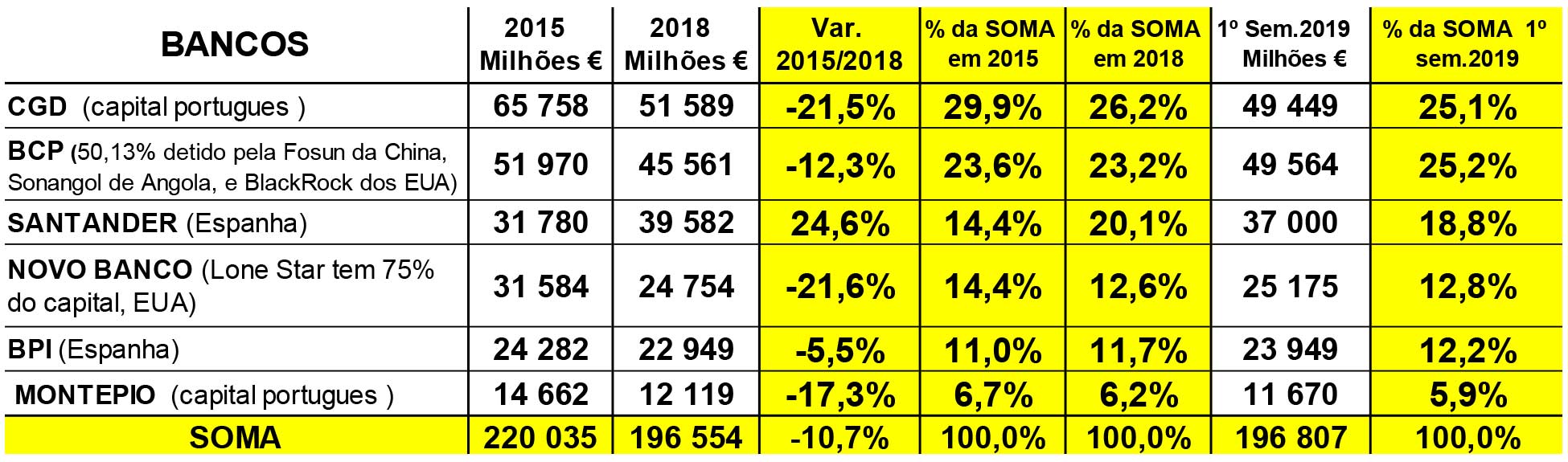

O quadro 2, com dados dos Balanços consolidados dos 6 principais bancos a operar no país mostra o crescente domínio da banca estrangeira cujos centros de decisão estão no exterior.

Quadro 2 – A evolução do crédito concedido pelos 6 principais bancos no período 2015/Jun.2019

FONTE: Valores retirados dos Balanços consolidados divulgados pelos respectivos bancos e referem-se a “Crédito liquido concedido”

Entre 2015 e 2018, o crédito concedido pelos 6 maiores bancos a operar em Portugal diminuiu em 10,7% (passou de 220.035 milhões € para 196.554 milhões €), no entanto a redução verificada nos dois bancos de capital português foi muito maior, tendo-se registado na CGD uma redução de 21,5% e no Banco Montepio a diminuição atingiu 17,3%. Neste período, o Santander, um banco 100% espanhol, absorveu a filial portuguesa do Banco Popular e o BANIF, aumentando o seu domínio no sector bancário português. Como consequência desta evolução, entre 2015 e 2018, a quota de credito da CGD no credito total destes 6 bancos diminuiu de 29,9% para 26,2% e do Banco Montepio de 6,7% para 6,2%, o que determinou que quota de credito dos bancos de capital português, no conjunto destes 6 bancos, tenha diminuído, no mesmo período, de 36,5% para 32,4%, o que significou o aumento do domínio do sector bancário português pela banca estrangeira. No 1º sem.2019 essa tendência continuou, tendo a quota de credito dos 2 bancos de capital português (CGD e Montepio) no total de credito dos 6 bancos baixado para 31,1%. Em 6 meses a quota da CGD diminuiu de 26,2% para 25,1%. Se a análise for feita com base nos Balanços Individuais dos bancos a conclusão que se tira é preocupante pois, entre 2017 e 2018, na CGD o credito reduziu-se em 3.220 milhões € (passou de 48.072 M€ para 44.835 M€), enquanto no BCP a redução foi só de 361 milhões€ (de 31.349 M€ para 30.988 M€)

A dependência do crescimento económico e do desenvolvimento em Portugal da banca estrangeira é cada vez maior perante a passividade do actual governo que parece ignorar o que está-se a passar na CGD com a administração de Paulo Macedo, onde se está a destruir o papel dominante que a CGD tinha no sistema bancário português, e no Banco Montepio onde o accionista – Associação Mutualista – se encontra refém de Tomás Correia em relação ao qual tanto a ASF e como Vieira da Silva (também responsável pela supervisão) tardam em tomar medidas.

Lucros obtidos fundamentalmente à custa dos depositantes e da redução de custos, nomeadamente à custa dos trabalhadores da banca

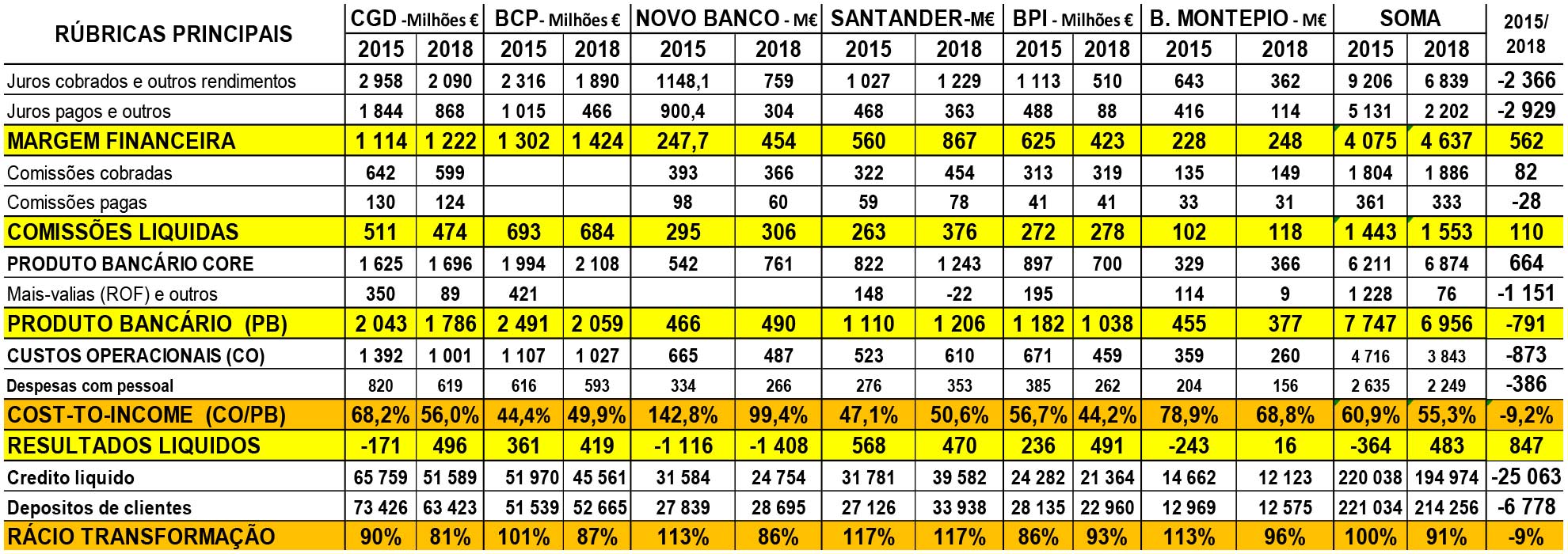

O quadro 3, com dados de 2015 e 2018 dos relatórios e contas (consolidadas) dos 6 principais bancos a operar em Portugal mostra de forma clara e quantificada como estes bancos têm obtidos lucros.

Quadro 3 – Evolução das principais rubricas dos 6 principais bancos no período 2015/2018

Entre 2015 e 2018, o credito, o negócio por excelência da banca, concedido pelos 6 principais bancos a operar em Portugal diminuiu em 25.063 milhões € (de 220.018 milhões € para 194.974 milhões €), e os depósitos dos clientes também sofreram uma redução de 6.778 milhões € (de 221.034 milhões € para 214.256 milhões €), embora a quebra seja desigual, muito acentuada na CGD cuja carteira de crédito diminuiu em 14.170 milhões € e perdeu 10.003 milhões € de depósitos, enquanto no Santander-Totta até aumentou devido à absorção do Banco Popular e do BANIF. O negócio bancário destes 6 bancos sofreu uma importante quebra no período 2015/2018. E isto porque o crédito novo não foi suficiente para compensar o crédito amortizado, o crédito liquidado, o crédito vendido e o crédito abatido ao Activo. Apesar disso, os lucros aumentaram em 847 milhões €.

A pergunta que surge é a seguinte: Como é que estes 6 bancos conseguiram aumentar os lucros embora de uma forma muito desigual num contexto de negócio deprimente, o que reflecte a verdadeira situação da economia e também dos bancos? E a resposta é a seguinte.

A Margem financeira, que resulta da actividade intermediária por excelência da banca (captação de depósitos e concessão de crédito) aumentou em 562 milhões € neste período apesar de se ter verificado uma forte quebra no crédito. E isto foi conseguido fundamentalmente através de uma redução brutal dos juros pagos aos depositante que, entre 2015 e 2018, diminuíram em 2.929 milhões € (pagando taxas zero ou próximas de zero aos depositantes), o que permitiu compensar a redução dos juros cobrados (-2.366 milhões € entre 2015 e 2018) devido à quebra significativa do negócio bancário (concessão de credito), restando 563 milhões €, que correspondeu ao aumento da Margem Financeira, foi conseguida à custa da redução brutal da remuneração dos depósitos.

As comissões, pagas também pelos depositantes multiplicaram-se. Até o próprio banco publico – CGD – as utilizou em larga escala devido à incapacidade da sua administração de aumentar o negócio bancário. Em 2018, as comissões cobradas pelos 6 bancos somaram 1.886 milhões €. Muitos depositante não receberam praticamente nada pelos depósitos que têm nos bancos e com quais eles se financiam, mas tiveram de suportar inúmeras comissões, o que representou uma expropriação do capital que têm depositado na banca pois os juros dos depósitos não chegaram para pagar as comissões que sofreram por isso foram ao dinheiro que depositaram.

A juntar a isto, foi imposta uma redução significativa dos custos operacionais que diminuíram nestes 6 bancos, entre 2015 e 2018, em 873 milhões €, sendo 386 milhões € na despesa com trabalhadores, o que determinou o congelamento ou o aumento ridículo das remunerações e milhares de trabalhadores foram despedidos ou forçados a aceitar a pré-reforma ou a reforma antecipada. A CGD é, infelizmente, um exemplo paradigmático (fecho de centenas de agências e redução de milhares de trabalhadores), do que foi feito na banca para alcançar lucros não sustentáveis que nem o governo nem quem o apoiou ou apoia se preocuparam ou preocupam em actos concretos.

No quadro 3 existem ainda dois rácios importantes para compreender a situação da banca em Portugal. O 1º é “cost-to-income” que se obtém dividindo os Custos operacionais pelo Produto bancário, o que dá a percentagem do valor apropriado pela banca que é utilizado para pagar aqueles custos. Este rácio, entre 2015 e 2018, diminuiu de 60,9% para 55,3%, variando muito de banco para banco, é uma consequência da falta de negócio bancário e da redução de milhares de trabalhadores e do fecho de centenas de agências. O 2º é o rácio de transformação que dá por cada 100€ de depósitos quantos euros de crédito foram concedidos. Entre 2015 e 2018, ele reduziu-se de 100% para 91%, o que significa que por cada 100€ de depósitos nos 6 bancos, o montante de crédito concedido foi apenas de 91€ (o pior é o da CGD, em 2018, foi apenas 81€ o crédito concedido por cada 100€ de depósitos). Isto mostra bem a ineficiência actual da banca (nem conseguem utilizar na totalidade o dinheiro dos depósitos que têm para conceder crédito) e a verdadeira situação económica do país de que o governo não fala.

O aumento do crédito ao sector público, a redução do crédito ao sector privado e aos particulares, e os lucros num sector em crise e cada vez mais dominado pela banca estrangeiraDescarregar

Transferência Bancária

Nome: Quarto Poder Associação Cívica e Cultural

Banco: Montepio Geral

IBAN: PT50 0036 0039 9910 0321 080 93

SWIFT/BIC: MPIOPTPL

Pagamento de Serviços

Entidade: 21 312

Referência: 122 651 941

Valor: (desde €1)

Pagamento PayPal

Envie-nos o comprovativo para o seguinte endereço electrónico: [email protected]

Ao fazer o envio, indique o seu nome, número de contribuinte e morada, que oportunamente lhe enviaremos um recibo via e-mail.