Há muito tempo que a economia mundial vive com o problema da escassez de meios de pagamento e uma das mais interessantes questões originada pela actual conjuntura financeira mundial é o facto de a essa extraordinária escassez financeira das economias ocidentais se contraporem os excedentes acumulados por árabes e chineses e que é fruto da desadequada utilização do dólar enquanto moeda reguladora das trocas internacionais e reflexo dos profundos desiquilíbrios da balança comercial norte-americana.

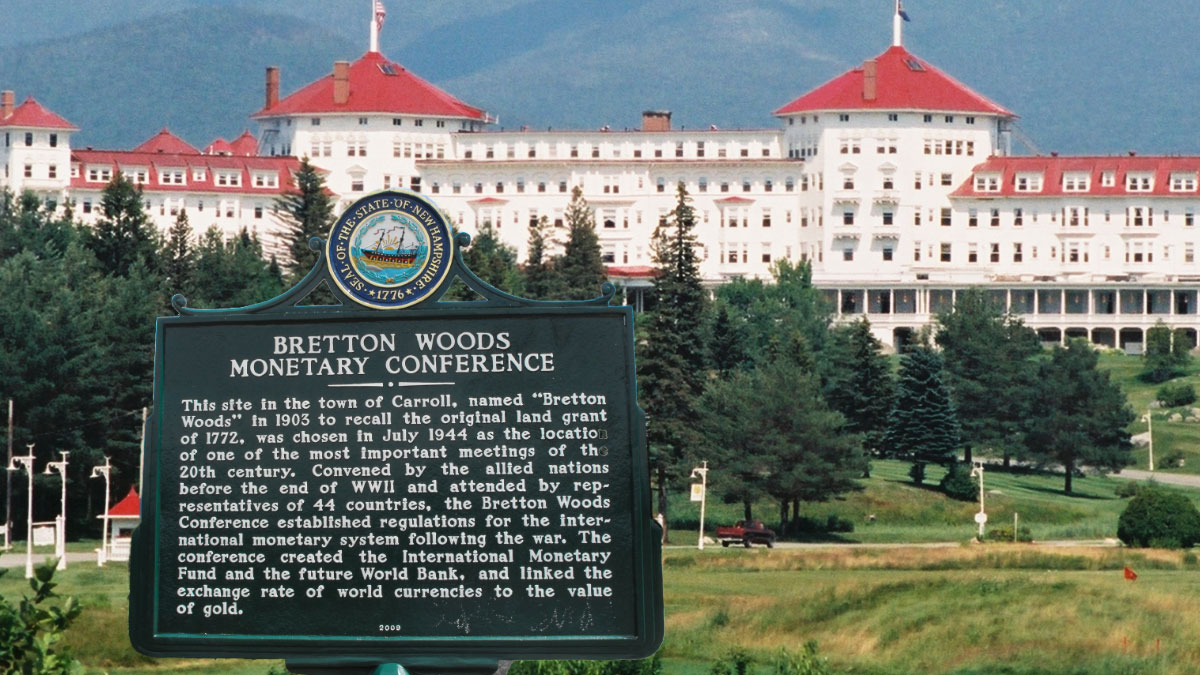

Esta aparente contradição – as economias emergentes apresentam em excesso o que falta às economias ocidentais – resultou, fundamentalmente, de durante décadas se estar a usar a moeda nacional de um país como equivalente geral das trocas internacionais ao abrigo dos termos do Acordo de Bretton Woods[1], que embora de início previsse um mecanismo de conversão do dólar em ouro (o chamado padrão dólar-ouro) se viu rapidamente ultrapassado quando em 1971 os EUA declaram a inconvertibilidade[2] do dólar.

Esta questão, que durante quase cinco décadas foi tratada como um mero pormenor, está agora a revelar-se como uma verdadeira questão de fundo, mas da qual pouca gente fala. Quando em 1944 os americanos impuseram a aplicação do modelo de funcionamento do sistema financeiro mundial que mais lhes convinha, nomeadamente o uso da sua própria moeda como meio de pagamento para o comércio mundial, tiveram que aceitar a fixação da regra da respectiva convertibilidade em ouro como mecanismo de protecção. Porém, o recurso em massa à emissão de dólares para suportar os esforços da reconstrução europeia (o chamado Plano Marshall) e japonesa no pós-guerra, uma mais que provável tentação para aumentar a influência (e o poder de compra) da sua economia, o esforço financeiro provocado pelas guerras da Coreia e Vietname e o consequente acumular de déficits conduziu a que em 1971, após uma segunda solicitação de conversão pelo governo francês, a administração americana, então liderada por Richard Nixon, tenha declarado a inconvertibilidade do dólar e imposto o curso livre da sua moeda.

O fim da era das taxas de câmbios fixas (apanágio do Acordo de Bretton Woods e uma das razões para a aceitação do papel preponderante do dólar) e o agravamento da tendência para uma cada vez maior emissão de dólares que poderia fazer perigar o seu estatuto de moeda internacional terá sido resolvido graças aos acordos estabelecidos em 1971 e 1973 com a OPEP, ao abrigo dos quais esta aceitou cotar o seu crude exclusivamente em dólares. De uma só penada os EUA resolviam dois problemas: a manutenção da hegemonia do dólar, porque a necessidade dessa moeda para assegurar as indispensáveis importações de petróleo obrigava todos os outros países a negociar com eles, e o acesso a energia a preço quase nulo (no limite o custo da impressão de mais dólares).

Mas, como explica a física, a cada acção sucede uma reacção e em pouco tempo os membros da OPEP começaram a apresentar um tal excedente de dólares que levou a que os que eram reaplicados nos bancos e nas economias ocidentais se passassem a designar como petrodólares; ainda assim durante mais algum tempo, cerca de três décadas, tudo parecia correr bem e os EUA conseguiram manter artificialmente o valor comercial do dólar; mas, o acumular de petrodólares, as crescentes fragilidades da economia americana e as tensões político-militares no Médio-Oriente originaram movimentos de oposição àquela divisa. Entre os primeiros a manifestar semelhante intenção esteve o Iraque, então governado por Saddam Hussein, o que para muitos observadores foi uma das razões para a invasão e a sua deposição pelos EUA em 2003 (o mesmo se diz relativamente à liquidação do regime líbio de Muammar al-Gaddafi, em 2011, e à guerra que sofre a Síria desde então), facto que não impediu outros países produtores, como o Irão, de ter iniciado em 2008 a venda de crude contra pagamentos em ouro, ienes e euros e reafirmado a intenção de iniciar a cotação oficial nesta moeda. Depois do anúncio feito por Putin de que a Rússia se preparava para iniciar a cotação do crude e do gás natural em rublos e da proposta, recusada, apresentada pelo Irão e pela Venezuela para que a OPEP abandonasse o dólar em benefício do euro, a situação de hegemonia da moeda americana ficou cada vez mais fragilizada.

Quando a tudo isto acresce ainda a agitação na esfera financeira iniciada em 2007 com a crise do “subprime” e continuada em 2008 com o despoletar da bomba dos produtos derivados, ganha ainda maior ênfase a necessidade do estabelecimento de uma nova ordem financeira mundial que face às contradições entre americanos e europeus (que depois do diferendo entre a defesa do sacrossanto primado do mercado e a dum mercado regulado e controlado, se encontram agora separados pelas tendências proteccionistas da administração Trump) e entre estes e os BRIC[3] (que fundamentalmente querem ajustar o seu peso político à crescente importância económica e assegurar a fluidez dos capitais indispensáveis à manutenção das suas taxas de crescimento), com destaque para a China e a Rússia que ao óbvio interesse económico juntam as naturais aspirações geoestratégicas, não podendo assumir contornos idênticos aos actuais deverá caminhar num de dois sentidos: o fortalecimento dos DES (a moeda escritural do FMI cujo valor é fixado em função dum cabaz de divisas que inclui o dólar, o euro, o yuan, o yen e a libra) ou um modelo multidivisas, talvez mais do agrado da visão chinesa duma diplomacia de geometria variável.

[1] O Acordo de Bretton Woods foi firmado em 1944, no dealbar da II Guerra Mundial, com o objectivo de regular as relações monetárias entre as principais economias da época e nele ficou reconhecido o papel do dólar norte-americano como moeda de pagamento internacional; inicialmente assente na convertibilidade do dólar em ouro (padrão dólar-ouro) viria a sofrer em 1971, com a declaração americana da inconvertibilidade da sua moeda, uma profunda alteração mas sobreviveu graças ao enorme peso da economia norte-americana e à ausência de alternativa viável.

[2] O princípio da convertibilidade prevê que uma moeda seja convertida pelo emitente no respectivo valor em ouro; este mecanismo implica que o banco emissor disponha de reservas daquele metal precioso em quantidade suficiente para resgatar as notas que lhe sejam apresentadas para o efeito.

[3] Designação utilizada para referir os principais países emergentes (Brasil, Rússia, Índia e China).

Receba a nossa newsletter

Contorne o cinzentismo dominante subscrevendo a Newsletter do Jornal Tornado. Oferecemos-lhe ângulos de visão e análise que não encontrará disponíveis na imprensa mainstream.