A maior crise financeira desde a Grande Depressão assolou o continente Europeu e expôs desequilíbrios gestados desde a criação da Zona do Euro. Países muito diferentes abdicaram da política monetária em prol de um objetivo maior: o desenvolvimento integrado.

Curiosamente, tanto os críticos, quanto os defensores da Zona do Euro, amparavam-se no mesmo ferramental teórico para compor seus argumentos. Hoje parece claro que a moeda comum compõe tudo, menos uma área monetária (minimamente) ótima.

Quase dez anos após o ápice da crise, a recuperação na Europa entra no radar das discussões sobre as perspectivas econômicas globais. Entender porque a crise foi tão intensa e desigual é crucial para subsidiar a discussão que parece fundamental: o que fazer com a Zona do Euro?

Desequilíbrios: como gestar uma crise

As escolhas de política econômica durante a crise podem induzir a um erro de análise. A preocupação com o endividamento dos países fez com que políticas de austeridade fossem a prioridade. Isso pode levar à conclusão de que a origem estava na situação fiscal dos governos. Nada disso. Havia, sim, desequilíbrios dentro da Zona do Euro e após o massivo choque da crise de 2008, as vulnerabilidades foram expostas. Mas aonde essas vulnerabilidades se manifestavam? Na conta corrente dos países (aquela que mede o quanto consumimos do resto do mundo e o quanto o resto do mundo consome de nós).

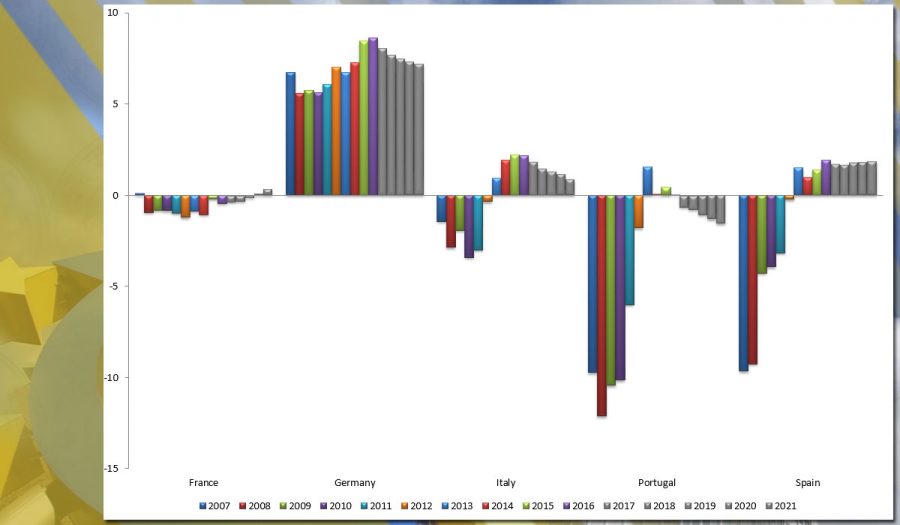

O gráfico 1 expõe essa dinâmica (todos os dados deste artigo foram obtidos no World Economic Report do FMI, de outubro de 2016). Em 2007 a Alemanha apresentava um superávit em conta corrente de 6,75% do PIB, ao passo que Portugal tinha um déficit de 9,74%. Para que Portugal pudesse financiar esse déficit o país amparava-se no capital das economias superavitárias. Ou seja, países como Portugal, Espanha, Itália e outros podiam sustentar esse desequilíbrio porque os bancos alemães forneciam os recursos.

Mas por que esses desequilíbrios existiam? De maneira simplificada, porque i) os produtos alemães eram mais competitivos, ii) as baixas taxas de juros estimularam o consumo e iii) reformas foram postergadas no período de bonança em algumas economias. Eventualmente a conta chega e, durante uma crise, se manifesta na pior forma: o desemprego.

Desvalorização Interna

Em diversas economias, o déficit na conta corrente é resolvido através da desvalorização da taxa de câmbio nominal (ao menos é assim que o mundo escolheu resolver essa questão após o fim do Bretton Woods). Mas entre os países da Zona do Euro, a taxa de câmbio nominal é fixa (um euro na Itália vale um euro na França e isso não muda). Portanto, o ajuste deve ser feito na taxa de câmbio real, aquela que mede a competitividade dos bens e serviços entre países.

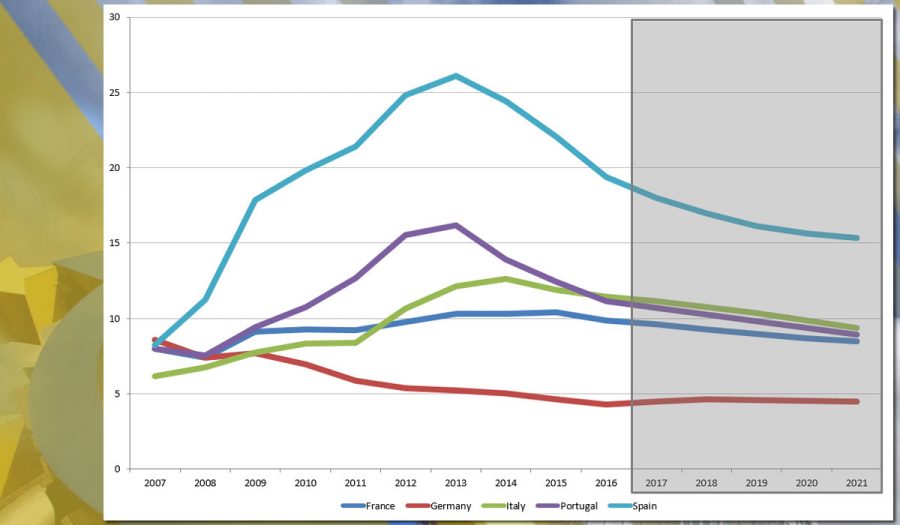

Para que esse ajuste ocorra, os preços relativos devem mudar. Dada a intolerância alemã em aceitar aumentos da sua inflação, a inflação dos países menos competitivos deveria cair. Mas nós sabemos que os preços possuem certa rigidez, especialmente para baixo. Se os preços não se alteram, o ajuste é feito nas quantidades. No caso, no (des)emprego. Para poder ter ganhos nos preços relativos, os custos devem cair. Para os custos caírem, o salário real deve diminuir. E isso é o que trouxe o aumento do desemprego, exposto no gráfico 2.

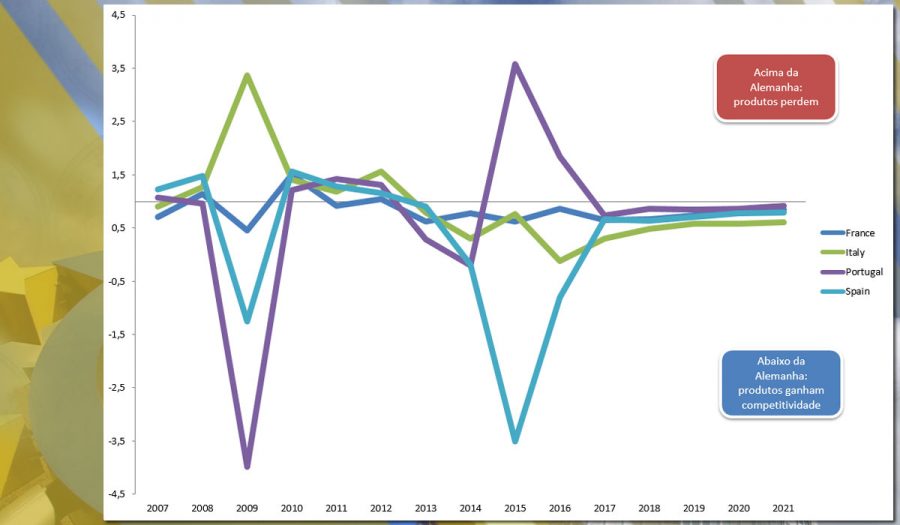

Um maior desemprego “disciplinou” os preços. O gráfico 3 expõe como se desenvolveu a inflação relativa à Alemanha (inflação do país dividida pela inflação da Alemanha) ao longo da crise. Para poder diminuir os déficits em conta corrente, a inflação teve que ser sistematicamente menor nos países deficitários do que a da Alemanha:

Feito o ajuste na conta corrente (o gráfico 1 mostra os dados realizados e a expectativa – em cinza – para o resultado em conta corrente), o espaço para o crescimento fora reconstruído.

Recuperação dolorosa

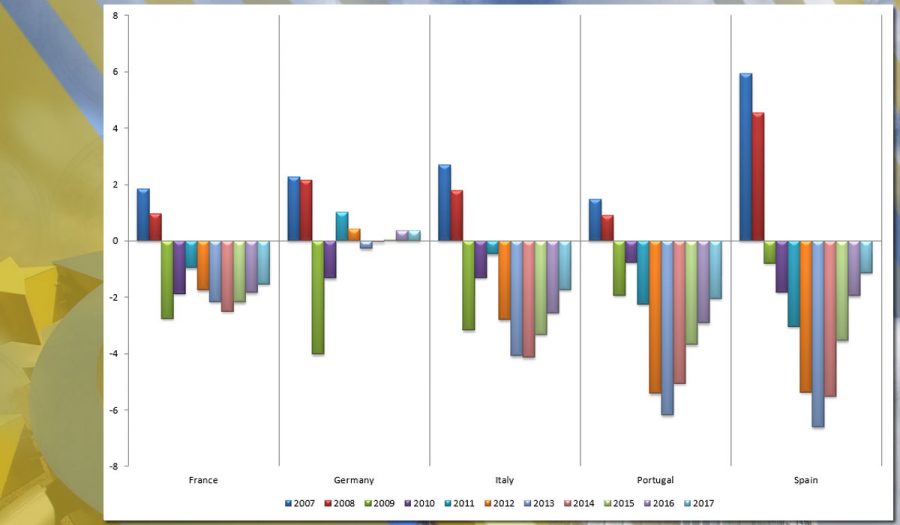

O ajuste por meio do aumento do desemprego fez com que as economias ficassem operando abaixo do potencial (o valor de produção que não gera desequilíbrios internos e externos) durante quase uma década, como mostra o gráfico 4.

O PIB de Portugal, por exemplo, estava 1,47% acima do seu potencial em 2007 (o que gerou o déficit em conta corrente e a necessidade de capital externo para sustentar os gastos). Em 2013 chegou a estar 6,2% abaixo do seu potencial e agora é 2% inferior. Dinâmicas semelhantes foram registradas na Espanha e na Itália. Isso significa que há ainda espaço para crescimento sem gerar novos desequilíbrios, mas mostra também quão doloroso teve que ser o ajuste em quantidades, já que a taxa de câmbio nominal não poderia cumprir essa função.

O futuro da Zona do Euro

No momento da sua concepção, quem criticou a criação da Zona do Euro, tinha como base o trabalho de Robert Mundell (1961), A Theory of Optimum Currency Areas. O ganhador do prêmio Nobel em Economia mostrou que a taxa de câmbio fixa fazia sentido para países que experimentavam alta mobilidade de fatores de produção. Ou seja, se um dos países da área monetária (Portugal) é afetado negativamente, os trabalhadores desse país deveriam poder/querer deslocar-se para a área menos afetada (Alemanha). Assim, o choque assimétrico seria assimilado e o ajuste seria mais brando. O mesmo vale para o capital.

A crise de 2008 mostrou que um choque assimétrico não foi acomodado com essa mobilidade na Zona do Euro. Em outras áreas monetárias no mundo (Brasil e EUA, por exemplo), há maior facilidade no ajuste. Ronald McKinnon (1963) complementou o debate com a ideia de que seria importante também a criação de mecanismos de transferência. Por exemplo, se há aumento do desemprego em uma economia (Espanha), os trabalhadores de outra economia (Alemanha) contribuiriam para um seguro-desemprego único, o que estabilizaria a área monetária. Finalmente, a teoria evoluiu para incorporar a necessidade da supervisão bancária unificada.

Em suma, os requisitos para uma área monetária ótima (mobilidade dos fatores de produção, mecanismos de transferência e supervisão bancária unificada) não estão presentes na Zona do Euro. Quem defendeu a sua criação argumentava justamente que o euro estimularia o desenvolvimento desses requisitos. Ainda não aconteceu. De qualquer forma, fica difícil vislumbrar qualquer saída que não passe por uma maior integração entre as economias, seja no que tange os trabalhadores, ou do ponto de vista fiscal. Mais união, não menos, é o que pode evitar com que a Zona do Euro passe por algo semelhante na próxima crise.

O Autor escreve em português do Brasil