Parte IV – O eterno fantasma da dívida pública

Desde a criação do Federal Reserve dos Estados Unidos, há mais de um século, todas grandes crises dos mercados financeiros foram deliberadamente desencadeadas por motivos políticos pelo banco central. A situação actual não é diferente, pois claramente o Fed norte-americano está a usar a arma da taxa de juros para estourar aquela que é a maior bolha financeira especulativa da história da humanidade, uma bolha que ele próprio ajudou a criar. Os eventos de colapso global sempre começam na periferia, como o Creditanstalt austríaco de 1931 ou a quebra do Lehman Brothers, em Setembro de 2008. A decisão de impor o maior aumento de taxa em quase 30 anos, tomada em de Junho 2022 pelo Fed, quando os mercados financeiros já estavam em queda, deverá ter assegurado uma depressão global ou ainda pior.

Contrariamente à ideia generalizada, o fulcro do sistema financeiro mundial não é o mercado de acções, mas o de obrigações, sejam elas públicas ou privadas, e este tem vindo a perder valor desde a subida da inflação e do aumento das taxas de juro, contribuindo ainda para o regresso do “fantasma da dívida pública”, quando os principais bancos centrais das economias ocidentais, como o Banco Nacional da Suíça, o Banco da Inglaterra e o BCE se sentem forçados a seguir o aumento das taxas aplicado pelo Fed, dando início a uma avalanche de incumprimentos e falências, numa conjuntura de elevada inflação que as taxas de juros dos bancos centrais não têm qualquer poder para controlar.

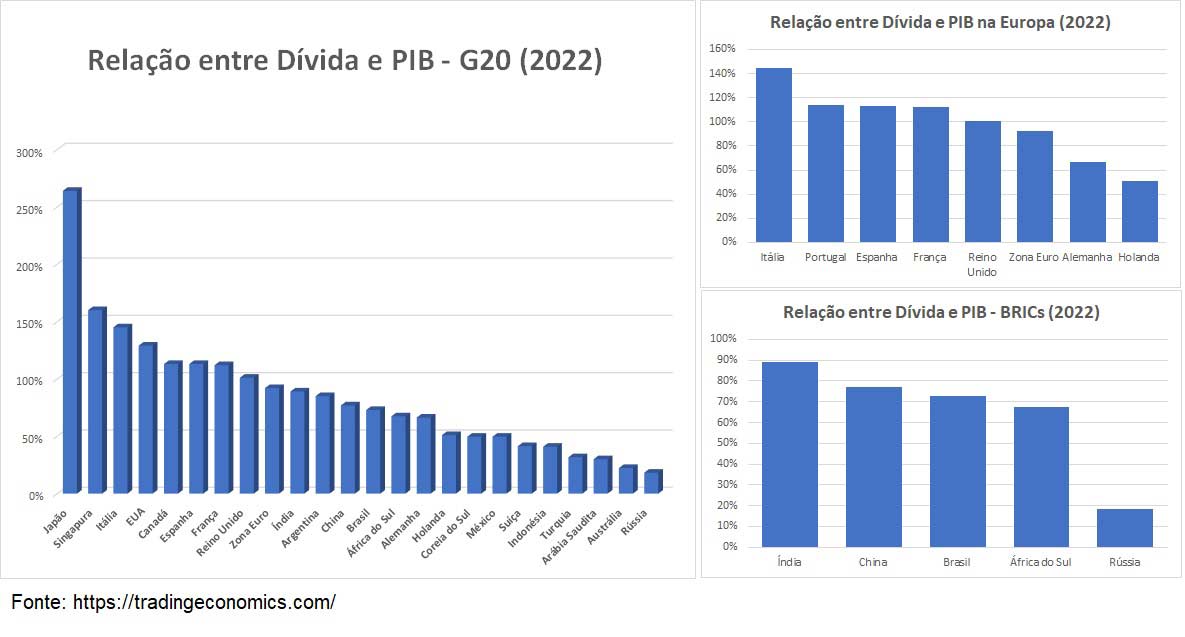

O mesmo “fantasma” que agitou e insuflou a crise na Zona Euro em 2012 e ameaça agora voltar. É verdade que o peso da dívida italiana representa cerca de 145% do seu PIB e que apenas as taxas de juros negativas do BCE evitaram as consequências de uma nova crise bancária, mas não é menos verdade que o país em pior posição, nesse capítulo, é o Japão, com um nível de dívida de quase 265%; é o pior de todos os países industrializados e está na armadilha das taxas zero com uma dívida pública muito elevada e a enfrentar uma persistente desvalorização da sua moeda, num processo que está a desestabilizar seriamente toda a economia asiática.

Embora para muitos comentadores e analistas a questão da mutualização das dívidas denominadas em euros continue a ser uma matéria tabu, a Zona Euro, no seu conjunto, apresenta um volume de dívida inferior a 100% do PIB (92%, mais concretamente), com dois dos seus pesos-pesados, a Espanha e a França, a quedarem-se pelos 113% e 112%, respectivamente, e outros dois, a Alemanha e a Holanda, a registarem 66% e 51%, respectivamente.

Apesar de todas estas métricas terem o valor relativo que a crise de 2012 bem demonstrou (já na época o Japão e os EUA tinham dívidas muito elevadas e bem superiores a alguns dos estados europeus mais atingidos, mas foi sobre estes que se abateu a sanha dos mercados financeiros e não sobre os outros), não deve deixar de merecer referência a situação dos BRIC, com taxas sempre inferiores a 90% e em especial a da Rússia, onde o valor não atinge os 20%, nem a especialmente delicada situação criada pelo facto de cerca de 1/3 da dívida não financeira global ser detida por empresas chinesas, num período em que aquela economia atravessa a sua pior crise das últimas décadas, com poucos sinais de recuperação e com o seu maior cliente – os EUA – a entrar em recessão económica.

Mas o mais preocupante para o sector financeiro é que à medida que os juros sobem e os preços dos títulos caem, o valor do capital dos bancos cai porque a maioria dos seus activos está titularizada. Actualmente os mais expostos a essas perdas de valor são os maiores bancos japoneses, como o Sumitomo e o Mitsubishi, e na UE os grandes bancos franceses (BNP Paribas, Société General e Crédit Agricole), juntamente com o alemão Deutsche Bank. Acredita-se que os bancos dos EUA, como o JP MorganChase, estejam apenas um pouco menos expostos a uma grande quebra no valor dos títulos, mas muito de seu risco está escondido em derivativos fora do balanço e outros. No entanto, ao contrário de 2008, os bancos centrais não poderão assegurar outra década de juros zero e de quantitative easing. O futuro que assim se prepara poderá bem ser o de impor a aceitação de uma nova moeda digital controlada pelos bancos centrais, um mundo onde todo o dinheiro será emitido centralmente e último passo para o controle financeiro global, que é o que realmente significa a ideia da Grande Reinicialização proposta pelo grupo do World Economic Forum de Davos.

Parte I – Arquitectura financeira e Globalização