Confirmada a esperada (e por muitos desejada) rejeição do Orçamento para 2022 – que no mínimo determinará um adiamento de pelo menos seis meses em muitas das expectativas de novos investimentos, entre os quais se contam os muitos milhões do Plano de Recuperação e Resiliência – numa conjuntura onde cresce a expectativa duma possível redução ou suspensão do programa de flexibilização quantitativa implementado pelo BCE, é cada vez mais importante perceber os reais efeitos de tais programas.

Debate-se muito sobre quando e como encerrar ou reverter os programas de flexibilização quantitativa lançados pelos bancos centrais da Zona Euro (BCE), EUA (Fed), Reino Unido (BoE) e Japão (BoJ), mas quase nunca se fala sobre o destino daquelas colossais quantidades de dinheiro, nem porque é que tiveram tão pouco efeito sobre o nível geral de preços?

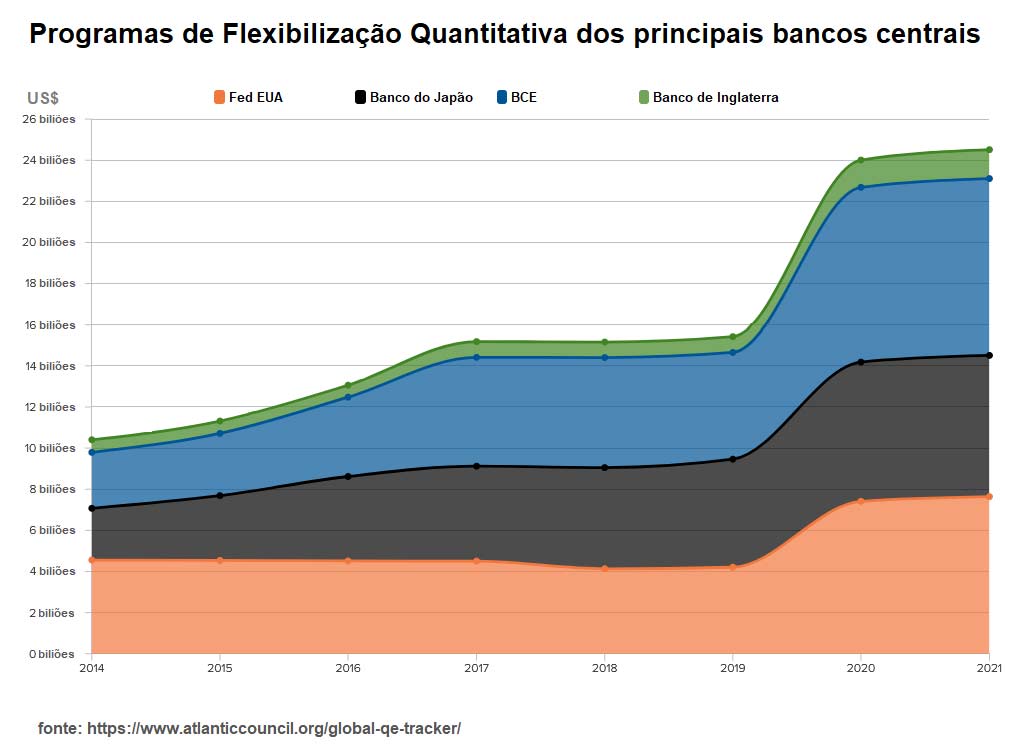

A flexibilização quantitativa (quantitative easing ou QE) revolucionou o mundo dos bancos centrais desde que o Fed norte-americano implementou seu primeiro programa de QE na tentativa de responder à crise financeira global de 2008; desde então os principais bancos centrais injectaram mais de 25 biliões de dólares nas suas economias, com mais de 9 biliões de dólares em resposta à Covid-19. Agora, os bancos centrais enfrentam o difícil acto de equilíbrio de retirar as compras massivas de activos sem interromper o crescimento.

Entre 2009 e 2019, o BoE injectou 425 mil milhões de libras (cerca de 22,5% do PIB do Reino Unido em 2012) na economia do Reino Unido, com o objectivo de levar a inflação para uma meta de médio prazo de 2%, mas, após 10 anos de quantitative easing, a inflação estava abaixo do nível de 2009. Comparativamente, e só durante a pandemia, o BCE comprou activos no valor de mais de 1,3 biliões de euros, ou quase 12% do PIB da área do euro do ano passado, detendo actualmente cerca de 4,4 biliões de euros em títulos no seu balanço, valor obviamente muito superior ao detido pelo BoE, mas equivalente aos do Fed ou do BoJ.

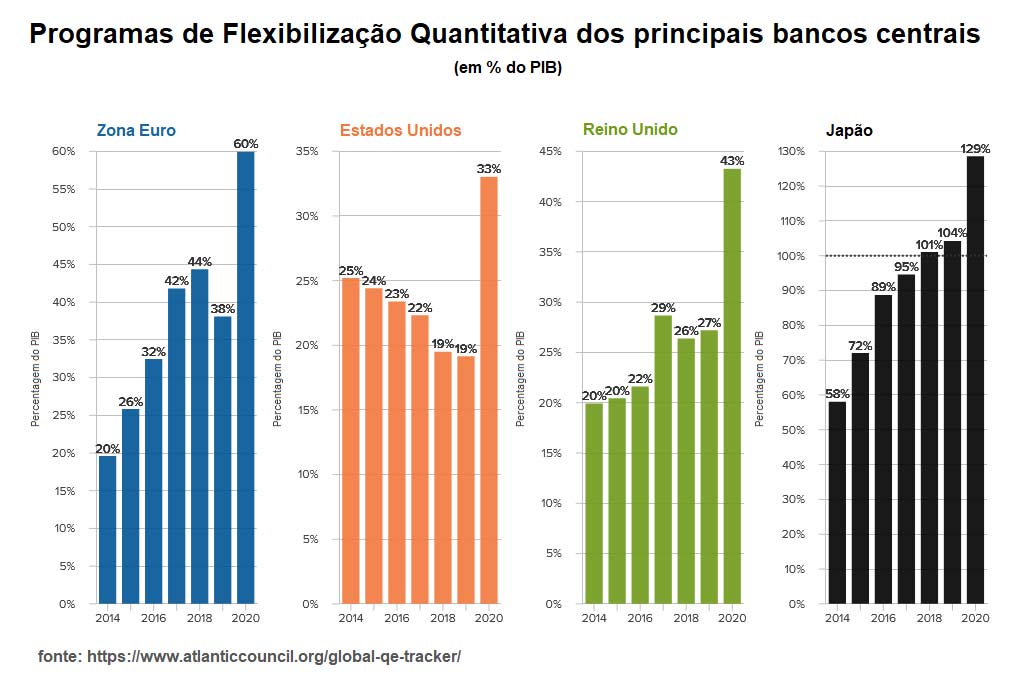

Isto mesmo fica um pouco mais claro quando observado numa perspectiva relativa…

…caso em que sobressai o elevado peso do programa do BoJ (quase 130% do PIB nacional), agravado ainda pelo facto do quantitative easing japonês remontar ao início deste século e de as novas compras de activos (justificadas pela Covid-19) terem aumentado o seu balanço em cerca de 25%.

Como já se tinha feito sentir no caso japonês, cuja economia se debate com crescimentos anémicos desde finais do século XX e onde o BoJ prevendo baixas taxas de inflação, acaba de anunciar a manutenção da política de estímulos, estes estímulos económicos não se reflectiram sobre a inflação nem a produção, mas principalmente sobre os preços do imobiliário e dos activos financeiros que aumentaram de forma acentuada. Uma generalização rápida é que aumentar a quantidade de dinheiro por meio do quantitative easing dá um grande impulso ao sistema financeiro, mas só uma pequena percentagem chega à economia real, precisamente aquela onde vive o tecido produtivo e as famílias.

A teoria económica reconhece, desde as formulações de John Maynard Keynes, que numa forte desaceleração económica, o dinheiro não é acumulado, mas desviado da circulação “industrial” para a “financeira”, deixando assim de financiar os processos normais de produção, para alimentar processos meramente especulativos.

Se uma depressão é marcada por uma transferência de liquidez da economia real para a financeira, ou seja, do investimento produtivo para a especulação, talvez a principal razão pela qual o quantitative easing quase não teve efeito sobre o nível geral de preços seja porque essas novas disponibilidades foram orientadas para alimentar a especulação de activos, criando bolhas financeiras, enquanto os preços e a produção em geral permaneceram mais ou menos estáveis.

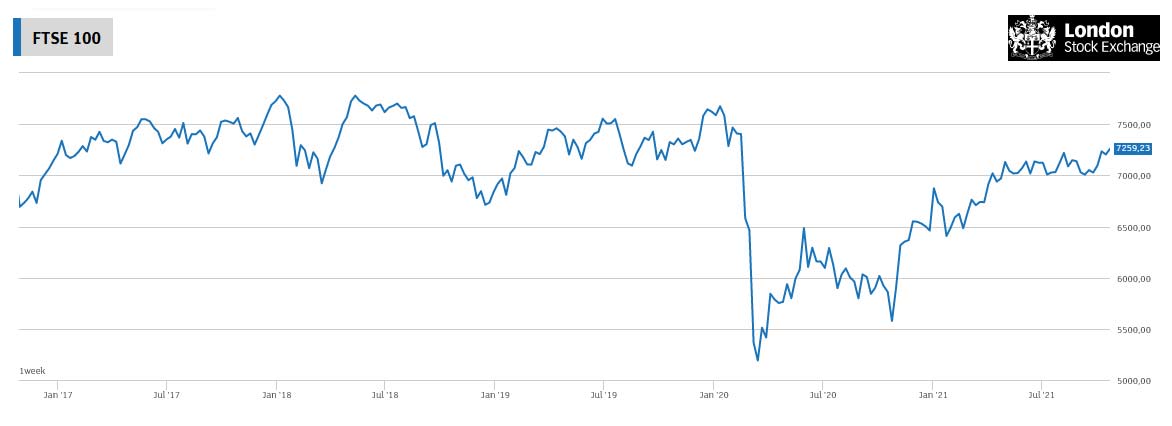

Esta realidade é facilmente confirmável perante a evolução de índices bolsistas; e se o do FTSE 100 (o índice da Bolsa de Valores de Londres) apresenta valores menos expressivos, já o do Euronext 100 Index, mostra bem que após uma queda abrupta originada pela Covid-19 já recuperou para valores superiores aos pré-crise.

É nesta perspectiva que algumas escolas de pensamento económico (da família monetarista e neoliberal) vêem o quantitative easing como factor de instabilidade financeira criado pelos Estados, como mecanismo gerador dos seus próprios ciclos de crescimento e recessão e nunca como meio para a reanimação de economias atingidas por crises cada vez mais regulares e profundas, enquanto outros (não ortodoxos) defendem o regresso da criação de moeda à esfera pública (ver este artigo no TORNADO) e, na boa linha keynesiana e neokeynesiana, usá-la para substituir o investimento privado em falta no sentido da recuperação sem criar instabilidade financeira.